Как заполнить 3 ндфл при продаже квартиры полученной в наследство

Образец заполнения 3-НДФЛ при продаже квартиры менее 3 лет

Покупателями должны выполняться такие условия:

После согласия сторон на проведение сделки, стоит обратиться к представителю нотариальной конторы, который поможет оформить договор купли-продажи .

В таком документе указывают информацию, которая позволит установить недвижимость, что продается (согласно ст. 554 ГК ), а также стоимость объекта (ст. 555 ГК ).

Зачастую продавцы стараются занизить сумму дохода в договоре для того, чтобы меньше налогов уплатить в бюджет.

Но если покупатель желает в дальнейшем обратиться в налоговый орган для получения вычета при приобретении недвижимости, это ему не выгодно, ведь тогда вернуть ранее уплаченный налог он сможет так же в меньшем объеме.

Сдача отчетности

Если продана квартира, что находилась в собственности более трех лет, то проблем с налоговым органом у владельца не возникнет.

Такое лицо не должно уплачивать налоги государству с прибыли, что была получена в результате оформленной сделки, и, соответственно, не обязано отчитываться перед должностным лицом документально (ст. 220 НК ).

Согласно ст. 229 НК. плательщик не обязан подавать отчет по доходам, поскольку они не являются налогооблагаемыми (ст. 217 НК ).

Справка 3-НДФЛ при продаже квартиры в собственности менее 3 лет сдается в обязательном порядке, даже если сумма налога к уплате равна нулю.

При условии, что физическое лицо является резидентом страны, работает официально и имеет доходы, что облагаются НДФЛ, оно может претендовать и на имущественный вычет.

Нормативная база

Так как гражданин получает доход от реализации объекта недвижимости, он обязан перечислить государству 13% от общей налогооблагаемой суммы (ст. 220 НК).

Причем такое правило распространяется исключительно на объекты, которые были в собственности меньше трех лет.

Декларация должна быть подана до 30 апреля в следующем году после продажи квартиры.

Сроки для перечисления суммы налога в бюджет – 15 июля. При просроченном предоставлении пакета документации и оплате с налогоплательщика взимается штраф.

Сумма налога определяется и уплачивается физическим лицом самостоятельно. Подавать отчет можно лично, через доверенное лицо, с помощью почты или отправив в электронном формате.

Какие документы нужны для сдачи 3-НДФЛ при покупке квартиры смотрите в статье: как заполнить 3-НДФЛ при покупке квартиры .

Какие документы нужны для сдачи 3-НДФЛ при покупке квартиры смотрите в статье: как заполнить 3-НДФЛ при покупке квартиры .

Какой источник выплат в 3-НДФЛ при продаже квартиры, читайте здесь .

Если вы заявляете право на вычет, то согласие или отказ представителя налоговой инстанции вы сможете получить спустя три месяца после проведения камеральной проверки.

Поскольку оформление отчета и исчисление сумм налога лежит на плечах налогоплательщика, то стоит разобраться, что, как и почему вписать в бланки декларации. Разберемся, какие листы заполнять и как проводить расчеты.

Расчет суммы

Исчисление суммы, что подлежит перечислению в государственные структуры, может осуществляться двумя способами:

К примеру, вы продали жилье за 2 млн. руб. У вас есть документы, которые подтвердят затраты на его приобретение (договор купли-продажи) в размере 2,5 млн. руб.

Рассчитаем сумму налога:

2 млн. – 2,5 млн. = 0.

То есть вам не придется платить налог совсем. Если документации нет, то вы будет рассчитывать сумму НДФЛ так:

2млн. – 1 млн. – 1 млн. руб.

С 1 млн. вам придется уплатить государству 13% (1 млн. руб. * 13%).

Есть несколько нюансов, о которых стоит знать:

Как правильно заполнить налоговую декларацию

При подготовке отчета стоит ориентироваться на инструкцию по заполнению декларации .

Следует использовать такие бланки:

Помимо заполненной формы 3-НДФЛ физическому лицу, которое продало квартиру, стоит подготовить ряд справок.

Какие документы прилагаются:

Все справки стоит собрать заранее, так как без них не примут декларацию.

При условии, что квартира находится в долевой собственности, сумма налога при продаже будет исчисляться с учетом всех владельцев.

Каждый должен будет уплатить 13 процентов от своего дохода. За ребенка родители должны будут перечислить налог на общих основаниях.

При согласии всех собственников продать долевую недвижимость процедура не имеет сложностей:

- Может быть оформлен договор о продаже объекта с множественностью сторон (продавцов)

- Оформляются договора каждым владельцем, и покупатель выкупает у каждого лица его долю.

Первый вариант подойдет тем, кто недалеко живет (от сособственника). Второй способ удобен покупателю, если владельцы не желают оформить доверенность на одного владельца или не желают поддерживать общение друг с другом.

Собственники долей квартиры могут так же претендовать на вычет, так же обязуются оплачивать налог при получении прибыли от продажи, как и остальные лица. Лимит вычета – 1 000 000 на объект (а не на собственника).

Кто заполняет форму 3-НДФЛ узнайте из статьи: кто сдает 3-НДФЛ .

Кто заполняет форму 3-НДФЛ узнайте из статьи: кто сдает 3-НДФЛ .

Как оформить правильное заполнение 3-НДФЛ при продаже машины, читайте здесь .

Где получить справку 3-НДФЛ, смотрите здесь .

То есть, если владельца 2, то сумма имущественного вычета будет разделена согласно долям (например, по 500 тыс. руб.). Аналогично осуществляются расчет и сумм налога, что подлежат уплате.

При условии, что продано долю квартиры за 1 000 000 руб. (используется отдельный договор продажи), обязательства уплаты налогов не будет.

Собственнику только нужно будет предоставить декларацию для получения имущественного вычета.

Декларация – справка, с подготовкой которой не возникнет сложностей, если знать все нюансы и подводные камни.

Будьте внимательны при оформлении и ориентируйтесь на образец, тогда у налоговой инстанции не возникнет к вам лишних вопросов.

Как заполнить декларацию 3-НДФЛ при продаже квартиры?

Рассмотрим пример заполнения такой декларации.

Если в течение года было продано какое-либо имущество или же доля в нем, в этом случае необходимо будет отчитаться в налоговую инспекцию о полученном доходе и в некоторых случаях заплатить подоходный налог. Для этого составляется декларация 3-НДФЛ.

Образец такой декларации можно составить в специализированной программе «Декларация».

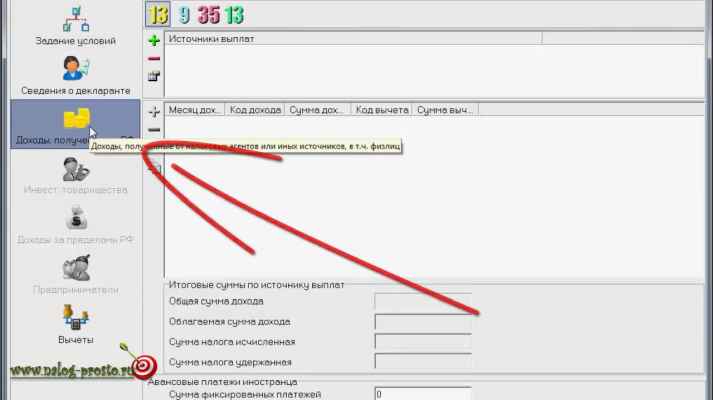

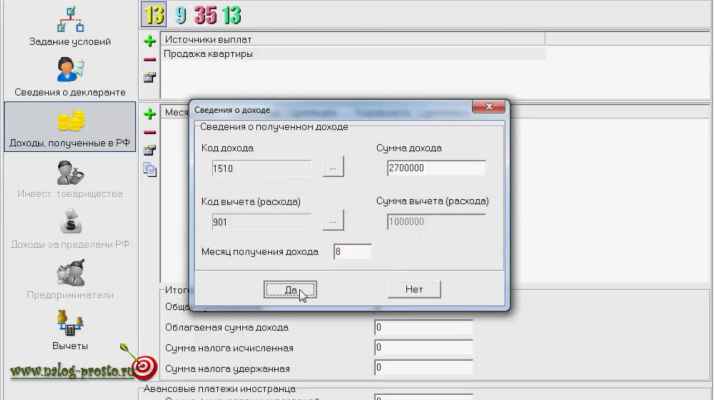

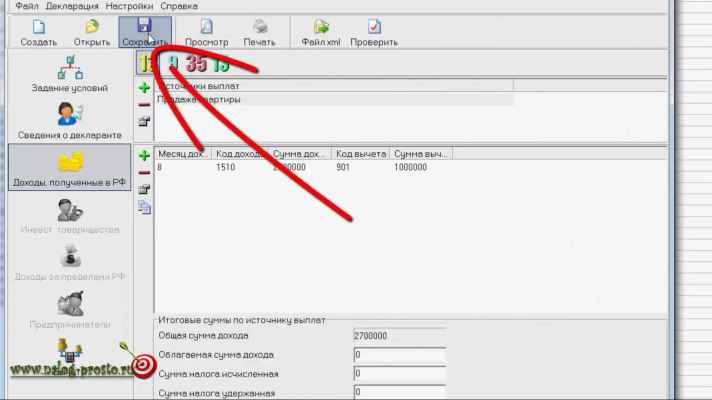

Пусть в прошлом году была продана квартира, и по окончании календарного года необходимо заполнить специализированную форму. Для этого в программе «Декларация» нужно перейти на вкладку «Доходы, полученные в Российской Федерации».

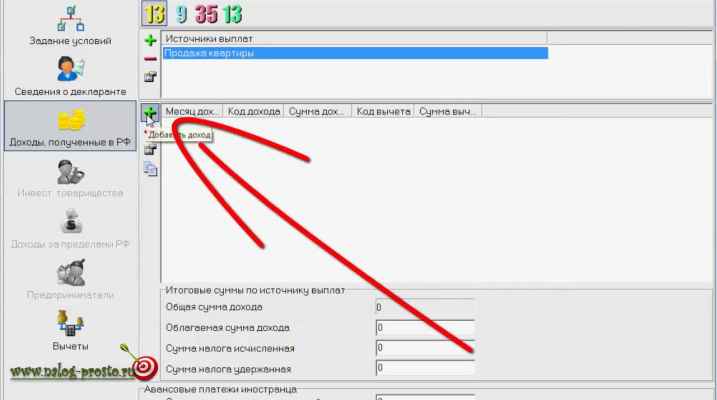

При продаже имущества заполняются «Источники выплат». Для этого нажимают на «+» и пишут, к примеру, «Продажа квартиры».

Это может быть комната или же, например, дом с земельным участком. В большинстве случаев достаточно будет написать только лишь эту фразу.

Также в некоторых случаях можно указать адрес или город проданной квартиры. Это актуально особенно в тех случаях, когда продают, к примеру, две квартиры в течение одного календарного года.

Нажимают «Да». Программа выдает сообщение: «Не введен код ОКТМО», а также здесь написано, что при продаже физическому лицу он не нужен. Поэтому нажимают на кнопку «Пропустить».

Далее заносят полученный доход. Нажимают на «+» в нижнем поле.

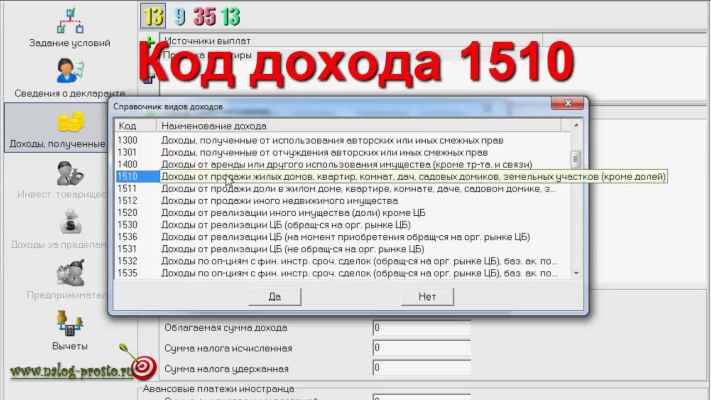

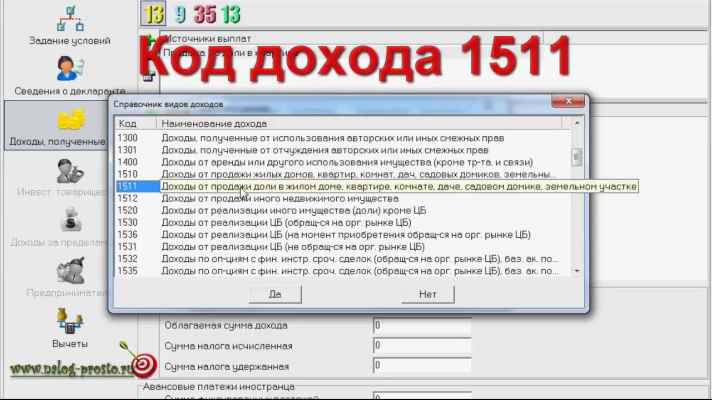

При продаже недвижимости выбирают код дохода 1510, который означает, что получен доход от продажи жилых домов, квартир, комнат, дач, садовых домиков, земельных участков, кроме долей.

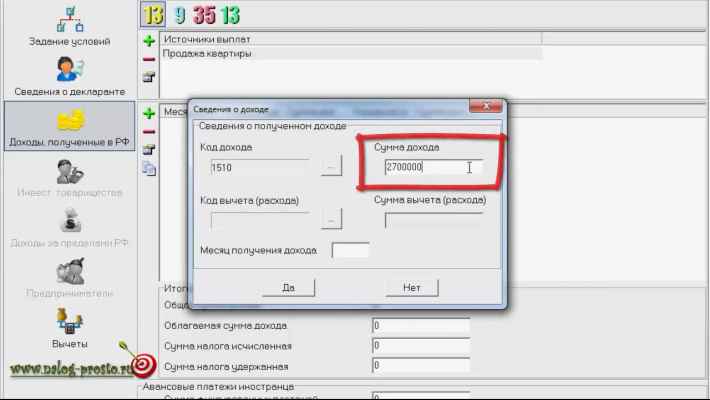

Записывают сумму полученного дохода, то есть стоимость, за которую квартира была продана. Например, сумма продажи составила 2,7 миллиона рублей.

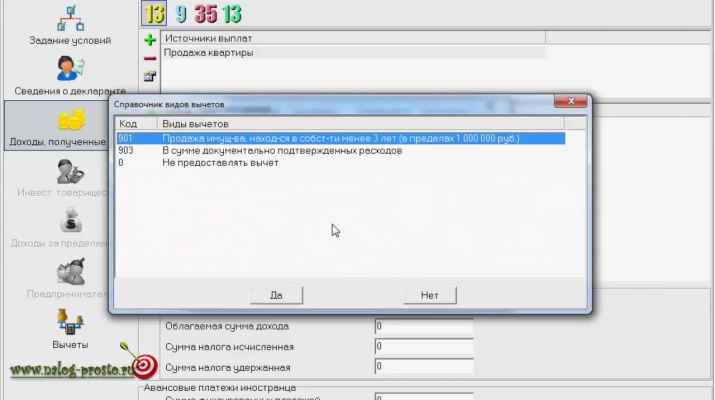

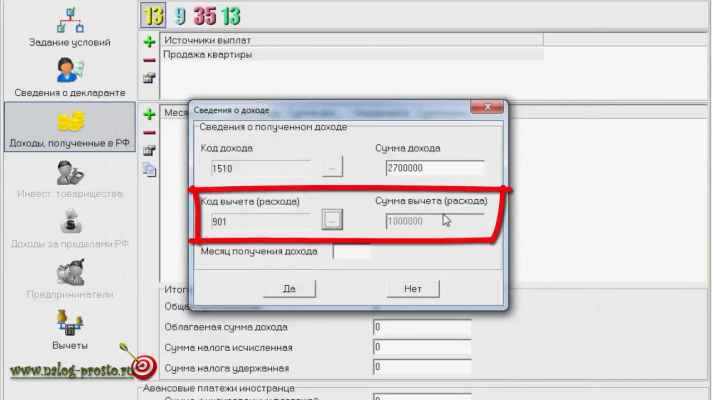

После этого важно выбрать код вычета. При продаже недвижимого имущества здесь возможно два варианта вычетов: в пределах одного миллиона рублей, если нет документально подтвержденных расходов по покупке этой квартиры в этом случае можно выбрать данный налоговый вычет.

Следует рассмотреть пример. Пусть гражданин получил продаваемую квартиру в наследство. У него нет документов, которые подтверждают покупку этой квартиры, то есть она ему досталась бесплатно.

Получение налогового вычета обоими супругами при покупке квартиры.

Получение налогового вычета обоими супругами при покупке квартиры.

Про возврат НДФЛ при покупке квартиры пенсионером читайте тут.

В этом случае он может использовать налоговый вычет в один миллион рублей.

Следует указать месяц получения дохода. Пусть продана квартира в августе прошлого года. Нужно нажать «Да».

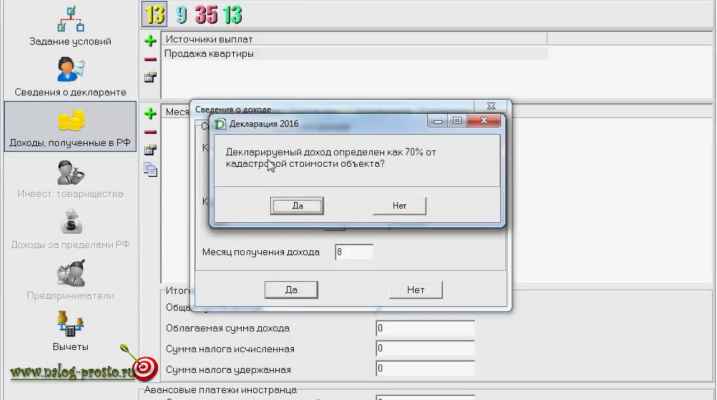

Программа уточняет, чтобы декларируемый доход был определен как 70% от кадастровой стоимости объекта. Нажимают «Да» и смотрят, что получается.

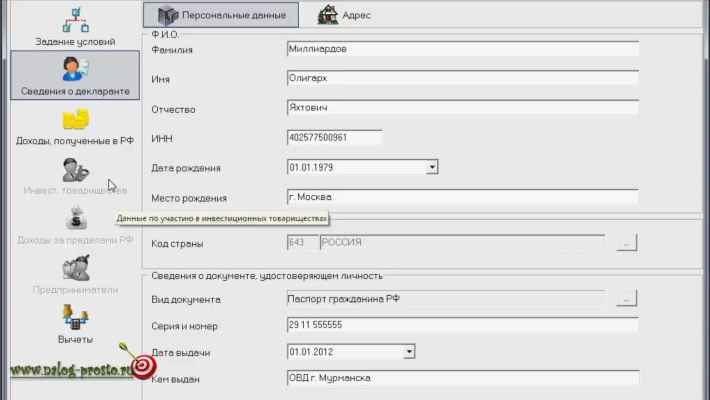

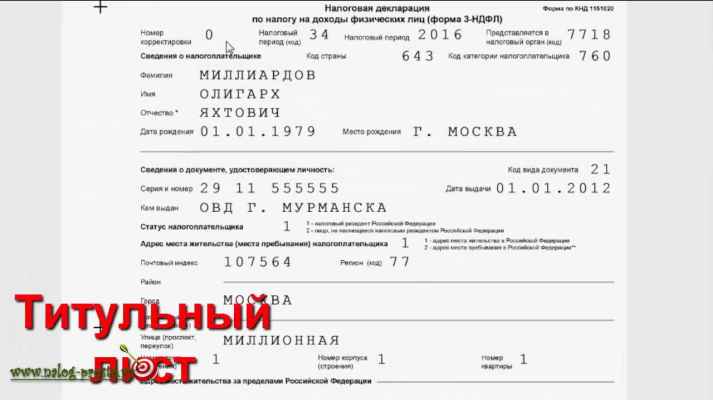

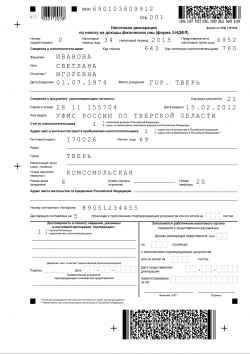

Первый лист идет с данными на того, на кого составляется налоговая декларация.

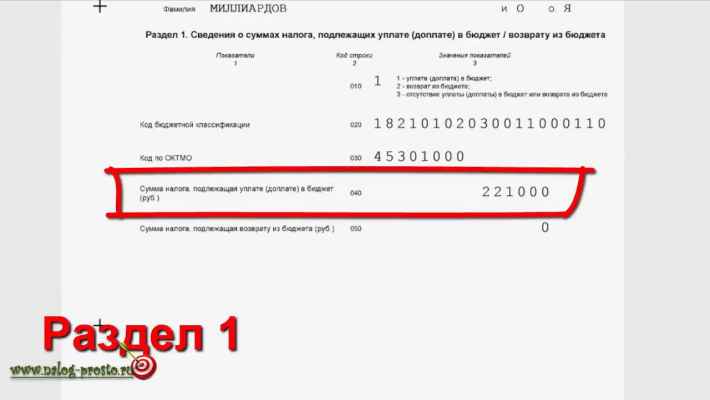

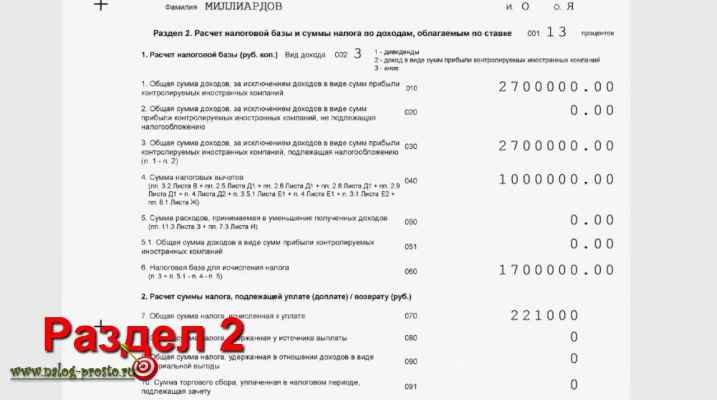

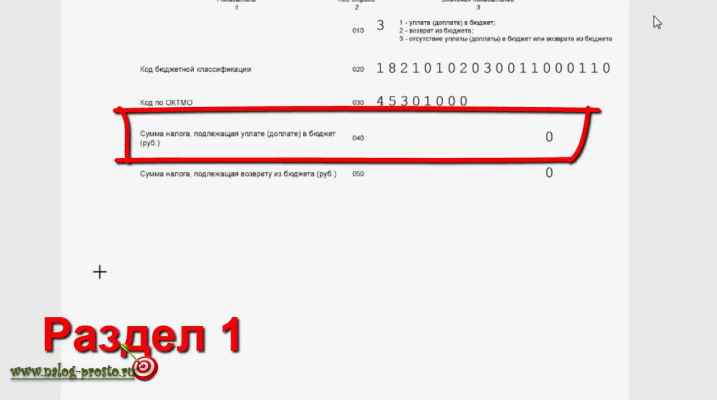

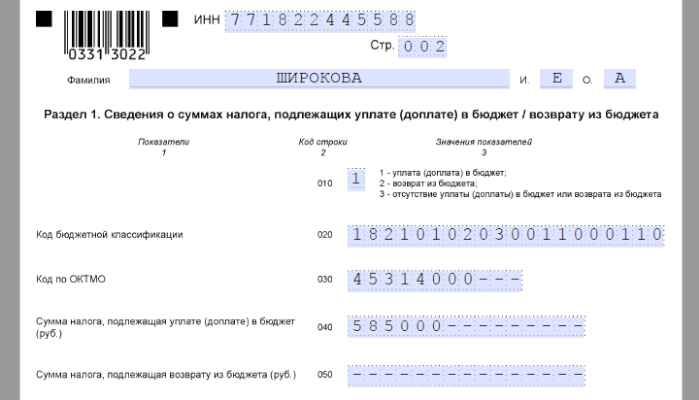

В Разделе 1 отображается налог, который необходимо будет заплатить. Он равен тринадцати процентам от разницы: из стоимости квартиры вычитают налоговый вычет в 1 миллион рублей.

В результате получается 1 700 000. От этой суммы и вычисляют тринадцать процентов. И получается сумма налога, подлежащая уплате в бюджет, – 221 тысяча рублей.

В Разделе 2 отображается расчет налоговой базы.

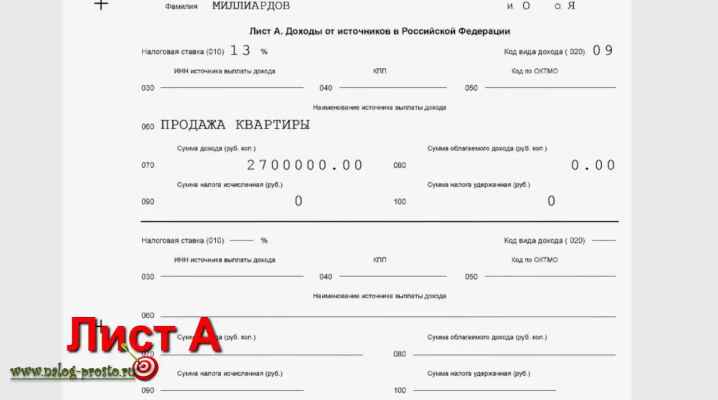

На листе А показаны все доходы, которые были получены в прошлом году. В данной декларации показывается только лишь доход от продажи квартиры.

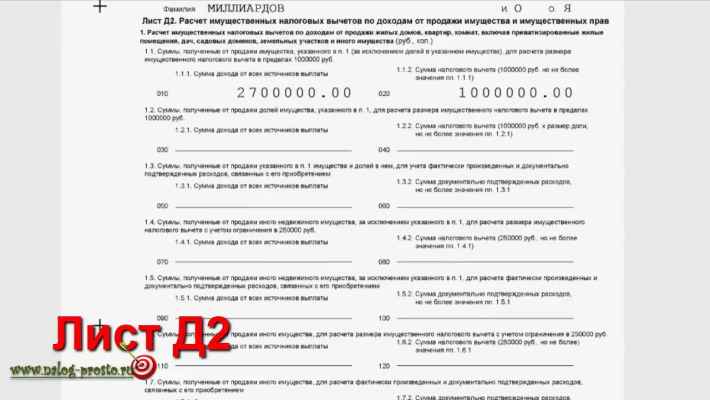

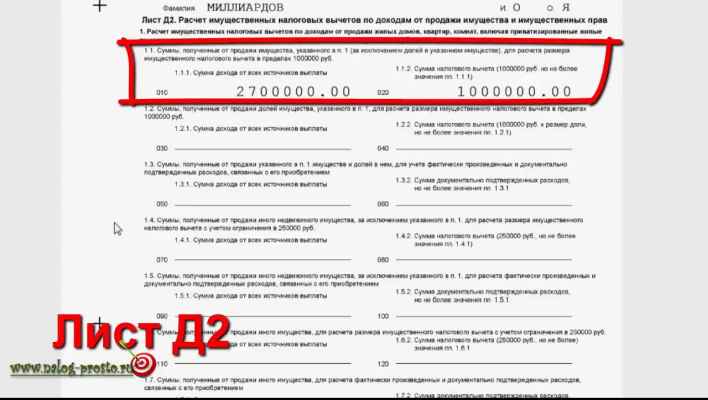

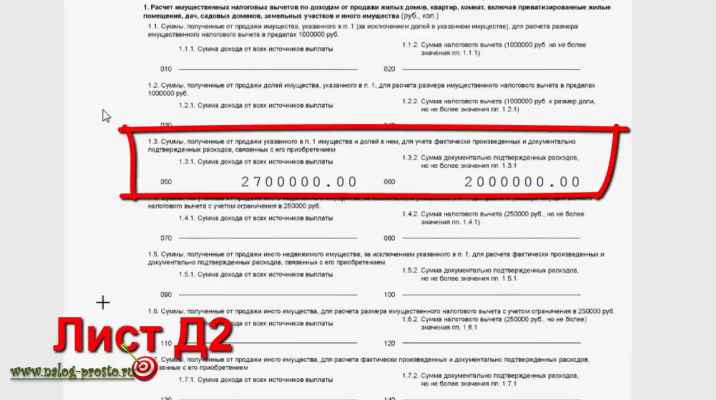

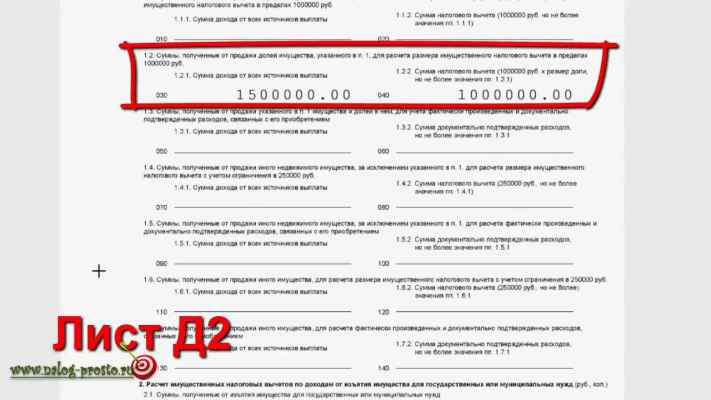

И лист Д2 отображает расчет имущественных налоговых вычетов по доходам от продажи имущества и имущественных прав.

Вот в Разделе 1.1 отображаются суммы по проданной квартире.

Следует не забывать периодически сохранять декларацию.

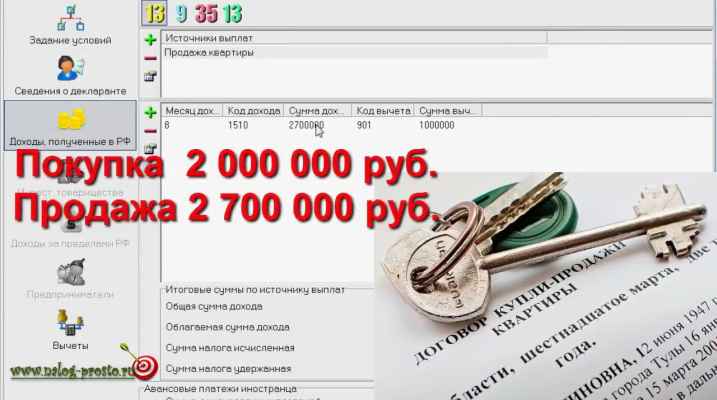

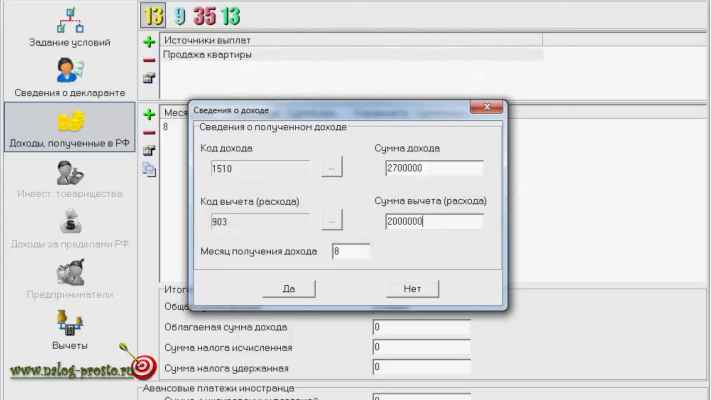

Теперь нужно рассмотреть пример, если купили квартиру два года назад за два миллиона рублей и теперь решили продать ее за два миллиона семьсот.

В этом случае выгоднее будет выбрать код вычета 903, то есть в сумме документально подтвержденных расходов.

И здесь указывают сумму покупки данной квартиры в прошлых периодах – 2 миллиона рублей. Нажимают «Да».

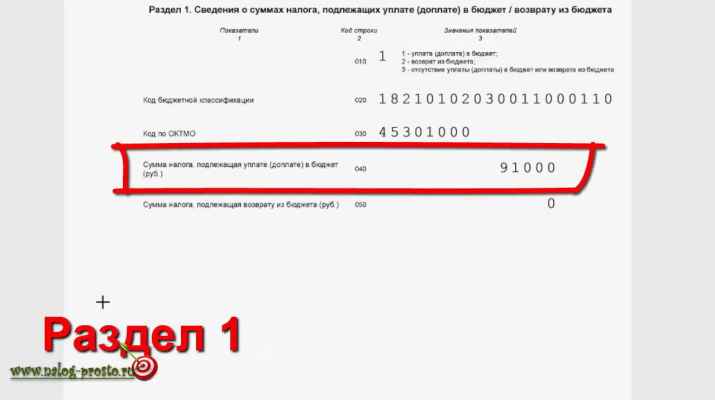

Смотрят, что получается. В Разделе 1 показан налог в данной ситуации. Он вычисляется как разница между суммой продажи этой квартиры и суммой ее первоначальной покупки.

Получается разница в семьсот тысяч рублей. И тринадцать процентов от этой суммы – девяносто одна тысяча рублей.

И теперь на листе Д2 «Расчет имущественных налоговых вычетов» видны занесенные данные в Разделе 1.3.

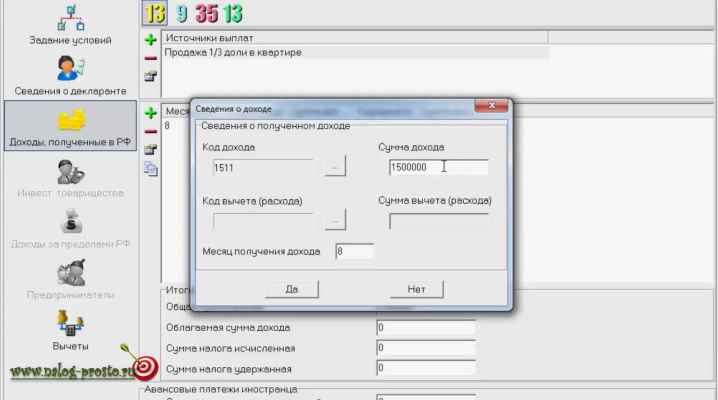

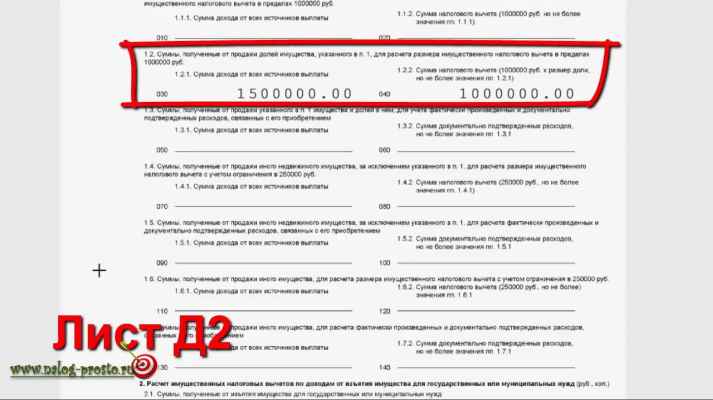

Если продают долю в квартире, в этом случае пишут в названии, какую долю продают, и в сведениях о полученном доходе выбирают код дохода 1511, то есть доход от продажи доли в жилом доме, квартире, комнате, даче, садовом домике, земельном участке.

В сумме дохода указывают стоимость доли – те деньги, которые получили при сделке купли-продажи, к примеру, полтора миллиона рублей. И так же выбирают код вычета.

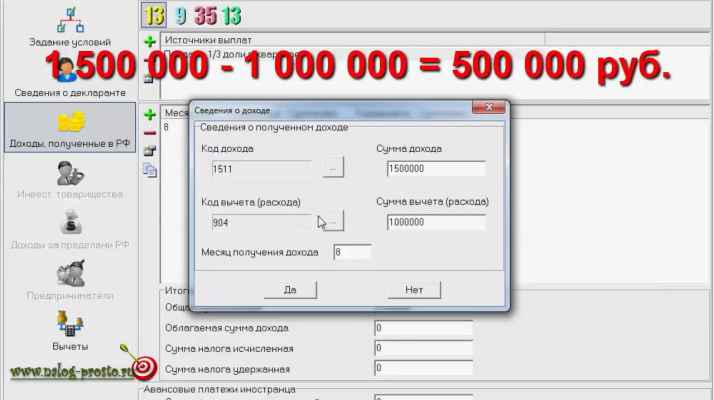

Если нет документов на покупку этой квартиры, то выбирают код 904. Если могут подтвердить стоимость первоначальной покупки, то выбирают код 903.

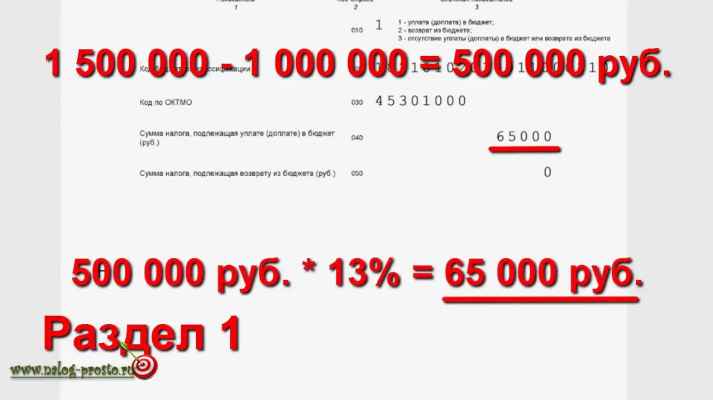

В этом случае налог вычисляется как разница между стоимостью продажи доли в имуществе и налоговой льготой в один миллион рублей. Получается пятьсот тысяч рублей.

И от этой суммы начисляют себе тринадцать процентов подоходного налога.

На листе Д2 данный вид сделки отображается в разделе 1.2.

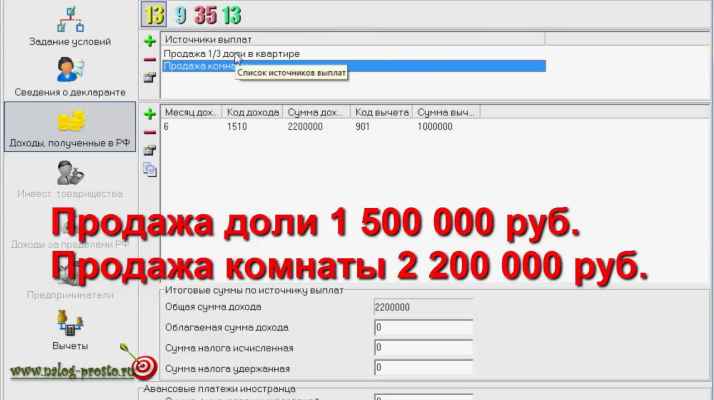

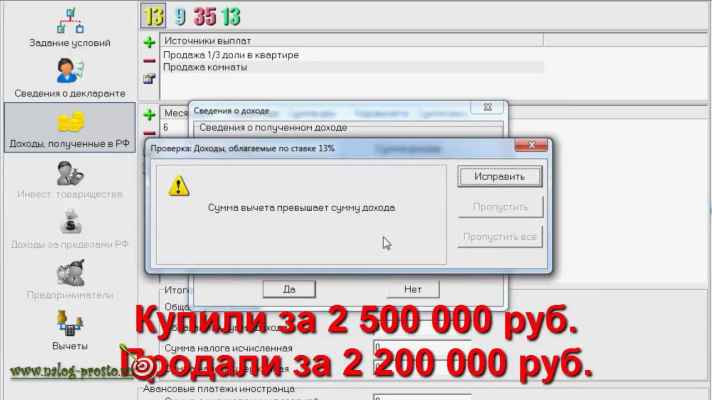

Если в течение календарного года продают два объекта недвижимости, в этом случае можно добавить еще один объект. Пусть еще была продажа комнаты. Ее продали за два миллиона двести тысяч рублей и применяют к ней вычет в один миллион рублей.

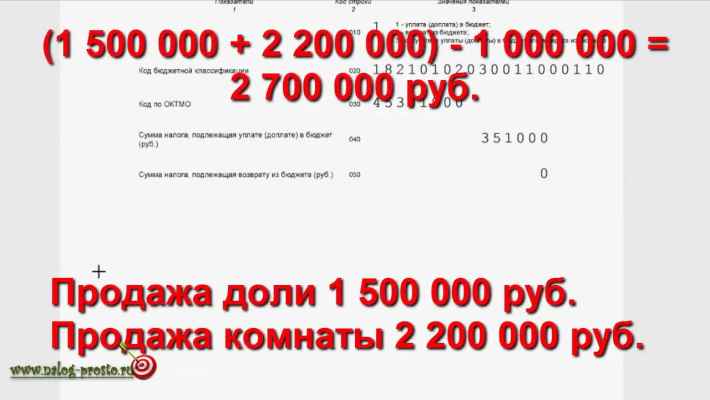

За продажу доли в квартире доход полтора миллиона рублей и за продажу комнаты получили два миллиона двести тысяч рублей.

Налоговая льгота в один миллион рублей может быть применена ко всем объектам недвижимости, а не к каждому из них. Поэтому налог вычисляется следующим образом: полтора миллиона рублей плюс два миллиона двести тысяч рублей минус налоговая льгота в один миллион рублей. В результате получают два миллиона семьсот тысяч рублей. Именно с этой суммы и нужно будет оплатить налог в тринадцать процентов – 351 тысячу рублей.

На листе А отображаются обе сделки.

А вот на листе Д2 – только лишь один объект, к которому можно применить налоговую льготу в один миллион рублей.

А вот в том случае, если есть документы, подтверждающие сумму первоначальной покупки каждого объекта, можно применить их к каждому объекту. И при этом очень часто налог можно не платить вообще.

Пусть есть документы, подтверждающие покупку этой доли за ту же самую сумму, полтора миллиона рублей. И комнату покупали первоначально за два с половиной миллиона рублей. В данном случае программа подсказывает, что сумма вычета не может быть больше суммы дохода.

Поэтому делают эти суммы равным и смотрят, что получается в итоге. В данном примере сумма налога, подлежащая к уплате в бюджет, равна нулю рублей.

В результате этих двух сделок мы не получили никакого дохода, поэтому налог к уплате равен нулю.

Также стоит отметить, что при продаже имущества, даже если не нужно платить никакого налога, необходимо отчитаться в налоговой инспекции о проведенных сделках купли-продажи.

Если продали какое-либо имущество, к примеру, в 2016 году, то после окончания этого года нужно до 30 апреля 2017 года сдать налоговую декларацию 3-НДФЛ.

Если предстоит уплатить налог, то это будет необходимо сделать до 15 июля того года, который следует за годом покупки.

Если продали квартиру, которая была в собственности более трех лет, а для тех объектов, которые будут покупаться после 2016 года, эта цифра увеличивается до пяти лет, то в этом случае никакой отчетности сдавать не требуется. И также гражданин освобождается от уплаты любых налогов при продаже данного вида имущества.

Была ли Запись полезна? Да Нет 0 из 0 читателей считают Запись полезной.

Комментарии к статье "Как заполнить декларацию 3-НДФЛ при продаже квартиры?"

Онлайн журнал для бухгалтера

Декларация 3-НДФЛ за 2016 год при продаже квартиры: образец в 2017 году

Когда имела место сделка по продаже квартиры, 3-НДФЛ за 2016 год необходимо подать в инспекцию ФНС России по месту жительства. Кто обязан это сделать и как должна выглядеть заполненная декларация по этой ситуации – в нашей статье.

Какой бланк использовать

Отчет 3-НДФЛ за 2016 год при продаже квартиры оформляют на бланке, который утвержден приказом ФНС России от 24 декабря 2014 года № ММВ-7-11/671.

На случай продажи квартиры скачать бланк 3-НДФЛ за 2016 год на нашем сайте можно абсолютно бесплатно по следующей прямой ссылке .

Есть важная особенность, как отразить в 3-НДФЛ продажу квартиры, собственность на которую оформлена после 01 января 2016 года. Дело в том, что были большие изменения в законодательстве на этот счет. В итоге минимальный срок владения, который влияет на наличие налога, увеличен с 3 до 5 лет. Однако трехлетний срок действует, если жилье:

Квартира приобретена по сделке купли-продажи и оформлена в собственность 21 января 2016 года. В случае ее продажи до 22.01.2021 года придется подать 3-НДФЛ и уплатить подоходный налог с этой сделки.

Многие спрашивают, как заполнить 3-НДФЛ при продаже квартиры проще всего. На наш взгляд, это лучше делать:

- В режиме онлайн в личном кабинете физлица на официальном сайте ФНС www.nalog.ru.

- С помощью программы ФНС «Декларация 2016».

Кто обязан подать

Обязательная подача 3-НДФЛ при продаже квартиры обусловлена только длительностью существования права собственностью на нее, которое зарегистрировано Росреестром. На практике возможны 2 ситуации (см. таблицу).

Обязанность заполнения 3-НДФЛ при продаже квартиры

По закону заполнение 3-НДФЛ при продаже квартиры, менее 3-х лет находившейся в собственности, обязательно

Физлицо владело жильем свыше 3-х лет. При этом оно оформлено в собственность до 01.01.2016

По закону нет обязанности сдавать 3-НДФЛ с продажи квартиры, более 3 лет находившейся в собственности

Поскольку в первом случае физлицо получает доход с продажи квартиры, образец декларации 3-НДФЛ за 2016 год должен поступить от него в ИФНС по месту жительства в установленный срок – не позднее 30 апреля 2017 года. А точнее – до 2 мая 2017 года включительно (действует правило переноса с выходного дня).

Обращаем ваше внимание, что при продаже квартиры пенсионером 3-НДФЛ необходимо сдать и заполнить на общих основаниях. При условии, что он владел жильем менее 3-х лет. Каких-либо исключений для данной категории законом не предусмотрено. Кроме того, не имеет значения, продолжает работать пенсионер или нет.

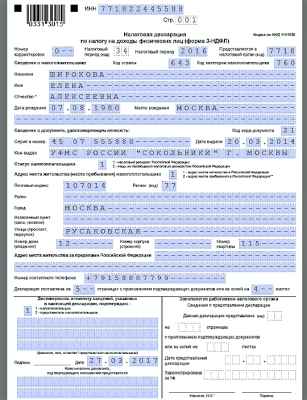

Наш пример 3-НДФЛ при продаже квартиры

Условимся, что Е.А. Широкова в 2016 году продала Н.С. Пироговой квартиру за 5,5 млн рублей. При этом Широковой данное жильё досталось по наследству и числилось за ней в собственности 2,5 года.

Поскольку фактических расходов на приобретение жилья у Широковой не было, при продаже квартиры в декларации 3-НДФЛ за 2016 год она может автоматически заявить вычет в размере 1 млн рублей (подп. 1 п. 2 ст. 220 НК РФ).

По сделке продажи квартиры в 3-НДФЛ в 2017 году необходимо включить следующие листы, которые желательно заполнять в такой последовательности:

Далее показан образец заполнения Широковой 3-НДФЛ с продажи квартиры за 2016 год. Он занимает 5 листов декларации.

Обратите внимание: важно правильно проставить код дохода от продажи квартиры в 3-НДФЛ. Это строка 020, которая имеет значение «01».

Кроме того, при продаже квартиры в декларации 3-НДФЛ в 2017 году достаточно указать Ф.И.О. лица, от которого получены деньги за жилье. А ИНН – при его наличии.

Также:

Продажа квартиры, полученной по наследству

Продажа квартиры,

полученной по наследству

В нашей жизни, к

сожалению, происходят события, которые не зависят от нас.

Люди рождаются – живут –

умирают, и этот жизненный процесс не изменить.

Данная статья будет

посвящена недвижимому имуществу, полученному в наследство после смерти. Будут

приведены разъяснения Минфина и ФНС РФ, в которых наши законодатели высказывают

свою позицию, когда придется платить налог с продажи наследуемого имущества, а

когда – нет.

Многие задумываются над

вопросом о продаже наследства и начинают изучать данную информацию, чтобы по

максимуму сэкономить на уплате НДФЛ в бюджет.

Именно в этой статье Вы

найдете ответы на свои вопросы:

1. когда лучше продавать

наследуемое имущество?

2. от какой даты идет

отсчет для налоговой инспекции?

Наше законодательство

установило, что наследуемое имущество является собственностью наследника со дня

смерти наследователя (ст. 1114 и 1152 Гражданского кодекса). Нет никакой

привязки к дате принятия наследства или регистрации права собственности на

имущество.

Иванов Иван Иванович умер

20.01.2014 года, соответственно наследуемая квартира переходит в собственность

его сына – единственного наследника -

Иванова Игоря Ивановича 20.01.2014 года. Свидетельство на право

собственности Игорь получил 20.03.2014 г. Сын хочет продать квартиру 21.01.2017

года, соответственно налог с продажи он платить не будет, т.к. собственность

находилась у него 3 года со дня открытия наследства, т.е. смерти отца. Отсчет

ведется не от получения свидетельства, а от даты смерти отца. Такого же мнения

УФНС в своем Письме от 12.07.2011 № 20-14/4/067453@ и Минфин в Письме от

20.09.2013 г. № 03-04-05/39127.

Соответственно, если

продажа происходит раньше трех летнего периода, то налог придется начислить и

уплатить с суммы свыше 1 000 000 рублей.

Продажа квартиры за

3 000 000 рублей в 2014 году, которая была унаследована в 2013 году.

3 000 000 –

1 000 000 = 2 000 000 рублей – налогооблагаемая база

2 000 000 х 13%

= 260 000 рублей – к уплате в бюджет

Подается декларация о доходах

за 2014 год, в которой указывается доход и сумма налога к уплате, и до 15 июля

2015 году налог с продажи наследуемого имущества уплачивается самостоятельно в

бюджет.

Продажа земельного участка

за 1 000 000 рублей в 2014 году, который перешел в наследство в 2013

году.

1 000 000 –

1 000 000 = 0 – к уплате

Но подать нулевую декларацию

по форме 3-НДФЛ за 2014 год обязательно нужно (в ней указывается продажа земли),

т.к. продается имущество, которое в собственности менее 3-х лет.

Похожие статьи и вопросы

Замена тазобедренного сустава маме

Замена тазобедренного сустава мамеПосле перелома шейки бедра купили эндопротез тазобедренного сустава у сторонней организации(документы на покупку ,кассовый чек оформлены на маму.Платила я).Операция была бесплатной.Хочу вернуть 13% за эндопротез. В поликлинике выдали выписку из истории болезни с указанием того,сто был перелом шейки бедра и операция по замене сустава.Что еще нужно для налоговой?

За какой год можно подать декларацию 3НДФЛ

За какой год можно подать декларацию 3НДФЛЗдравствуйте! Подскажите,пожалуйста, мой отец в июне 2014г. вышел на пенсию и в сентябре 2014г. купил 1/2 часть дома. Сейчас, в апреле 2017г. он хочет подать декларацию 3НДФЛ на имущественный вычет. За какие года он может подать декларацию. В налоговой ему сказали, что он уже пропустил сроки. Спасибо!

Распределение налогового вычета - вопрос № 2

Распределение налогового вычета - вопрос № 2Здравствуйте! Проконсультируйте, пожалуйста, по следующему вопросу. В 2016 году мать и дочь купили квартиру в долевую собственность (1/2 доли у каждой) за 2 800 000. По документам мать заплатила 2 000 000, дочь - 800 000. Если налоговый вычет распределяется в соответствии с долями, то каждая может получить вычет с суммы 1 400 000. Но перейти

ВЫЧЕТ НА РЕБЕНКА И НА ОБУЧЕНИЕ В 2016

ВЫЧЕТ НА РЕБЕНКА И НА ОБУЧЕНИЕ В 2016Добрый вечер! У меня 2е детей. Вычет предоставлялся только на 1го ребёнка по коду 114. На второго ребёнка не предоставлялся. Как мне это указать в программе. И как потом указать ещё данные за обучение. Еще на листе А нужно указывать ИНН источника выплаты дохода, КПП и Код по ОКТМО это всё я беру из справки перейти

корректировка налоговой декларации за 2014,2015годы

корректировка налоговой декларации за 2014,2015годыЗа 2014, 2015г. поданы декларации по возврату налоговых вычетов за покупку квартиры (собственник один). Возврат по приобретению квартиры не завершен, он переходит на последующие годы. Есть смысл делать корректировку за 2014г.-2015г. во возврату в связи с уплаченными добровольными взносами в пенсионный фонд. Если суммы для возврата не осталось за указанные годы, т.к. они уже возвращались. перейти

Оплата за лечение ортодонта

Оплата за лечение ортодонтаЗдравствуйте! Подскажите, пожалуйста, можно ли вернуть 13 процентов за платные услуги (лечение у ортодонта 13 летнего ребенка). Были выполнены: установка брекетов, неоднократные снимки, консультации 1 раз в 1,5-2 месяца. Все чеки на платные услуги сохранены. Лечение началось с ноября 2015 года и продолжается по настоящее время. На установку брекетов затрачено 78 тыс.рублей, снимки примерно 2,5 перейти

ЗА КАКОЙ ГОД НАЧИНАТЬ ЗАПОЛНЯТЬ ДЕКЛАРАЦИЮ ПО ИМУЩЕСТВЕННОМУ ВЫЧЕТУ

ЗА КАКОЙ ГОД НАЧИНАТЬ ЗАПОЛНЯТЬ ДЕКЛАРАЦИЮ ПО ИМУЩЕСТВЕННОМУ ВЫЧЕТУЗА КАКОЙ ГОД НАЧИНАТЬ ЗАПОЛНЯТЬ ДЕКЛАРАЦИЮ ПО ИМУЩЕСТВЕННОМУ ВЫЧЕТУ,ЕСЛИ КУПИЛИ УЧАСТОК ПОД ИЖС В 2014 ГОДУ И В ГРАФЕ ГОД НАЧАЛА ИСПОЛЬЗОВАНИЯ ВЫЧЕТА КАКОЙ ГОД СТАВИТЬ? СПАСИБО.

получение налогового вычета - Вопрос № 7

получение налогового вычета - Вопрос № 7здравствуйте, могли бы вы подсказать, можно ли претендовать на налоговый вычет в данной ситуации: у меня с мужем была по 1/2 доли в квартире, в 2014 году мой муж умер, и мы с дочкой вступили в наследство и получили по 1/4 доле мужа, квартиру продали в 2016 году, я пенсионерка а дочь не работает, квартира перейти

возврат налога за договоры ДМС родственников (2014-2016)

возврат налога за договоры ДМС родственников (2014-2016)ДОбрый день, подскаджите, пожалуйста, возможно ли вернуть подоходный налог за договоры ДМС, начиная с 2014 года? Как правильно заполнить декларацию 3-НДФЛ на подобного вида возврат?

Как правильно заполнить уточнённую декларацию 3 НДФЛ?

Как правильно заполнить уточнённую декларацию 3 НДФЛ?Допустили ошибку в декларации вместо суммы налога подлежащей возврату из бюджета поставили общую сумму налога исчисления к уплате. Как правильно заполнить уточнённую декларацию?

О возврате процентов по ипотеке.

О возврате процентов по ипотеке.Добрый день. В 2011 году купила квартиру за 1млн.руб. 130 тыс. имущественного вычета получила. В 2011 году купила еще одну квартиру в ипотеку. Верно ли я поняла, что вычет по ипотечным процентам получить могу. И если заполнять 3НДФЛ, могу ли я подать ее за 2016 год, указав там сумму всех процентов, уплаченных с 2011 года??

налоговый вычет за очное и заочное обучение своих детей по разным программам

налоговый вычет за очное и заочное обучение своих детей по разным программам1). Можно ли получить налоговый вычет за образовательную услугу за дочь, обучающуюся заочно, не работающую по причине ухода за своим ребёнком до 3-летнего возраста? 2). Можно ли получить налоговый вычет за образовательную услугу: Программа профессиональной переподготовки Переводчик в сфере профессиональной коммуникации также за дочь, но обучающуюся очно? Ранее налоговым вычетом не пользовались.

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Налоговики и следователи договорились, кого можно считать «налоговыми злоумышленниками»

Следственный комитет и Налоговая служба разработали методические рекомендации по установлению фактов умышленной неуплаты налогов и формированию доказательной базы.

Комиссии по легализации налоговой базы теперь присматривают и за взносами

Комиссии по легализации налоговой базы теперь присматривают и за взносами

ФНС утвердила новый порядок работы комиссий по легализации налоговой базы. Установлено, что объектом внимания комиссий теперь являются НДФЛ и страховые взносы.

Аванс по ГПД: когда начислять НДФЛ и взносы

Аванс по ГПД: когда начислять НДФЛ и взносы

Выплаты физлицу по гражданско-правовому договору облагаются НДФЛ и страховыми взносами на ОМС и ОПС. Обратите внимание, что порядок начисления взносов и налога в случае перечисления «физику»-исполнителю аванса, различается.

В ПБУ «Учетная политика» внесены изменения

В ПБУ «Учетная политика» внесены изменения

С 06.08.2017 года вступают в силу поправки в ПБУ 1/2008 «Учетная политика организаций». Так, в частности, установлено, что в случае, когда федеральными стандартами не предусмотрен способ ведения бухучета по конкретному вопросу, компания может разработать свой способ.

Налоговики вправе осматривать компьютеры проверяемой компании

Налоговики вправе осматривать компьютеры проверяемой компании

Суды, в т.ч. ВС, признали законным осмотр сотрудниками ИФНС компьютеров и установленного на них программного обеспечения в ходе выездной проверки.

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Отделения ПФР не вправе требовать у компаний нулевые СЗВ-М

Недавно Алтайское отделение ПФР выпустило неоднозначное информационное сообщение, касающееся правил представления СЗВ-М. В информации говорилось, что «даже в случае отсутствия работников, трудящихся по найму, работодатель все равно подает сведения, но только без указания списка застрахованных лиц».

Отпускные частями: когда платить НДФЛ

Отпускные частями: когда платить НДФЛ

Сезон отпусков продолжается и вопросы, связанные с отпускными выплатами, как никогда актуальны. Например, в какой срок нужно перечислить НДФЛ с доплаты отпускных?

3-НДФЛ при продаже квартиры

Актуально на: 19 апреля 2016 г.

Образец 3-НДФЛ, представляемой с 2017 года при продаже квартиры, вы найдете в отдельном материале .

Стоимость проданного жилья образует для продавца его доход, который облагается НДФЛ (пп. 5 п. 1. пп. 5 п. 3 ст. 208 НК РФ ). Продавец - физическое лицо должен сам исчислить сумму налога с полученного дохода, уплатить ее в бюджет, а также задекларировать свой доход. То есть подать в ИФНС по месту жительства декларацию по форме 3-НДФЛ при продаже квартиры.

Исключение предусмотрено для тех, кто владел своим имуществом (приобретенным до 2016 года) более 3 лет. Они платить налог со стоимости квартиры не должны и подавать декларацию тоже.

Образец декларации 3-НДФЛ при продаже квартиры

Заполнять 3-НДФЛ в 2016 году при продаже квартиры удобнее всего в программе ФНС России. Хотя, конечно, вы всегда можете просто скачать бланк декларации 3-НДФЛ (утв. Приказом ФНС России от 24.12.2014 № ММВ-7-11/671@ ) и заполнить его вручную.

Сведения о налогоплательщике - продавце недвижимости заполняются по общим правилам. Далее в декларации 3-НДФЛ при продаже квартиры менее 3 лет в собственности должен быть отражен доход налогоплательщика в размере стоимости проданного жилья, а также источник дохода. Если вы продали квартиру обычному физлицу, можно указать только его ФИО. Сведения о нем должны быть отражены на листе А. На нем же указывается код вида дохода «01» .

Информация о доходе продавца и исчисленной сумме налога, подлежащей уплате, попадет в раздел 2.

Кстати, если кроме дохода от продажи квартиры вы в отчетном году получали также другие доходы, с которых НДФЛ был удержан и уплачен в бюджет (например, зарплату, с которой налог перечисляет работодатель), эти суммы в 3-НДФЛ показывать не обязательно (п. 4 ст. 229 НК РФ ).

Имущественный вычет при продаже квартиры

НК предусматривает предоставление имущественного вычета при продаже жилой недвижимости (пп. 1 п. 1 ст. 220 НК РФ ). Это может быть вычет:

Безусловно, в 3-НДФЛ имущественный вычет должен быть заявлен, если вы решили им воспользоваться. Расчет имущественного вычета в 3-НДФЛ показывается на листе Д2.

Пример. Иванова С.И. в 2015 году продала Петровой Е.В. квартиру за 2,6 млн руб. Ивановой С.И. данная квартира досталась по наследству и была у нее в собственности 1,5 года. Заявляемый в декларации вычет составляет 1 млн руб.

Также читайте:

Источники:

, , , ,

Следующие:

Комментариев пока нет!

Поделитесь своим мнением