Госпошлина при получении наследства по закону

Нюансы оплаты госпошлины на наследство

Получения дохода в виде имущества или ценностей, доставшихся от умерших родственников или близких людей, сопровождается внесением обязательного платежа – государственной пошлины .

Какого размера достигла госпошлина на наследство в 2017 году, какие нюансы ее начисления существуют, рассмотрим ниже.

Способы принятия наследства

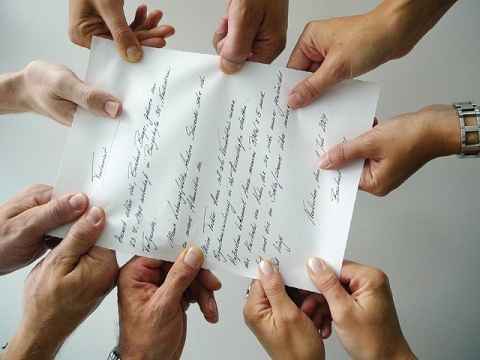

Гражданский кодекс разрешает гражданам, желающим передать на праве наследства принадлежащее им имущество родственникам, знакомым или даже государству. Для этого может быть заранее составлено завещание, которое в соответствии со статьей 1124 Гражданского кодекса России удостоверяется нотариально.

Данное правило действует и в 2017 году. Исключения, когда можно написать завещание без нотариального удостоверения могут быть сделаны, например, для лиц, находящихся в дальнем плавании или смертельно больных граждан, граждан, получивших смертельную травму при их нахождении в помещении больницы.

Завещание не является действительным, если его оформляет доверенное лицо или представитель наследодателя, за исключением ситуаций, указанных выше.

Текст завещания является секретным до момента его разглашения после смерти наследодателя и не подлежит публикациям и разглашению до наступления этого момента. Равно как и не подлежит разглашению со стороны нотариуса сам факт составления завещания.

Данные нормы приняты во избежание возможных споров между будущими наследниками и во избежание оказания влияния на нотариуса и наследодателя.

Действующий Гражданский кодекс РФ устанавливает, что наследство может быть получено лицами, соответственно их законной очереди, которая зависит от степени родства с наследодателем. От данной степени родства зависит и размер государственной пошлины:

Гражданские супруги, как и бывшие супруги после развода, не будут являться наследниками друг друга, если другие условия не указаны в завещании. Исключением будут такие случаи, при которых один из супругов (гражданских или бывших) находится на иждивении у другого более одного года.

Расходы при вступлении в наследственные права

Получение наследства в недавнем прошлом приравнивалось к получению прибыли и облагалось уплатой налога в соответствующем размере. Однако позднее данные нормы были отменены и теперь единственный платеж в пользу государства, которые оплачивают граждане - госпошлина при вступлении в наследство.

Дополнительные расходы, которые могут быть в таком случае это:

Размеры госпошлины на наследство в 2017 году

Обязательные государственные платежи уплачивают как граждане, получившие наследство по завещанию, так и лица, ставшие наследниками по закону. Размеры платежей за нотариальные сделки зафиксирован федеральным законодательством:

- Освидетельствование нотариусом оригинала подписи при подписании заявления о вступлении в наследство – 100 рублей.

- Оформление свидетельства о вступлении в наследство, в случаях когда наследники – родные либо усыновленные дети, супруги, родители, братья или сестры лица, оставившего наследство – 0,3% от стоимости наследуемого имущества или ценностей,но итоговый размер платежа не может превышать 100000 рублей.

- Оформление свидетельства о вступлении в наследство родственниками другой степени родства оплачивается внесением госпошлины за вступление в наследство по закону в размере 0,6% от стоимости наследуемого имущества или ценностей,однако не может превышать суммы в 1 миллион рублей.

- В случае, если наследуемые средства вносятся нотариусу на депозит, составляется опись наследуемого имущества и ценностей, передаются на хранения драгоценности, драгоценные металлы или иные наследуемые предметы оплачивается госпошлина в 600 рублей.

- Пошлина на наследство при оформление свидетельства на собственность, которая ранее принадлежала обоим супругам, а после смерти одного из них была унаследована вторым супругом, составит 200 рублей.

Государственная пошлина на наследуемое движимое и недвижимое имущество рассчитывается из его кадастровой или рыночной стоимости. При проведении оценки стоимости наследства нотариус обязан учитывать наименьшую из этих сумм.

Подробнее о платежах при вступлении в наследство в видео:

Когда может быть уменьшена государственная пошлина на наследство

Существует несколько типов имущества, по которым госпошлина за наследство по закону или завещанию может не оплачиваться:

Частично или в полном объеме освобождены от уплаты пошлины на наследство могут быть следующие категории граждан:

Указанные льготы применяются относительно оплаты госпошлины за вступление в наследство по закону и завещанию и не распространяются на обязательные платежи за совершение нотариальных действий.

Расчет госпошлины на наследство в 2017 году

Оформление наследственного права возможно только после смерти наследодателя. При этом выдача свидетельства и перерегистрация имущества не бесплатна. Стоимость налога на принятие собственности определена Налоговым кодексом. Кроме налога, граждане несут и другие расходы. К тратам, связанным с оформлением имущества наследодателя, относятся госпошлина на наследство и траты за нотариальные услуги.

Способы принятия наследства

Согласно Гражданскому кодексу граждане вправе оформить завещание для передачи собственности родственникам или иным лицам. Этот документ должен быть обязательно заверен нотариально (статья 1124 ГК РФ). По новому Федеральному закону для любой сделки по отчуждению имущества необходимо нотариальное заверение (лето 2017). Изменения были приняты во избежание проблем с лицами, проживающими в отчуждаемом жилье.

Завещание недействительно, если его составил представитель или доверенное лицо. Документ может быть составлен при помощи рукоприкладчика, но процедура проходит с учетом регламента. Завещание — отличный способ избежать споров между родственниками или нежелательного раздела наследуемого предмета после смерти гражданина. Составление документа сохраняется в тайне (статья 1123).

Передача имущества в наследство по завещанию возможна, когда учтены обязательные доли. Претендовать на них может недееспособный ближайший родственник или ребенок до 18 лет. Если завещания не существует, происходит передача собственности покойного в наследство по закону.

Согласно статье 1141 получение наследственного права осуществляется с учетом очередей наследования. Наиболее близко к наследству покойного человека стоят дети, супруг (супруга) и родители. Им положены одинаковые доли собственности наследодателя. При наследовании по закону получение наследства абсолютно чужими лицами невозможно.

Претендовать на наследственный предмет могут иждивенцы при условии пребывания в зависимости от умершего минимум один год. Некоторые граждане приобретают наследуемый предмет с учетом налоговых льгот, поэтому не все наследники оплачивают госпошлину на наследство в 2017 году.

Предстоящие затраты

Регламент действий при наследовании определяется несколькими законодательными актами. Периодически в основной закон вносятся поправки. Последний Федеральный закон (с изменениями, вступившими в силу в июне 2017 года) внес возможность передачи наследства другому лицу.

Если правилами передачи и получения наследства ведает Гражданский кодекс, то расчет пошлины за вступление в наследство установлен статьями Налогового кодекса. Он оговаривает следующее:

Многие граждане узнают у нотариусов о размере налога. Однако платежи производятся по госпошлине, а не налогу. Кроме этих выплат, граждане передают нотариусам определенные суммы за проведение мероприятий по принятию наследства.

Тарифы за нотариальные действия законом не предусмотрены. На стоимость услуг во многом влияет город и статус нотариальной конторы. Пакет предоставляемых услуг может включать только оформление свидетельств о наследственном праве или полный спектр услуг вплоть до перерегистрации полученной в наследство квартиры.

Совмещение выплат или наложение денежных обязательств несколькими наследователями при получении квартиры невозможно. Каждый получатель выплачивает госсбор за наследство из расчета его части.

Права на льготы по госпошлине

Определенный круг граждан вправе претендовать на получение льготных условий при оформлении наследственных прав. Эти граждане обозначены в Налоговом кодексе. Согласно пункту 35 статьи 333 право на полное отсутствие необходимости проводить оплату госсбора предоставлено:

Льготы при запросе нотариального действия описывает пункт 38 статьи 333 НК. Наследники, имеющие статус инвалидности I или II группы, выплачивают половину от положенной нотариальной ставки. Свидетельство о праве на наследство выдается бесплатно:

Когда наследователь заявляет о необходимости получения свидетельства о праве наследования, он должен предъявить подтверждающие документы.

Расчет необходимых платежей

Госпошлина при вступлении в наследство рассчитывается из установленной стоимости наследуемого предмета. Согласно пункту 5 статьи 335.25 НК РФ определение госсбора происходит из рыночной или кадастровой стоимости объекта. В этом случае нотариус обязан учитывать наименьшую сумму.

При обращении к нотариальному работнику следует учесть цены:

Гражданин, наследующий имущество умершего, обязан выплатить госпошлину в соответствии с тарифом. Независимо от способа получения наследства (по завещанию или по закону), близкий родственник должен передать в казну 0,3% от положенной ему доли. Максимальная сумма для выплаты составляет 100 тыс. руб. Когда в наследственные права желает вступить человек из 3–8-й очереди наследования или чужой человек (по завещанию), он оплатит 0,6% из причитающегося ему наследства. Максимум в этом случае составляет 1 млн руб.

Оценка стоимости передаваемого по наследству имущества производится специализированными компаниями. Процедура происходит по месту нахождения наследуемого предмета. Если завещатель имел жилплощадь за границей, его стоимость будет оценена там же. Оплата за подобные действия осуществляется наследователями, выбор способа оценивания имущества — наследником.

Важно: гражданин, написавший отказ от наследства, госпошлину не выплачивает. Его обязанность переходит лицам, принимающим наследство.

Платеж по госпошлине может быть совершен нотариальному служащему. При желании гражданин получает реквизиты для уплаты налога. Госпошлина при оформлении наследства оплачивается в любом отделении банка. При этом следует учесть наличие комиссии. Кроме этих способов действительным будет проведение оплаты через терминал или посредством электронного платежа. После оплаты нотариальный работник должен выдать документ о праве наследования.

Возникающие вопросы лучше заблаговременно решить с опытным юристом. На нашем сайте вы можете связаться с экспертами в области права круглосуточно. Они в короткий срок подскажут индивидуальное решение проблемы.

Не нашли ответа? Консультация юриста бесплатно!

Вам также будет интересно

Правила применения обязательных долей в наследстве

Как передать в дар деньги своему родственнику

Юридические нюансы договора дарения: можно ли расторгнуть его

Госпошлина при оформлении наследства: нотариальные тарифы, освобождения от уплаты

Вступление в наследство

Вступление в наследство

Какие средства придется потратить на вступление в наследство?

Этот вопрос интересует большинство наследников.

На протяжении последних 10 лет все граждане РФ, получившие в наследство недвижимое имущество освобождены от оплаты ряда налогов для снижения затрат на оформление.

Этот факт не свидетельствует о том, что весь процесс унаследования будет абсолютно бесплатным. Госпошлина при оформлении наследства, и ее оплата является обязательной составляющей всего процесса в целом.

Если вы искали ответы на вопросы по оформлению наследства. поздравляем, вы попали на нужную страничку. Давайте разберемся в нюансах оформления всех видов жилья и стоимости нотариальных услуг.

Госпошлиной называют законодательную ставку за нотариальное оформление с внесением полной информации в дело и выдачу свидетельствующего документа унаследования имущества. Уклоняясь от нотариальных затрат, наследник не сможет получить право на владение наследством, а значит появляется невозможность распоряжаться им как собственностью.

Документ о праве является основой для регистрации права на владение. Исходя из выше написанного, можно однозначно отметить, что оплата госпошлины является главным нюансом в успешности процесса оформления наследства. Осталось выяснить какова стоимость обязательной выплаты?

Навигация по статье

Размеры нотариальной государственной пошлины при вступлении в наследство

Кодекс налогообложения РФ регламентирует ставку на оплату нотариального оформления наследства и порядок выдачи ценной бумаги, свидетельствующей об унаследовании имуществом.

Исходя из законов,принятых законодательством РФ, государственная пошлина и ее размер будет определяться, беря во внимание обстоятельства, а именно:

Близкие родственные связи, то есть люди, имеющие родство с наследодателем, обязаны уплатить в казну РФ госпошлину в размере 0,3% от оценочной стоимости жилья. К родственным связям относятся:

Важно отметь, что по состоянию на 2016 год размер государственной пошлины не должен пересекать барьер в 100 000 рублей.

Иные родственные связи, в том числе граждане, получающие имущество по завещанию, должны осуществить оплату за вступление во владение имуществом в размере 0,6% от государственной оценочной стоимости жилой площади, которая передается в наследство. Максимальной оплатой государственной пошлины будет считаться сумма в 1 миллион рублей.

Чтобы правильно рассчитать стоимость имущества, поступающего в наследство, должны быть приняты во внимание: инвентаризационная оценка, цена по кадастровой системе и рыночные ставки на стоимость жилья в определенный период.

Процесс нотариального оформления предусматривает некоторые правила и запреты:

Важно отметить, что цена на жилье, переходящее в наследство будет прописана во всех документах будущего собственника, а это:

Несмотря на то, что мы частично получили информацию об оплате госпошлины за вступление в наследство, индивидуальность ситуации никто не отменял. Это значит, что степень родства, как впрочем и цена на недвижимость, могут повлиять на стоимость нотариального оформления.

Запомните! Все нотариальные конторы, не могут определять и рекламировать цену за предоставленные ими услуги.

Ставку на оплату госпошлины определяет законодательство РФ. Все нотариальные конторы, по всей территории РФ обязаны брать одинаковый тариф за оказанное содействие в регистрации права на наследство. Все несоответствия в суммах заключаются в степени родственных связей и оценочной стоимости имущества.

Оформление по закону и завещанию: размер пошлины

Разницы между уплатой государственной пошлины за законное унаследование, или переданное завещанием имущество,нет.

В обоих случаях тариф на оплату не будет различаться.

Напомним! Тариф уплаты госпошлины может меняться от степени родства с лицом, передающим наследство и оценочной стоимости подаренного или передаваемого в постоянное пользование имущества.

В случае присутствия нескольких претендентов на наследство, каждый из них обязан уплатить полную тарифную ставку госпошлины.

Это действие обязательно для всех претендентов на наследство, которые не имеют государственных льгот .

В случае если наследство передано по последней воле наследодателя в письменном виде (завещание), этот документ будет главным доказательством, определяющим наследника. Завещание должно иметь юридическую силу, то есть быть заверенным у нотариуса, иначе оно теряет всякую силу и основания для получения наследства.

Наследодатель должен составить его лично и подписать. Документ может оказаться недействительным в следующих случаях:

Госпошлина за оформление наследства на дом, квартиру, земельный участок или иную жилую недвижимость по закону, будет распределяться между всеми заявленными родственниками в равной степени. Право на законное унаследование регулируется в следующем порядке:

Если в силу разных причин первоочередные наследники не изъявили желания вступить в наследство либо в определенные сроки не явились в нотариальную контору, это право переходит к дальним родственникам, а это:

Важно отметить, что госпошлина за оформление наследства на квартиру может быть не единственной суммой, которую придется оплатить. Суть в том, что существует несколько ситуаций, когда наследникам необходимо внести денежные взносы за оценку имущества, юридических консультаций, проведение экспертизы, судебных растрат и множество других незначительных расходов.

Кто имеет право на льготы и освобождения от уплаты госпошлины

Категория граждан РФ имеет льготу на уклонение от уплаты госпошлины за регистрацию факта унаследования по нотариальной ставке. Граждан, входящих в этот список регламентирует Государственная Налоговая Служба. К ним относятся:

Законодательство РФ предусматривает льготы отдельной части населения:

- Лица, унаследовавшие земельный участок, дом, квартиру, жилое помещение, часть квартиры или комнату, в случае совместного проживания с наследодателем до его кончины и после нее.

- Наследники умерших или трагически погибших граждан. Например, при выполнении долга перед государством, общественных поручений, во время спасения жизни людей, регулировании правопорядка, охране государственного имущества, а также наследники репрессированных граждан, ввиду политических взглядов.

- Граждане, получившие в наследство банковский вклад, страховые выплаты, финансовые счета, пенсионные накопления, гонорарные вознаграждения.

- Дети, получившие наследство до совершеннолетия .

- Граждане, имеющие физические ограничения (недееспособные), находящиеся под опекой.

Для получения вышеперечисленных льгот, достаточно предоставить оригинал соответствующего документа, подтверждающий прямое отношение к той или иной группе граждан, имеющих право не оплачивать нотариальную ставку.

Как оплачивается госпошлина

Оплатить услугу нотариуса за выдачу свидетельствующего документа о правах на наследство можно непосредственно в нотариальной конторе.

Как только оплата будет произведена, факт унаследования будет считаться юридически законным .

Среди граждан бытует мнение, что нотариус использует получившие за услуги суммы, только в своих целях.

Это далеко не так.

Сумма, собранная с граждан за оплату нотариального тарифа, уходит в распоряжение нотариуса частично, чтобы компенсировать ряд ресурсов, в том числе и зарплату сотрудников.

Как восстановить сроки вступления в наследство

Данный вопрос является самым распространенным среди граждан, желающих получить наследство. Еще больше волнует финансовая сторона вопроса. Каким будет размер госпошлины для опоздавших наследников? У таких обстоятельств есть несколько путей разрешения, а это:

Если отношения с другими наследниками не испорчены и отсутствует необходимость обращения в суд, необходимо взять с них письменное разрешение на вступление вас в наследство. После этого действия явиться в нотариальную контору для заверки этих документов.

Далее потребуется забрать свидетельство об унаследовании и заплатить госпошлину для юридической значимости. Как только свидетельство приобретет законную силу, все ранее составленные документы по данному наследству аннулируются.

Остальные наследники, должны также явиться в нотариальную контору и получить вновь созданный документ. Соответственно, госпошлина должна быть уплачена всеми наследниками повторно.

В случае если восстановить права на наследство удалось при помощи суда, госпошлина за свидетельство о праве на наследство будет не единственным платежом. Подача судебного иска также предусматривает оплату государственного взноса.

Как установить факт получения наследства

Бывают обстоятельства, когда нужно законно заявить о том, что именно вы являетесь наследником. Осуществить это можно следующими действиями:

Изучив вышеописанную информацию можно сделать вывод, что госпошлина при оформлении наследства и ее уплата не единственный нюанс в этом процессе.

Поэтому перед тем как заняться этим вопросом нелишним будет проконсультироваться с опытным юристом и хотя бы частично изучить законодательство. Только так вы избавитесь от неприятных ситуаций и ряда проблем, оформляя наследство.

О том, как установить факт принятия наследства, можно узнать из видео:

Заметили ошибку? Выделите ее и нажмите Ctrl+Enter . чтобы сообщить нам.

Задайте свой вопрос в форму ниже

Госпошлина при вступлении в наследство

При вступлении в наследство гражданин Российской Федерации вносит установленную законодательной системой денежную сумму, которая расходуется на оплату нотариального оформления соответствующей юридической документации. Эта выплата называется госпошлиной и вносится единоразово. Госпошлина при получении наследства оплачивается до начала действий, выполняемых нотариусом.

Как правило, госпошлина на наследство оплачивается наличными, через кассу. Для органов, занимающихся оформлением документов, предоставляется квитанция. Она является подтверждением оплаты госпошлины.

Госпошлина за наследство по закону вычисляется следующим образом:

Для обоих случаев существует ограничение в сумме оплаты - 100 тысяч рублей.

При каких условиях наследник может быть освобожден от уплаты государственной пошлины?

Налоговым кодексом России предусмотрены обстоятельства, освобождающие наследников от оплаты. Госпошлина на вступление в наследство не уплачивается, если:

Кроме того, от оплаты госпошлины освобождаются граждане, проживавшие в квартире (или доме) наследодателя, и продолжающие там проживать после его смерти.

Возможно ли сократить сумму госпошлины?

Существует ряд факторов, влияющих на размер госпошлины, и, зная, как ими оперировать, размер государственного налога на оформление наследства можно существенно снизить. Если вам предстоит вступить в наследство, и вы стремитесь сократить денежные затраты, обратитесь к юристу за консультацией.

Согласно законодательной системе Российской Федерации, для расчета суммы государственной пошлины допускается применение рыночной, кадастровой, инвентаризационной или номинальной стоимости имущества. Чтобы госпошлина на вступление в наследство была минимальной, исходите из инвентаризационной стоимости. Как правило, она на порядок ниже рыночной и номинальной.

Вопрос юристу по теме Госпошлина при вступлении в наследство

Государственная пошлина за вступление в наследство

Вступление в наследство – процесс не только затратный по времени, но и по деньгам. Размер оплаты за оформление наследственных прав напрямую зависит от ценности имущества и близости родства с умершим. Сколько именно нужно заплатить наследнику, точно сказать трудно. Однако попробуем разобраться

Сколько платить за вступление в наследство?

Итак, сколько же нужно платить наследнику за получения свидетельства о праве на наследство? Вопрос спорный, однозначного ответа на него нет.

Дело в том, что стоимость оформления наследства по закону или завещанию для каждого отдельного случая будет своя. Она складывается из нескольких составляющих:

Все платежи, кроме госпошлины, не являются обязательными и возникают только в определенных случаях.

Таким образом, государственная пошлина отличается от всех других затрат наследника своей обязательностью. Однако она не является, чаще всего, единственным платежом, возникающим в процессе оформления наследства.

Госпошлина за вступление в наследство по закону и завещанию

Размер государственной пошлины напрямую зависит от многих факторов, которые формируются в ходе оформления наследственных прав.

Параметры, по которым формируется стоимость пошлины, обязательная к уплате, не зависят от наследника. Однако платить ему нужно независимо от его воли. Установлен размер госпошлины в обязательном порядке:

Оценка, которая выступает главным критерием вычисления размера пошлины, должна быть действительной на день смерти наследодателя.

Такие правила установлены в НК РФ и являются обязательными для исполнения. Если проанализировать данные положения Кодекса, то понятно, что главными параметрами для расчета государственной пошлины выступают:

Квитанция об уплате государственной пошлины обязательна для представления нотариусу.

Выдача свидетельства о наследстве в Налоговом Кодексе обозначена среди нотариально значимых действий, именно поэтому за нее взимается пошлина.

Нотариальная ставка при вступлении в наследство

Кроме оплаты пошлины, наследнику иногда нужно платить нотариусу за совершение действий технического характера. Конкретной тарифной ставки ни в одном документе и законе РФ не указано. Однако и запрета по совершению таких действий и взимании некоторой платы за это, тоже нет. По данной причине нотариусы оказывают некоторое содействие в оформлении наследства. Какая плата за это устанавливается? У всех нотариусов различная, но разница, как правило, незначительная. Видами деятельности, за которые может взиматься дополнительная плата нотариусом могут быть:

Таким образом, государственная пошлина должна быть уплачена каждым наследником в обязательном порядке. Остальные платежи могут возникать в ходе оформления наследственных прав и не являются обязательными. Однако помощь от нотариуса, оплачиваемая в соответствии с тарифами, установленными им, может значительно облегчить задачу наследнику при оформлении документов.

Поделитесь статьёй с друзьями:

Источники:

, , , ,

Следующие:

- Действия нотариуса после написания заявления о вступлении в наследство

- Нужен ли кадастровый паспорт на дом при вступлении в наследство

Комментариев пока нет!

Поделитесь своим мнением