Облагается ли налогом имущество при продаже полученное по наследству

Надо ли платить налог при продаже унаследованного имущества?

Министерство финансов напомнило о том, как платить налог при продаже полученного по наследству имущества (письмо №03-04-05/45654 от 07.08.2015 ). В ведомство обратился гражданин с вопросом о том, надо ли ему платить НДФЛ, когда он продает гараж, квартиру и земельный участок, полученные по наследству в 2004 году.

В своем заявлении в Минфин налогоплательщик уточнил, что в 1992 году вместе со своими родителями приватизировал квартиру в общую долевую собственность. В 1996 году отец заявителя получил земельный участок и построил на нем гараж. Родители налогоплательщика умерли в 2004 и 2008 году. Мужчина вступил в права наследства и стал хозяином земельного участка, гаража и квартиры. Сейчас его интересует вопрос о том, придется ли платить налог на доходы физических лиц при продаже этого имущества.

Минфин напомнил, что по действующему российскому законодательству принятое наследство считается принадлежащим наследнику со дня открытия наследства, то есть со дня смерти наследодателей. При этом не важно, когда фактически было выдано свидетельство о праве на наследство и когда зарегистрировано право собственности на полученное по наследству имущество.

Что касается наследования того имущества, которое уже было частично в собственности наследника, следует помнить следующее. По закону изменение состава участников долевой собственности, в частности, переход всего имущества к одному из долевых собственников, не прекращает право собственности этого человека на данное имущество. Изменение состава собственников подлежит государственной регистрации. Но несмотря на это, моментом приобретения права собственности для долевого собственника по-прежнему будет считаться дата первоначальной регистрации права собственности на долю.

Минфин указал, что доходы физического лица от продажи квартир и прочего имущества не облагаются НДФЛ, если такое имущество находилось в собственности гражданина больше 3 лет (п.17.1 ст.217 Налогового кодекса РФ). Поэтому заявителю не потребуется платить НДФЛ, если он будет продавать полученное по наследству имущество.

фото: Mark Moz, flickr.com, CC BY 2.0

Новость с сайта «Правовые решения». Советы юриста.

Налог при продаже квартиры полученной по наследству 2016- 2017

Как проходит наследование и продажа квартиры нерезидентом РФ?

Как проходит наследование и продажа квартиры нерезидентом РФ? – Какие налоги и взносы должен оплатить нерезидент России при продаже квартиры, полученной по наследству от гражданина РФ? Какие документы понадобятся, нужно ли приезжать в Россию и сколько времени займет весь процесс? Присылайте свои вопросы о недвижимости, ремонте и дизайне на адрес: content@domofond.ru.

Платится ли налог с наследства?

Платится ли налог с наследства?

Получение по наследству имущества, каким бы оно ни было, налагает на наследника обязанность его правильного оформления. Некоторые виды имущества вообще не могут стать собственностью окончательно без проведения государственной регистрации права. Поэтому наследников в процессе оформления ждет не только постоянный сбор и подготовка документов, но и некоторые затраты. Налог с принятия наследства Итак, наследство не облагается налогами вот уже с начала 2006 года.

Как сэкономить на налоге при продаже квартиры

Как сэкономить на налоге при продаже квартиры По общему правилу, если имущество находилось в собственности гражданина более трех лет (для имущества, приобретенного с 1 января 2016 года, этот срок увеличен до пяти лет), то доход от его продажи налогообложению не подлежит (п.

Налог при продаже квартиры полученной по наследству 2016-2017

Добавить объявление в раздел On-line консультации  Здравствуйте! Я являюсь налоговым консультантом компании ПРОКС . Консультации по налогу на доходы физических лиц: покупка, продажа недвижимого и движимого имущества, возврат налога, все виды вычетов, заполнение деклараций 3-НДФЛ.

Здравствуйте! Я являюсь налоговым консультантом компании ПРОКС . Консультации по налогу на доходы физических лиц: покупка, продажа недвижимого и движимого имущества, возврат налога, все виды вычетов, заполнение деклараций 3-НДФЛ.

Вы можете задать мне любые вопросы в рамках моей компетенции.

Как платить налог от продажи квартиры, полученной в наследство

Как платить налог от продажи квартиры, полученной в наследство Нередко владельцы недвижимого имущества, которое они получили в наследство, намерены продать недвижимость, как только получают право собственности. Domik.ua разобрался, какие налоги необходимо заплатить при продаже квартиры, полученной в наследство. В ст. 172.1 ст. 172 Налогового кодекса Украины прописано, что не облагается налогом доход, полученный от продажи не чаще одного раза в отчетный налоговый период квартиры, дома, комнаты, дачи при условии, что недвижимость находилась в собственности не менее 3-х лет.

Норма о пребывании в собственности не менее 3-х лет не распространяется на имущество, полученное в наследство.

Налог с продаж 2016

Налог с продаж 2016 Перефразируя знаменитые слова В.И.Ленина, можно утверждать, что «все, о чем так долго говорил финансовый блок правительства, наконец, свершилось» и увильнуть от введения налога с продаж уже никак не удастся. Частично новый закон, регламентирующий этот вопрос, был принят еще в 2014 году, а с 2015 начал действовать в отдельных регионах. Повсеместное введение взимания дополнительной «мзды» с продаж было отложено до 1 января 2016 года.

Cчитаем НДФЛ при продаже квартиры, если часть ее - была в - собственности менее 3 - лет

Дополнительный выходной для работников: как оплачивать Если работодатель решил установить для своих сотрудников дополнительный выходной день (например, сделать выходным 1 сентября для работников, имеющих детей-школьников), оплата такого дня зависит от способа, которым дополнительный выходной был оформлен.

Дополнительный выходной для работников: как оплачивать Если работодатель решил установить для своих сотрудников дополнительный выходной день (например, сделать выходным 1 сентября для работников, имеющих детей-школьников), оплата такого дня зависит от способа, которым дополнительный выходной был оформлен.  Отчет СЗВ-М сдан с ошибкой: что делать Может случиться так, что после представления СЗВ-М в ПФР выяснится, что представленный отчет содержит ошибки.

Отчет СЗВ-М сдан с ошибкой: что делать Может случиться так, что после представления СЗВ-М в ПФР выяснится, что представленный отчет содержит ошибки.

Налог на наследство

Налог на наследство  Вступаем в наследство Все действия по оформлению наследства производит любая нотариальная контора по месту прописки умершего человека или по месту нахождения имущества или большей его части. Временем открытия наследства в соответствии с Гражданским кодексом Украины считается день смерти наследодателя.

Вступаем в наследство Все действия по оформлению наследства производит любая нотариальная контора по месту прописки умершего человека или по месту нахождения имущества или большей его части. Временем открытия наследства в соответствии с Гражданским кодексом Украины считается день смерти наследодателя.

Каким будет налог с продажи квартиры в 2017 году для физических лиц

Каким будет налог с продажи квартиры в 2017 году для физических лиц Предыдущая статья Следующая статья Налоговая система претерпевает кардинальные изменения, которые, в основном, касаются увеличения налоговых выплат, ведь сегодня они стали основным источником наполнения бюджета. Неудивительно, что тем, каким будет налог с продажи квартиры в 2017 году для физических лиц, интересуются многие, ведь власти существенно усложнили данный процесс, приняв закон, который регулирует данные сделки и накладывает на них определенные материальные выплаты, поэтому подходить к его изучению необходимо тщательно. Что нужно знать? Законопроект, который касается сделок по продаже недвижимости, был принят давно, но только раньше он действовал исключительно в определенном регионе страны, следовательно, налогом облагались далеко не все сделки. Россияне долго не теряли надежды на то, что пилотная версия законопроекта не понравится властям, но президент страны постановил его продление, ведь налоги сегодня являются основным источником наполнения бюджета, поэтому отменять данные выплаты точно никто не будет.

кта содержится информация о том, что человек, продающий жилье через пять лет после покупки, освобождается от уплаты налоговых взносов, хотя раньше делать это можно было всего лишь через три года.

кта содержится информация о том, что человек, продающий жилье через пять лет после покупки, освобождается от уплаты налоговых взносов, хотя раньше делать это можно было всего лишь через три года.

НАЛОГ С ПРОДАЖИ КВАРТИРЫ в 2016

НАЛОГ С ПРОДАЖИ КВАРТИРЫ в 2016. ИЗМЕНЕНИЯ. РАСЧЕТ В 2015 году продавцы платят налог 13% с суммы, полученной от продажи недвижимости, которая находится у них в собственности менее 3 лет. Сократить сумму, с которой рассчитывается налог, можно или на 1 000 000 рублей (воспользоваться налоговым вычетом), или на сумму, ранее потраченную на приобретение продаваемой недвижимости.

С 01.01.2016 года изменяется налоговое законодательство В связи с грядущими изменениями в Налоговый кодекс РФ многих покупателей и продавцов волнует вопрос налогообложения доходов с продажи недвижимого имущества с 01.01.2016 года, налог с продажи квартиры, налог с продажи комнаты.

Налогообложение наследственного имущества

Смерть неизбежное состояние человеческой природы. Рано или поздно каждый человек сталкивается со смертью близких людей и, как правило, всегда возникает вопрос о наследовании имущества, принадлежащего умершему человеку. Вне зависимости от того какое имущество входит в наследственную массу – процесс принятия наследства одинаков в любом случае.

Открытием наследства считается день смерти наследодателя. Срок для вступления наследства определен Гражданским кодексов в течение шести месяцев . За это время наследники должны обратиться в нотариальную контору, предъявить свидетельство о смерти, документы подтверждающие родство и выписку с последнего места жительства (прописки) умершего.

В наследственную массу входит все имущество умершего, за исключением личных неимущественных прав и других нематериальных благ таких как:

По наследству могут передаваться имущественные права, например исключительные права на произведения. Исключительным правом на произведение является право его обладателя использовать такое произведение по своему усмотрению любым способом, который не противоречит закону. Использованием произведения независимо от того, совершаются ли соответствующие действия в целях извлечения прибыли или без такой цели считается:

Согласно Налоговому законодательству, физические лица, получившие какой-либо доход, должны с данного дохода уплатить налог в размере 13 процентов.

Доходы, полученные в качестве наследства, освобождаются от налогообложения. при этом не имеет значения каким образом происходит наследование – по завещанию или по закону. Данная норма действует в отношении наследуемого имущества, на которые свидетельства о праве на наследство выданы начиная с 1 января 2006 г. Налог с имущества, переходящего в порядке наследования или дарения, отменен с 1 января 2006 г. Федеральным законом от 1 июля 2005 г. N 78-ФЗ О признании утратившими силу некоторых законодательных актов (положений законодательных актов) Российской Федерации и внесении изменений в некоторые законодательные акты Российской Федерации в связи с отменой налога с имущества, переходящего в порядке наследования или дарения. Таким образом, если наследодатель умер до 1 января 2006 года, но наследники по каким-то причинам не вступили в наследство в течение установленных шесть месяцев и в судебном порядке восстановили срок вступления в наследства, в таком случае налог с полученного имущества заплатить придется.

Однако налогоплательщик освобождается от уплаты налога на доход физического лица только при наследовании самого имущества или имущественного права. В случае, если наследник решит распорядиться наследством или использовать его, пример сдать квартиру, полученную по наследству, в аренду, получать доход по лицензионным договорам, предоставляющим права на использование произведения, получать авторские вознаграждения или продать наследственное имущество, с полученного дохода необходимо заплатить налог.

При продаже недвижимого имущества, полученного в качестве наследства, следует помнить, что данный доход уже не является наследственным имуществом и при его получении у физического лица возникает обязанность по уплате НДФЛ .

Следует помнить, что если недвижимое имущество находилось в собственности налогоплательщика три года и более, то доходы, получаемые физическими лицами, являющимися налоговыми резидентами Российской Федерации, за соответствующий налоговый период от продажи жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков и долей в указанном имуществе, освобождаются от налогообложения независимо от оснований их приобретения.

При продаже наследственного имущества, которое находилось в собственности менее трех лет наследник вправе воспользоваться налоговым вычетом в размере 1 000 000 рублей.

Подтверждение расходов наследодателя на приобретение имущества, перешедшего по наследству, не влияет на размер налоговой базы.

Иначе обстоит дело с продажей ценных бумаг полученных по наследству.

Если налогоплательщиком были приобретены в собственность (в том числе получены на безвозмездной основе или с частичной оплатой, а также в порядке дарения или наследования) ценные бумаги, при налогообложении доходов по операциям реализации (погашения) ценных бумаг в качестве документально подтвержденных расходов на приобретение (получение) этих ценных бумаг учитываются суммы, с которых был исчислен и уплачен налог при приобретении (получении) данных ценных бумаг, и сумма налога, уплаченного налогоплательщиком.

При получении налогоплательщиком ценных бумаг в порядке дарения или наследования налог не взимается, при налогообложении доходов по операциям реализации (погашения) ценных бумаг, полученных налогоплательщиком в порядке дарения или наследования, учитываются также документально подтвержденные расходы дарителя (наследодателя) на приобретение этих ценных бумаг.

В Налоговом кодексе предусмотрено освобождение от налогообложения доходов физических лиц в денежной и натуральной формах, получаемых от физических лиц в порядке наследования, за исключением вознаграждения, выплачиваемого наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также открытий, изобретений и промышленных образцов.

Исходя из изложенного, в случае реализации ценных бумаг, полученных в порядке наследования, налоговая база по налогу на доходы физических лиц определяется как разница между суммой доходов, полученных от реализации ценных бумаг, и документально подтвержденными расходами наследодателя на приобретение этих ценных бумаг.

Обязанность по уплате налога прекращается со смертью налогоплательщика или с признанием его умершим в порядке, установленном гражданским законодательством Российской Федерации.

При этом долги по оплате налога на имущество на наследников не переносятся.

Важно помнить, что принятое наследство признается принадлежащим наследнику со дня открытия наследства независимо от времени его фактического принятия, а также независимо от момента государственной регистрации права наследника на наследственное имущество, когда такое право подлежит государственной регистрации.

Таким образом, при принятии наследства, в состав которого входит недвижимое имущество или транспортные средства, физическое лицо становится налогоплательщиком налога на имущество со дня смерти наследодателя.

При этом, налогоплательщиками земельного налога признаются организации и физические лица, обладающие земельными участками, признаваемыми объектом налогообложения в соответствии со статьей 389 Кодекса, на праве собственности, праве постоянного (бессрочного) пользования или праве пожизненного наследуемого владения.

Согласно гражданскому законодательству отношения по наследованию определяются по праву страны, где наследодатель имел последнее место жительства.

Наследование недвижимого имущества определяется по праву страны, где находится это имущество, а наследование недвижимого имущества, которое внесено в государственный реестр в Российской Федерации, - по российскому праву.

При получении гражданином Российской Федерации наследства, в состав которого входит недвижимое имущество, следует принимать во внимание наследственное право страны, на территории которой находится недвижимость .

В большинстве стран мира наследство облагается подоходным налогом. Ставка налога чаще всего варьируется в зависимости от суммы, в которую оценена наследственная масса. Так, к примеру, в Англии налог на наследство Inheritance Tax (IHT) платится наследниками умершего человека, вступившими в наследство. Собственность, оцененная в сумму меньшую, чем 325,000 в 2013-2014г.г. не подлежит обложению налогом на наследство. Все что больше £325,000 будет облагаться по ставке 40%. Для людей, состоявших в законном браке до смерти одного из супругов, этот порог увеличивается до £650,000.

Во Франции также налоги на наследство оплачиваются наследниками. Сумма налога зависит от степени родства между наследником и наследодателем. При совместном владении недвижимостью супруги имеют равные права на неё. После смерти одного из супругов все права собственности переходят другому без уплаты налогов, в случае, если брак не был зарегистрирован, люди, проживающие вместе, рассматриваются как посторонние и уплачивают налоги вне зависимости от срока совместного проживания и ведения общего хозяйства. И только после смерти второго супруга недвижимость переходит детям, родившимся в этом браке. Дети уже обязаны платить налог на наследство.

Ставки налога на наследство во Франции составляют от 20% в случае прямой линии до 60% для наследников, которые имеют более отдалённое родство или наследников, которые родственно не связаны вовсе.

Облагается ли налогом имущество полученное по наследству

Не каждый человек знает, что при получении наследства нужно нести финансовые расходы в зависимости от характеристики получаемого имущества. И этот пункт касается не только дальних родственников, но и близких. Но есть некоторые особенности, при которых налог не оплачивается.

Особенности процедуры

Практически все родственники первой очереди освобождены от уплаты налогов. Такой факт не подлежит налогообложению в соответствии с действующим законодательством. Но в нем содержаться основные законодательные нормы, в соответствии с которыми нужно все же оплачивать процедуру, но уже платежом в виде обязательной государственной пошлины.

Помимо оплаты такого платежа, необходимо будет заплатить за услуги нотариуса. Стоимость обеих процедур зависит от цены имущества, передаваемого в наследство. Производится она независимыми экспертами, работающими в компании с соответствующей лицензией.

При вступлении в наследство практически каждый человек обязан уплатить данную сумму. И если ранее это считалось налогообложением, то теперь платеж переведен в статус государственной пошлины. По завещанию такой платеж не нужно оплачивать. Этот пункт был удален из Налогового кодекса еще 10 лет назад. Так как сейчас производится оплата.

Обязательный платеж в виде государственной пошлины уплачивается при вступлении в наследство, оставленного умершим. Упразднили такой платеж в 2005 году. Это в основном касается только наследства по завещанию. В 2017 году необходимо для вступления в наследство уплатить государственную пошлину, которая составляет солидный процент от оценки имущества в целом.

Раньше налогообложение распространялось только на имущество, по стоимости которое не превышало 850 МРОТ. Ранее выделялись и льготники, которые получали наследство по очередности.

В частности, имущество передавалось в таком порядке:

- ребенок, родитель, супруга

- дедушки и бабушки, сестры и братья

- другие наследники, не входящие в первые две группы.

Если завещание отсутствует, то наследие производится аналогичным способом. Государственная пошлина оплачивается в соответствии с этим постановлением и этой очередности.

То есть максимальный платеж оплачивает последняя группа, если первых двух не существует или они отказались от наследия.

Если стоимость превысила указанного показателя, то оплата производится следующим образом:

- пять процентов от оценочной стоимости

- десять при оценке имущества

- двадцать при оценке недвижимости.

Благодаря таким показателям повышалась и налоговая ставка ранее. И в 90–е года присутствовал особый регламент, который управлял данной процедурой в соответствии с законом.

Условия

Наследование по общему порядку возможно только при соблюдении определенных условий:

- завещание признано недействительным по судебному постановлению

- наличие пункта о лишении наследства в данном документе

- завещание отсутствует у умершего

- завещание содержит пункт о распределении конкретного имущества, а остальное распределяется по общим правилам

- наследники вовсе отсутствуют по документу

- граждане самостоятельно написали отказ от наследуемого имущества, что позволяет передать его третьим лицам, имеющим на это право

- граждане отстранены от получения наследия по завещанию

- собственность умершего признана выморочной.

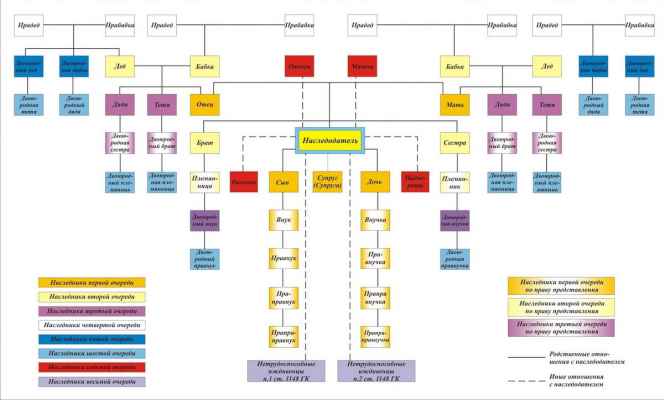

На распределение влияет непосредственно родство. Очередность получения имущества установлено в действующем законодательстве, а точнее в статьях 1142–1145,1148 Гражданского кодекса Российской Федерации. В соответствии с ним, имущество вправе переходить и третей очереди, если предыдущие две отказались от получения.

И это может быть не только самостоятельное решение, но и при:

- лишении граждан наследства

- отстранении от права на получение наследства

- отказе от наследства родственниками

- отсутствии заявления права на данное наследство.

В таковых ситуациях имущество переходит в руки других лиц. А при отсутствии таковых – государство.

Действующие правовые акты устанавливают и конкретных граждан, которые вправе получить наследство в пероочередном режиме. Данный факт указан в статье 1149 Гражданского кодекса Российской Федерации. На это право имеют несовершеннолетние дети и иждивенцы умершего.

По завещанию умерший вправе передать право на распоряжении имуществом. Собственник также вправе распределить несколько частей и отдать их нескольким людям. При этом распоряжаться собственностью он вправе как угодно.

Завещание вправе быть оформлено в пользу третьим лицам, что позволяет воспользоваться мошенникам. Часто по телевидению можно увидеть факт передачи под давлением третьих лиц. Но такой факт завещания можно оспорить в судебном порядке.

Возможно передавать имущество в пользу компаний или государства. Последняя передача имущества не облагается ни налогами, ни государственными пошлинами. Завещание обязано быть заверено нотариусом. При этом, оно вправе быть как открытым, так и закрытым. Разница между ними не существенная.

При открытом завещании происходит заверение нотариусом после распределения имущества. Нотариус уже изначально знает кому и какое имущество перейдет. А вот при закрытом завещании нотариус, как и все родственники, узнают по истечению 15 дней после смерти наследодателя.

Аналогичное завещание могут составлять и не резиденты Российской Федерации. Но в этом случае дополнительно потребуется заверение консульством страны.

Видео: Сколько ждать, чтобы не платить

Облагается ли налогом имущество полученное по наследству

Облагается ли налогом имущество полученное по наследству – это частый вопрос наследополучателей. По действующему законодательству данный факт не облагается налогом. Однако, существует государственная пошлина, которая обязана к уплате.

Поэтому, прежде чем вступить в наследство, нужно оплатить этот обязательный платеж. Только на основании подтверждающего документа об уплате наследие может быть передано.

Размер государственной пошлины напрямую зависит от степени родства:

- бабушки, дедушки, внуки, супруги, дети, братья и сестры уплачивают 0,3% от общей цены наследства. При этом данная сумма не может превышать показателя в 100 000 рублей

- остальные граждане, которые могут претендовать на имущество, оплачивают 0,6% от полученного, но не более 1 000 000 рублей.

Исключением из правил становятся люди, которые жили с покойным до его смерти, а также несовершеннолетние дети.

Присутствует здесь также льготная категория граждан, которая не оплачивает государственную пошлину:

- Ордена Славы

- герои Великой Отечественной войны

- герой России и Советского Союза

- инвалид Великой Отечественной войны.

Стоимость государственной пошлины определяет сотрудник бюро технической инвентаризации. Именно этот человек сможет определить цену имущества, провести оценку и выявить процент уплаты.

Может назначаться судебной инстанцией или по выбору между родственниками. Квитанция, подтверждающая оплату государственной пошлины, предоставляется нотариусу в качестве подтверждения оплаты.

Наследник обязуется оплатить еще и налог в виде 13% при наличии:

- прибыли, которая получена умершим при написании литературы

- деньги за открытия и научные работы

- деньги за изобретение

- деньги за промышленный патент

- доход за создание предмета искусства.

Читать статью, где взять оборудование для автосервиса в лизинг .

Читать статью, где взять оборудование для автосервиса в лизинг .

О компании Яркамп Лизинг. Подробнее тут .

Нюансы

По закону налогообложением не облагается наследие. Однако, есть обязательный платеж к уплате – государственная пошлина.

Ее нужно оплатить и при получении наследства от родителей. При этом получение имущества по наследию возможно по завещанию. Оно должно составляться в нескольких экземплярах. Письменное волеизъявление умершего заверяется нотариусом.

Составляется завещание в свободной форме. Является документом, который можно оспорить в суде. Если заинтересованные лица не согласны с таким распределением, то они вправе подать исковое заявление в судебную инстанцию и подтверждающие документы. Но для оспаривания нужно подтвердить недееспособность умершего при подписании документов.

Если это невозможно, то назначается экспертиза, на основании которой выносится уже окончательное решение. Эксперты подготавливают все документы, поднимают архив медицинского учреждения за последние три года и просматривают ее.

Завещание оформляется только в присутствии свидетелей. Поэтому они также могут выступить в качестве подтверждающего факта.

Документ может предусматривать дополнительное положение. Имущество может завещаться под конкретные цели. Дополнительно, там может оговариваться двойная передача имущества, например, если основной наследополучатель умирает, то за него получает другой человек.

Необходимо уплатить помимо государственной пошлины еще 13% от прибыли. При этом оплата производится в Налоговой службе за любое творческое действие умершего.

Читать статью, что такое переуступка лизинга автомобиля .

Читать статью, что такое переуступка лизинга автомобиля .

Чем лизинг отличается от аренды? Ответ по ссылке .

Что такое лизинг простыми словами? Подробнее тут .

Если продажа имущества наследниками производится в течение первых трех лет после вступления в наследство, то они также уплачивают налог в размере 13%.

Необходимо также помнить, что наследополучатель вместе с имуществом получает долговые обязательства, за которые он отвечает полученным наследством в соответствии с долей.

Источники:

, , ,

Следующие:

Комментариев пока нет!

Поделитесь своим мнением