Налог с продажи наследства пенсионером

Какой налог для пенсионера при продаже недвижимости?

Налог составляет 13 % (НДФЛ - налог на доходы физических лиц) (ст. 224 НК РФ). Никаких льгот по ставке и иных для категории пенсионеров по НДФЛ не предусмотрено.

Надо платить или нет - зависит от следующего обстоятельства - сколько времени прошло со дня приобретения Вами в собственность проданного дома (в данном случае, учитывая, что дом получен по наследству, со дня открытия наследства, то есть со дня смерти наследодателя). Согласно п. 17.1 ст. 217 НК РФ, НЕ подлежат налогообложению (освобождаются от налогообложения) по НДФЛ доходы, получаемые физическими лицами, являющимися налоговыми резидентами Российской Федерации, за соответствующий налоговый период от продажи объектов недвижимого имущества, а также долей в указанном имуществе, при условии, что объекты находились в собственности налогоплательщика в течение минимального срока владения и более - 3 года и более.

Поэтому если с даты смерти наследодателя прошло менее трех лет, необходимо задекларировать доход (подать налоговую декларацию), полученный от продажи унаследованного имущества, и воспользоваться правом на имущественный налоговый вычет (пп. 1 п. 2 ст. 220 НК РФ). Налог уплачивается с учетом полученного дохода и суммы вычета.

При этом, положения п. 17.1 ст. 217 НК РФ не распространяются на доходы, получаемые физическими лицами от продажи имущества, непосредственно используемого в предпринимательской деятельности.

Срок владения (нахождения имущества в собственности) унаследованным имуществом исчисляется согласно изложенному (то есть со дня открытия наследства=со дня смерти наследодателя) по общему правилу. Однако, особое правило для определения момента возникновения права собственности предусмотрено для случаев наследования общей собственности (супругов, если совместная собственность, и дольщиков, если долевая). Если это относится к Вашему случаю, то уточните.

Кодексы:

Биография:

Образование: высшее, окончила в 1981 году Московский государственный университет имени М.В.Ломоносова по специальности "История". Сфера интересов: трудовое право, судебная практика по трудовым спорам Специализируюсь в сфере трудового права и социального обеспечения. Опыт работы в сфере трудового права свыше 15 лет, в своей профессиональной деятельности постоянно сталкивалась с защитой прав как работника, так и работодателя.(adsbygoogle = window.adsbygoogle || []).push({}); Поэтому могу рассказать о самых важных трудовых правах, которые.

Светлана Бубнова

Заказ консультации юриста

Тематики юриста:

Биография:

Образование: - Среднерусский университет (гуманитарно - технологический институт), по направлению юриспруденция. Опыт работы: - Правоохранительные органы Стаж работы: - более 5 лет Специализация: - Уголовное право Город: - Калуга

PPT.RU - Власть. Право. Налоги. Бизнес

1997 - 2017 PPT.RU

Полное или частичное копирование материалов запрещено, при согласованном копировании ссылка на ресурс обязательна

Ваши персональные данные обрабатываются на сайте в целях его функционирования в рамках Политики в отношении обработки персональных данных. Если вы не согласны, пожалуйста, покиньте сайт.

Налог при продажи квартиры, доставшейся в наследство пенсионеру

Вы являетесь собственницей квартиры с даты сметри вашей мамы .

статья 1152 Гражданского кодекса

4. Принятое наследство признается принадлежащим наследнику со дня открытия наследства независимо от времени его фактического принятия, а также независимо от момента государственной регистрации права наследника на наследственное имущество, когда такое право подлежит государственной регистрации.

Об этом также гласит письмо Минфина от 24 ноября 2011 г. N 03-04-05/7-948

В соответствии с пп. 1 п. 1 ст. 220 Кодекса при определении размера налоговой базы налогоплательщик имеет право на получение имущественного налогового вычета в суммах, полученных налогоплательщиком в налоговом периоде от продажи, в частности, квартир, комнат, дач, садовых домиков или земельных участков и долей в указанном имуществе, находившихся в собственности налогоплательщика менее трех лет, но не превышающих в целом 1 000 000 руб.

Согласно ст. 218 Гражданского кодекса Российской Федерации в случае смерти гражданина право собственности на принадлежащее ему имущество переходит по наследству к другим лицам в соответствии с завещанием или законом.

Статьями 1114 и 1152 Гражданского кодекса Российской Федерации установлено, что принятое наследство признается принадлежащим наследнику со дня открытия наследства, которым является день смерти гражданина независимо от времени его фактического принятия, а также момента государственной регистрации права наследника на наследственное имущество, когда такое право подлежит государственной регистрации.

Таким образом, у наследника, вступившего в права наследства, право собственности на наследственное имущество возникает со дня смерти наследодателя независимо от даты государственной регистрации этих прав.

Из письма следует, что дата смерти наследодателя 10.02.1997, следовательно, право собственности на наследственное имущество также возникло в 1997 г. то есть данное имущество находится в собственности налогоплательщика более трех лет.

В соответствии с п. 17.1 ст. 217 Кодекса не подлежат налогообложению налогом на доходы физических лиц доходы, получаемые физическими лицами, являющимися налоговыми резидентами Российской Федерации, за соответствующий налоговый период от продажи, в частности, квартиры, находившейся в собственности налогоплательщика три года и более.

Таким образом, в случае если в 2010 г. государственная регистрация прав собственности на квартиру произведена в связи со смертью наследодателя (в 1997 г.), то данная квартира в силу ст. ст. 1114 и 1152 Гражданского кодекса Российской Федерации находилась по состоянию на момент продажи (31 марта 2011 г.) в собственности налогоплательщика более трех лет и доходы от продажи квартиры не подлежат налогообложению налогом на доходы физических лиц.

Но, так как со смерти вашей мамы не прошло еще три года, то при продаже квартиры вы должны будете уплатить налог в размере 13%. При этом, вы имеете право на налоговый вычет в размере 1000000 рублей.

Если возникнут еще вопросы - обращайтесь.

Налог при продажи унаследованной квартиры пенсионером

Наследство: налоговые вопросы и - не - только

Чтобы помочь респондентам, Росстат разработал специальный сервис. воспользовавшись которым можно определить, какую статотчетность нужно сдавать конкретному респонденту. Однако, к сожалению, данный сервис работает не всегда корректно. Расширен перечень видов госконтроля, при которых применяется риск-ориентированный подход. Теперь в этот список включены и проверки за соблюдением требований трудового законодательства, проводимые трудинспекцией. Налоговая служба изменила свою позицию, касательно заполнения поля 101 «Статус плательщика» в платежках на перечисление страховых взносов.

Налоги с наследства по закону и завещанию

за исключением вознаграждения, выплачиваемого наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также открытий, приобретений и промышленных образцов. Таким образом, физические лица, которые получают доходы в виде недвижимого имущества в порядке наследования.

Налогообложение недвижимости и сделок

Следовательно, такие объекты теперь тоже включены в базу налогообложения. Накануне голосования за бюджет 2015 года представители парламентских фракций договорились предоставить в этом году налоговые льготы для владельцев недвижимости сравнительно небольшой площади. Льгота составляет 60 квадратных метров для квартир, 120 квадратных метров для домов и 180 квадратных метров для нескольких объектов разных типов (квартиры и дома), которые находятся в собственности одного владельца. При этом, количество однотипных объектов или их долей в собственности одного владельца, не имеет значения.

Платят ли пенсионеры налог с продажи квартиры, если она была менее 3 лет в собственности?

Она составляет 13%. Таким образом, для всех налогоплательщиков действуют одинаковые правила уплаты налога при продаже недвижимости. Пенсионеры освобождаются от уплаты НДФЛ с пенсии, тогда как по остальным сделкам налог по ставке 13% платить нужно обязательно. Это не только продажа квартиры, но и сдача её в аренду или продажа автомобиля. Приведём пример использования вычетов. Пенсионерка Петрова продала квартиру за 3,5 млн руб.

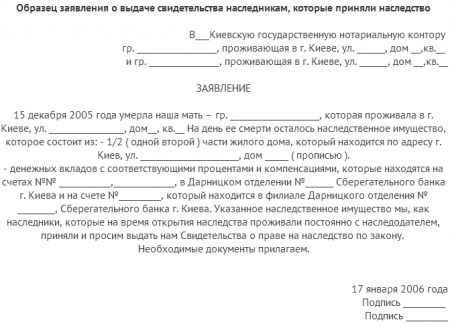

До истечения шести месяцев со дня смерти наследодателя наследник должен подать в нотариальную контору заявление о вступлении в наследство. По истечении шести месяцев со дня открытия наследства на основании заявления наследников, если между ними нет спора о наследстве, нотариальная контора выдает свидетельство о наследовании. Действующее законодательство предусматривает два основания для наследования: наследование по закону и по завещанию.

Наследование квартиры: какие платить налоги?

После озвучивания завещания на квартиру наследники могли вступать в свои права, но иногда налоги, выплачиваемые при этом, были непомерно велики. Такая же норма действовала и в отношении имущества, перешедшего к новому собственнику по дарственной. Однако эффективности такое налогообложение не показало, а потому с 1 января 2006 года данный вид подати был отменен. 1. Госпошлина. Она перечисляется в бюджет и служит оплатой за оформление самого завещания, свидетельства на право собственности, перерегистрацию объекта недвижимости и так далее.

Имущественный налоговый вычет пенсионерам и другим неработающим лицам при продаже и покупке квартиры, дома

До 30 апреля года, следующего за годом получения дохода такому лицу необходимо подать в налоговую инспекцию по своему месту жительства налоговую декларацию с приложением документов, которые подтверждают размер дохода. При этих условиях неработающее лицо может получить имущественный налоговый вычет при продаже имущества (т.е. уменьшить размер налога, который надо уплатить Родине с такого дохода) по своему доходу в следующих размерах: при продаже квартиры (которая была куплена в 2010 году, а продана в 2012 году) за 2 500 000 рублей (по общему правилу) лицо должно уплатить Родине 13% от этой суммы (т.е.

Налог при продажи унаследованной квартиры пенсионером

это неработающий уже более 3-х лет пенсионер? Заранее спасибо Если пенсионер не работает более 3-х лет и не имеет других источников дохода (например, доход от сдачи имущества в аренду и т.п.), то налоговый вычет при покупке квартиры не предусматривается. Алена Михайловна, добрый вечер Спасибо за ответ. По первой части вопроса не совсем поняла:

Квартира, полученная по наследству не облагается налогом независимо от того, сколько лет она находится в собственности

- я так понимаю, что это относится к тому, что не нужно платить налог на то, что она перешла в наследство, а если данная квартира (которая досталась по наследству и у нового собственника находится в собственности менее 3-х лет, со дня смерти родственника не прошло 3 года) продается, разве в этом случае не платится налог на доходы физ.лиц? Это что касается дохода (от продажи).

Продажа квартиры, полученной по наследству

Не стоит его путать с налогом на наследство. взимавшимся раньше после оформления наследства в свою собственность (сейчас отменен). Кроме того, при продаже недвижимости, полученной в наследство, предусмотрены налоговые льготы .

Продать квартиру, переданную по наследству, можно сразу после получения на нее свидетельства о праве собственности — в противном случае такая сделка будет считаться недействительной.

Какие налоговые льготы предоставляются пенсионерам при покупке квартиры?

Это означает, что он не платит налог, а потому (до 2012 г.) не имел права на имущественный вычет. После официального принятия ФЗ №330-ФЗ о поправках в НК РФ изменилось законодательство по этому вопросу, а именно даже неработающий пенсионер имеет абсолютное право получить льготу при покупке недвижимости, только ее порядок представляет собой обратную схему. Так, человек данной категории граждан может воспользоваться льготой в течение последних трех лет, отсчет которых начинается с момента осуществления приобретения.

Налоговый вычет при продаже квартиры: основные варианты, ставки, схемы уплаты

Обязанность по уплате налогов закреплена законодательством страны. Налог на доходы в РФ остается одним из самых маленьких в мире. Однако государство предоставляет налогоплательщикам дополнительные льготы: освобождение от налогов или получение вычета по ним. Разберемся, что представляет налоговый вычет при продаже квартиры и кто имеет право на него.

Налоговый вычет: что это?

Вычет - льгота, предоставляемая государством по некоторым видам налогам. Он может означать возможность неуплаты определенной части налогов или возвращение их сумм, уплаченных ранее.

Имущественный вычет применяется исключительно к недвижимости. Он может быть получен как продавцом, так и покупателем жилья.

Имущественный вычет при реализации объекта недвижимости предполагает несколько вариантов:

Рассмотрим каждый вариант подробнее.

Когда можно не платить налог

Налоговый вычет при продаже квартиры более 3 лет в собственности составляет 100%. Таким образом, продавец полностью освобождается от налогового бремени. Декларацию подавать в налоговую не нужно.

Стоит отметить, что срок исчисляется с момента получения свидетельства о регистрации в соответствующем органе. На практике встречаются случаи, когда лицо проживает в квартире более 3-х лет, но получило правоустанавливающий документ совсем недавно. В соответствии с Налоговым Кодексом при реализации квартиры в рассматриваемом примере налоги уплачиваются по общей схеме: 13% для граждан страны и 30% - для иностранцев.

Стоит отметить, что срок исчисляется с момента получения свидетельства о регистрации в соответствующем органе. На практике встречаются случаи, когда лицо проживает в квартире более 3-х лет, но получило правоустанавливающий документ совсем недавно. В соответствии с Налоговым Кодексом при реализации квартиры в рассматриваемом примере налоги уплачиваются по общей схеме: 13% для граждан страны и 30% - для иностранцев.

В соответствии со статьей 217 п. 17.1 Налогового Кодекса РФ три года исчисляются как 36 месяцев, следующих друг за другом. Соответственно, срок владения объектом недвижимости может начинаться как в начале календарного года, так и в середине.

Начало срока владения жильем зафиксирован в свидетельстве о праве собственности. Это момент регистрации сделки. В упрощенной форме можно считать дату выдачи данного документа началом права владения недвижимости. Обычно эти две даты совпадают по времени.

Законодательство страны предполагает три исключения из данного правила, которые касаются срока владения жильем. Это:

- При получении квартиры в наследство право собственности возникает при вскрытии завещательного распоряжения, то есть фактически в день смерти наследодателя. Данное положение закреплено в статье 1152 Гражданского Кодекса РФ.

- При членстве в кооперативе право полноправного владения возникает после уплаты пая и оформления акта приема-передачи объекта недвижимости (статья 218 Гражданского Кодекса РФ).

- Если квартира получена до 1998 года. В этот период оформление права собственности не требовалось (статья 6 ФЗ № 122).

Налог оплачивается частично

Уменьшить налоговый вычет при продаже квартиры менее 3 лет в собственности можно двумя способами:

В первом случае продавец может получить вычет в размере 1 миллиона рублей. Таким образом, налогообложению подлежит разница между ценой продажи и суммой вычета (статья 220 Налогового Кодекса РФ).

Физическое лицо обязано с разницы заплатить налог по ставке 13%. Если продажная стоимость оказывается меньше, чем цена покупки, то налог не уплачивается.

При реализации квартиры, находящейся в долевой собственности. вычет предоставляется пропорционально доле каждого владельца при условии, что продажа осуществляется по одному договору. Если каждая сторона реализует только свою долю, то все собственники могут воспользоваться правом на вычет в размере 1 миллиона рублей.

Для предоставления вычета собственник каждой доли обязан предоставить в налоговую инспекцию отдельное свидетельство права собственности на долю в квартире и договор купли-продажи отдельной доли.

При реализации квартиры, которая в собственности менее трех лет, подача декларации по форме 3-НДФЛ является обязательной процедурой. Документ подается и тогда, когда налог с продажи имущества платить не нужно. В противном случае полагается штраф, минимальная сумма которого 1000 рублей.

При выборе второго варианта налогооблагаемую базу можно уменьшить на сумму расходов, связанных с приобретением данного объекта. Статья 220 Налогового Кодекса предусматривает снижение суммы для исчисления налога на стоимость ремонтных работ. Все расходы должны быть подкреплены документально, налоговые органы обязаны их проверить.

Налог взимается с разницы между доходами от продажи и израсходованными средствами на изначальную покупку и ремонтные работы. Если расходы окажутся больше доходной части продавца, то НДФЛ платить не нужно.

Налог взимается с разницы между доходами от продажи и израсходованными средствами на изначальную покупку и ремонтные работы. Если расходы окажутся больше доходной части продавца, то НДФЛ платить не нужно.

В данном случае тоже подается декларация. К ней прикладываются следующие документы:

Если платежных документов нет, то налоговая инспекция допускает их отсутствие при условии, что в договоре есть слова «плата получена в полном объеме». Такое исключение возможно, если квартира приобреталась у физического лица. Если в качестве продавца выступало ИП или юридическое лицо, то платежные документы обязательны к предоставлению.

Какой вариант выбрать, налогоплательщик должен решить самостоятельно. Если расходы на покупку недвижимости и ее ремонт превышают суммы ее реализации, то экономически обоснованнее остановиться на второй схеме.

Вычеты на квартиру, полученную в наследство

Продажа объекта недвижимости, полученного в наследства, возможна только при вступлении наследника в права собственности. Законодательство страны исключает обложение дохода, полученного в порядке наследования. Однако другие операции с объектом от налогового бремени не освобождаются.

При реализации квартиры наследник обязан оплатить НДФЛ. Налогооблагаемая база исчисляется инспекцией самостоятельно, по результатам инвентаризационной оценки имущества на начало календарного года.

Ставка НДФЛ при реализации наследуемой квартиры составляет 13%. Налоговый вычет при продаже квартиры, полученной по наследству, зависит от срока владения ней. Он определяется датой смерти наследодателя. Варианты оплаты налога ничем не отличаются от рассмотренных выше.

Не зависимо от срока владения квартирой от налогов освобождаются:

Данные категории лиц обязаны предоставить в налоговый орган документы, подтверждающие свое право не платить НДФЛ.

Налоговый вычет пенсионерам

Претендовать на имущественный вычет могут только лица, которые платят подоходный налог. До 2012 года пенсионеры и лица, живущие на пособия, выпадали из данного списка. С вступлением ФЗ № 330 пенсионеры обрели право на вычет.

Налоговый вычет при продаже квартиры в 2014 году для пенсионеров возможен на всю сумму дохода, если срок владения жильем превышает три года.

Если срок меньше трех лет, то пенсионер самостоятельно выбирает вариант уплаты НДФЛ и предоставления вычета.

- Имущественный вычет предоставляется пенсионеру на всю сумму дохода от продажи объекта, если она не превышает одного миллиона рублей.

- Уменьшение налоговой базы на сумму расходов, которые понес пенсионер при приобретении данного объекта.

Таким образом, фактически пенсионеры освобождаются от уплаты налогов с реализации имущества.

Имущественный вычет: временные сроки

Каждого продавца интересует вопрос, сколько раз предоставляется налоговый вычет при продаже квартиры. Нормами Налогового Кодекса закреплено право налогоплательщика воспользоваться вычетом в размере 1 миллион рублей при каждой сделке. Подача декларации осуществляется по месту прописки продавца недвижимости. Срок подачи - до 30 апреля следующего года.

К декларации прикладываются следующе документы:

При уклонении от подачи декларации или предоставлении ложных сведений предусмотрена ответственность по статье 198 Уголовного Кодекса РФ. Правонарушитель может быть наказан внушительным штрафом или лишением свободы.

Нужно ли пенсионеру уплачивать налог с продажи унаследованной квартиры?

Добрый день! Нужно ли пенсионерам оплачивать подоходный налог с продажи наследованной квартиры?

Ответ

Налоговых льгот для пенсионеров по доходам от купли-продажи квартиры действующее законодательство не предусматривает. Относительно того, что квартира перешла по наследству, то в соответствии с пунктом 18 статьи 217 Налогового кодекса РФ налогом не облагаются доходы в натуральной форме, полученные в порядке наследование. Однако это не значит, что наследник не должен платить налоги при совершении дальнейших операций с данной квартирой. При продаже квартиры, перешедшей по наследству, собственник обязан заплатить налог на доход от продажи недвижимости. В соответствии со статьей 224 Налогового кодекса РФ ставка данного налога составляет тринадцать процентов. Налог с продажи квартиры платить не придется, если она находится в собственности пенсионера более трех лет (пункт 17.1 статья 217 Налогового кодекса РФ). Наследуемая квартира признается принадлежащей наследнику с момента открытия наследства, то есть со дня смерти наследодателя, а не с момента государственной регистрации права собственности.

Также вы должны знать о возможности воспользоваться имущественным налоговым вычетом. В соответствии с пунктом 2 статьи 220 Налогового кодекса РФ налогоплательщик имеет право на налоговый вычет от продажи квартиры, если она находится в его собственности менее трех лет, а ее цена не превышает одного миллиона рублей. Получается, если вы продадите квартиру меньше чем за один миллион рублей, то налоговый вычет покроет налог. Если квартира продана за сумму, превышающую один миллион рублей, то налог с продажи недвижимости платиться с суммы превышающей этот миллион. То есть, если квартира продана за 1 млн. 500 тыс. налог платиться с 500 тысяч. Чтобы получить имущественный налоговый вычет, вам нужно подать декларацию по форме 3НДФЛ за тот год, когда был получен доход от продажи, и указать в ней имущественный вычет. Декларация должна быть подана до конца апреля года, следующего за годом получения дохода от продажи квартиры.

Таким образом, если вы продаете квартиру, которая находится у вас в собственности более трех лет, то платить налог и подавать декларацию не нужно. Если продается квартира, которая находится в собственности менее трех лет, то с нее нужно заплатить тринадцатипроцентный налог и воспользоваться налоговым вычетом.

Возник вопрос? Задайте его прямо сейчас нашему юристу онлайн и бесплатно

Источники:

, , , ,

Следующие:

- Какая стоимость квартиры учитывается при вступлении в наследство

- Наследство по завещанию после смерти мужа

Комментариев пока нет!

Поделитесь своим мнением