Наследство облагается налогом или нет

Налогообложение при дарении и наследовании

Практически у каждого гражданина в жизни возникала такая ситуация, когда неожиданно на голову сваливалось наследство.

Не владея даже основами Российского законодательства. родственники или в дальнейшем завещатели. тем самым создают большой воз проблем для будущих получателей наследства. А ведь существуют гораздо лучшие схемы передачи имущества или вручения. на определённом сроке завещателя.

Давайте попробуем их разобрать по пунктам, руководствуясь статьями Гражданского Кодекса Российской Федерации ( в дальнейшем по тексту Г.К. РФ), а именно — передача имущества юридическому лицу, физическому и долевое наследие.

Что бы избежать в дальнейшем судебных тяжб между дорогими вам людьми. потребуется основательно поработать над документами с привлечением опытных профессионалов — консультантов, нотариусов в области права и наследия.

Дарение юридическому лицу

В своде законов РФ не предусмотрены статьи о наследии юридическим лицам, так же как и устного заявления в их пользу. Что бы полноправно соблюсти действия, которые именуются «Регистрация дарения недвижимости», вам потребуется государственная регистрация договора, государственная экспертиза предоставленных вами документов, сама регистрация комплекта ваших документов наряду с консультативными действиями ваших представителей ( адвоката, консультанта, нотариуса).

Статья 575 Гражданского Кодекса РФ. Недостойные наследники.

Статья 575 ГК РФ не предусматривает варианты вручения подарков, а полностью запрещает дарение, за исключением назначенной суммы не превышающей три тысячи рублей как в отношениях между как некоммерческих организаций, так и в отношениях между юридическими и физическими лицами. Порядок налогообложения в таких случаях прописан в «Налоговом кодексе Российской Федерации» и является обязательным исполнительным актом для всех заинтересованных лиц.

Если же в лице дарителя выступает организация. то её действия должны быть согласованы со статьёй 146 п1, пп1 « Налогового Кодекса Российской Федерации» (далее НК РФ), где факт дарения приравнен к реализации товара на установленную сумму оценочной стоимости.

В этом случае одариваемому юридическому лицу получение имущества или иного составляющего определённую стоимость доли того же состояния.(adsbygoogle = window.adsbygoogle || []).push({}); то в этом случае речь пойдёт о внереализацонном доходе, который так же облагается налогом согласно статьи 25 НК РФ.

Однако в том случае, когда юридическим лицом используется упрощенная или вменённая система подразумевающая под этим понятием единый сельскохозяйственный налог, патентную систему либо другой льготный факт (например имеющий уставной капитал менее 50% общества), налог может быть существенно снижен, при предоставлении соответствующих документов.

Следует учесть, что во внереализационные доходы так же включаются долевые участия в предприятиях, сдача в аренду и субаренду техники, помещений, производств, доход от которых тоже должен быть отражён в заявленных документах.

В случае обратного процесса - дарение или наследие физическому лицу от юридического, налогообложение осуществляется на общих основаниях.

Налог на наследство

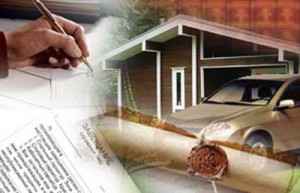

Вступление в право наследства наступает только после смерти наследодателя, то есть возникает право на пользование имуществом по собственному усмотрению. А вот в случае передачи имущества в дар, одариваемый вступает в право с момента подписания договора передачи права собственности, со всеми вытекающими отсюда правилами налогообложения.

В 2006 году в Российское законодательство были внесены изменения о порядке наследования или дарения. которое облагает налогом имущество полученное в дар и освобождает по наследству.

Статья 217 НК РФ п 18.1 также освобождает от налогобложения доходы полученные в денежной или натуральной форме, но делает единственное исключение для частных случаев на вознаграждения получаемые правопреемниками в виде грантов (безвозмездной помощи). предоставленной для развития науки и образования, культуры, искусства международными, зарубежными или российскими организациями, утверждённых перечнем Правительства Российской Федерации.

Получение имущества в дар

Самое выгодное, с точки зрения закона, предложение о передаче имущества. Та же статья 217 НК РФ освобождает от налога, а нотариально можно заверить момент вступления во владение одаряемому. Но данная статья не освобождает от налога на транспорт, долевое имущество, паи, акции а так же недвижимости.

Всё выше перечисленное проходит утверждённые ставки по общепринятым начислениям. В случае распределения дарения проходит между близкими членами семьи или другими близкими родственниками, то такое вступление во владение, так же не облагается налогом. В близких родственниках закон подразумевает всех членов вашей семьи (отец, мать, сестра, брат, бабушка, дедушка), а так же ближайших родственников по линии родителей (дядя, тетя и тд).

Составляя документ о дарении по родственникам следует быть особенно внимательным, во избежание дальнейших недоразумений. Не подлежат налогообложению при договоре дарения денежные средства и другое движимое имущество вне зависимости от того, являются ли родственниками даритель и одаряемый.

Налог

Если же все таки наступает факт налогообложения на полученное имущество или

денежные средства, он уплачивается в размере 13% от полученного дохода или общей стоимости подаренного, если налогоплательщик является налоговым резидентом Российской Федерации. закрепленного статьёй 224 п1 НК РФ.

В случае если гражданин не является резидентом РФ. налог уплачивается в сумме 30% от общего дохода на одариваемое имущество. Международными соглашениями и конвенцией Российской Федерации может быть предусмотрен другой процент ставки по налогу, в таком случае уже потребуется консультация по уточнению процентных соотношений в налоговых органах по месту жительства.

Если же имеет быть факт о неустановленных соглашениях, то резиденту придётся заплатить двойной налог с одного и того же дохода полученного в России и за рубежом. На сегодняшний день правительством Российской Федерации такие соглашения заключены более чем с 80-ю странами.

Ставки налогооблагаемого дохода

Для определения ставки налога, надо рассчитать налогооблагаемую базу, то есть размер вашего дохода, который облагается налогом, согласно положениям статьи 211 НК РФ. В основном договоре дарения общая оценочная стоимость может быть не указана, так как в налоговых органах всё равно потребуют выписку из Государственной Кадастровой палаты недвижимости.

Статья 211 Налогового Кодекса РФ. Особенности определения налоговой базы при получении доходов в натуральной форме

Никаких налоговых вычетов, в случае получения имущества в дар. законодательством не предусмотрено. В любых случаях следует учесть, что уплата налога на доходы не освобождает от налога на недвижимость в дальнейшем. Налоговая инспекция в праве проверить заявленные вами данные о получении наследства или другого какого либо дохода согласно закона о «Налоговой Инспекции Российской Федерации.»

Порядок уплаты налога

Согласно постановлению правительства РФ все граждане должны представить в налоговые органы не позднее 30 апреля следующего года . декларацию о доходах за прошедший год, в которой необходимо указать все доходы полученные за прошлый год в любой форме и до 15 июля произвести выплаты задолженности за прошлый год.

Если в категорию одаряемых или наследников попадает несовершеннолетний гражданин РФ, не достигший 14-летнего возраста, то за него все расчеты выплаты и прочие операции связанные с налоговыми органами совершают опекуны, близкие родственники или родители.

Лица не достигшие совершеннолетия от 14 до 18 лет могут совершать сделки или другие операции, связанные с финансовыми вопросами по фактам дарения или наследия. только с письменного разрешения своих законных представителей или в их присутствии. Никаких льгот несовершеннолетним гражданам Российской Федерации законом не установлено.

Налоговым Кодексом Российской Федерации установлена ответственность за несвоевременную подачу налоговой декларации, искажений её данных или сокрытия истинных размеров полученного дохода.

В случае когда наследник или одаряемое лицо не имеет возможности оплатить налоговые сборы или иные расходы. связанные с получением наследства или дара, законодательством предусмотрен отказ от подарка статьёй 573 ГК РФ, после чего договор будет считаться не действительным или расторгнутым.

Подводя общий итог вышесказанного приходим к общему выводу, что наследование имущества является наиболее выгодным для получателя, чем получение его в дар . если стороны не являются близкими родственниками, или членами семьи.

Смерть родственника происходит внезапно, по закону любой родственник усопшего имеет право на наследство, если это&hellip

К посту написан 1 комментарий

Облагается ли наследство НДФЛ?

В настоящее время налог на наследство, полученное по закону или завещанию, не взимается. Согласно ФЗ №78 от 2005 г. не требуется выплачивать налоги на любое получаемое имущество, в том числе квартиру, что ранее было установлено Налоговым кодексом РФ. Внесенные изменения в НК РФ, ст.217, регламентируют условия и правила, согласно которым освобождаются от налогообложения наследники всех очередей. При этом не имеет значения, каким правовым способом произошла передача наследственной массы.

В настоящее время налог на наследство, полученное по закону или завещанию, не взимается. Согласно ФЗ №78 от 2005 г. не требуется выплачивать налоги на любое получаемое имущество, в том числе квартиру, что ранее было установлено Налоговым кодексом РФ. Внесенные изменения в НК РФ, ст.217, регламентируют условия и правила, согласно которым освобождаются от налогообложения наследники всех очередей. При этом не имеет значения, каким правовым способом произошла передача наследственной массы.

Основные правила по налогам на наследство

Законом установлены некоторые исключения, при которых налог все же придется уплатить.

Наследство, представляющее собой следующую собственность, подлежит уплате налога:

Если наследство состоит из перечисленных вариантов, то есть представляет собой денежный эквивалент, то претендентам на наследство требуется выплатить 13% от приобретаемой суммы. Исключение касается наследственных взаимоотношений, если вопрос возник ранее 2006 г. когда были приняты новые правила. При продаже наследственной собственности владелец облагается налогом НДФЛ, если имущество продается ранее трех лет с момента смерти прежнего владельца.

При этом не имеет значения, когда приемник получил свидетельство на наследство или стал официальным собственником. Отсчет трех лет начинается со дня смерти прежнего владельца недвижимости. Также наследник имеет право на налоговый вычет в размере 13%, согласно ФЗ №212 от 2013 г. став полноправным владельцем квартиры.

Для получения свидетельства на право наследования заинтересованные лица оплачивают государственную пошлину, которая рассчитывается по установленным нормативам. Размер платежа напрямую зависит от степени родственных связей. Наследники первой очереди выплачивают 0,3% от оценочной стоимости собственности прежнего владельца, а все остальные в два раза больше, то есть 0,6%.

Для получения свидетельства на право наследования заинтересованные лица оплачивают государственную пошлину, которая рассчитывается по установленным нормативам. Размер платежа напрямую зависит от степени родственных связей. Наследники первой очереди выплачивают 0,3% от оценочной стоимости собственности прежнего владельца, а все остальные в два раза больше, то есть 0,6%.

Если жилплощадь получена в долевую собственность, то госпошлина рассчитывается согласно приобретаемым долям в объекте недвижимости.

Льготу по отмене пошлины имеют некоторые категории граждан, например, участники и инвалиды ВОВ. Когда речь идет о наследовании жилого помещения или земли, на которой находится строение, то от уплаты освобождаются родственники, ранее проживавшие в квартире и продолжающие занимать площадь, принадлежавшую наследодателю.

Обратившись к нотариусу для открытия наследственного дела, предполагаемые наследники представляют завещание или документ, подтверждающий родство. Специалисту потребуется свидетельство на право собственности прежнего владельца, а также иные устанавливающие документы на движимое и недвижимое имущество. Чтобы заплатить государственную пошлину, потребуется провести оценку наследного имущества. Для этого можно воспользоваться услугами независимого оценщика или обратиться в БТИ для определения кадастровой стоимости объекта.

Налог на наследное имущество

Нотариус выдает свидетельство на право наследования через шесть месяцев после открытия наследства. Документ передается в регистрирующий орган для установления нового собственника в течение одного месяца с момента обращения. Получив свидетельство на право собственности, новый владелец приобретает все права и обязанности по владению наследством. Имущество, ставшее собственностью, облагается налогом, что касается любой недвижимости согласно ст.41 НК РФ.

От уплаты НДФЛ освобождаются определенные категории граждан, например, пенсионеры, инвалиды, граждане, имеющие почетные звания, военнослужащие. Налоговая ставка рассчитывается по региональным тарифам, с учетом стоимости объекта, местонахождения и поправочных коэффициентов. Выплаты начисляются с момента открытия наследства, если бывший владелец недвижимости имел задолженность, то ее придется погасить наследнику. Оплату следует произвести не позднее 1 ноября последующего за принятием наследства года.

От уплаты НДФЛ освобождаются определенные категории граждан, например, пенсионеры, инвалиды, граждане, имеющие почетные звания, военнослужащие. Налоговая ставка рассчитывается по региональным тарифам, с учетом стоимости объекта, местонахождения и поправочных коэффициентов. Выплаты начисляются с момента открытия наследства, если бывший владелец недвижимости имел задолженность, то ее придется погасить наследнику. Оплату следует произвести не позднее 1 ноября последующего за принятием наследства года.

Наследное автотранспортное средство подлежит налогообложению с момента постановки на учет ГИБДД. Если присутствует задолженность по транспортному налогу, обязанность ее погашения возлагается на приемника. При получении в собственность земельного участка, наследник выплачивает земельный налог .

Расчет его стоимости производится на основании региональных нормативов с учетом расположения участка и его целевой направленности. Кадастровая оценка производится государственными структурами и обязательна к уплате ежегодно.

Ставка налогообложения на землю колеблется от 0,3% до 1,5%, в зависимости от территориальной принадлежности.

Налог на наследство по завещанию в России в 2016 году

Уже более десяти лет все то, что достается от близких родственников, не облагается пошлиной. Речь идет о наследстве квартиры, машины и других материальных ценностей. Завещатель должен всего лишь заплатить государственную пошлину после оформленной и полученной недвижимости.

Облагается ли налогом на наследство по завещанию

Этот вопрос является одним из ключевых. Всем наследникам следует знать, что до 2006 года полученное в наследство имущество облагалось налогами со стороны государственной налоговой инспекции РФ. Какого рода имущество получают наследники не имеет значения, даже если в наследство передается квартира или машина, по закону не надо платить пошлину. После указанного года, при получении наследственного имущества, наследники могут столкнуться с расходами на услуги нотариуса, которые возникнут при оформлении права собственности на наследство.

Как рассчитать налог на наследство по завещанию?

Существует два вида сборов. Первый - прямой. Он заключается в том, что изъятие определенной суммы идет из дохода или цены имущества. Подоходные налоги на имущество (на дома, на землю) относятся именно к таким видам.

А вот косвенный снимается скрыто - через добавление его в цену продаваемого товара. Таковым является налог на добавленную стоимость или акцизы.

Если квартира досталась в наследие, то первым делом нужно заняться получением свидетельства, подтверждающее, что вы вступаете в права собственности. Подтвердить должен нотариус. Так как продажа квартиры - доход гражданина или гражданки, то физическое лицо обязано уплатить пошлину. Размер пошлины с продажи имущества, полученного по наследству, по налоговому законодательству нашей страны составляет 13%.

Нужно ли платить налог при продаже квартиры полученной по наследству?

Налог при продаже квартиры, дачи или дома, полученного по завещанию после смерти родственника, необходимо платить. Взимаемая сумма со сторону государства будет равна 13% от дохода, полученного при продаже недвижимости.

Меньшую сумму могут платить только пенсионеры, которым по законодательным актам нашей страны, предназначены определенные льготы, т.к. они являются не защищенными слоями населения.

Освобождение от налога на наследство

Уже с 2006 года налога на наследие не существует, то есть вы должны лишь выплатить государству пошлину. А вот на денежные средства, которые будут получены за продажу наследственного имущества определенный процент оплатить придется. По дарственной также существует пошлина. При дарении все зависит от того, кто является родственниками первой или второй очереди.

Освобождаются от такой госпошлины те, кто проживал с наследодателями до последнего дня.

Первый закон, на который нужно ориентироваться при оформлении любого наследства - Налоговый кодекс РФ. Здесь необходимо учитывать разницу между понятиями дарения и наследия. Для первого случая граждане физические лица могут не платить пошлину, т.к. она был отменена еще десять лет назад. А вот дарение в большинстве случаев облагается налоговым платежом. Однако, если человек является родственником, то сумма будет нулевой. Здесь становится актуальным вопрос о том, сколько именно стоит переходящая квартира.

Однако при существовании завещания нужно оплатить государственную пошлину. Кроме того, необходимо оформить свидетельство, которое касается ваших прав на недвижимость или территорию возле нее. С любым вопросом вы можете обращаться к нотариусу.

Налоговое законодательство Российской Федерации уже на протяжении многих лет предоставляет упрощенные условия для людей, которые оформляют наследие на недвижимость и получают его.

Задать вопрос юристу

Что необходимо знать о налоге на наследство

Наверняка не всё осведомлены о том, что при получении полагаемой доли имущества, какой бы она ни являлась, ближайшим родственникам, наследникам первой очереди не нужно платить за наследство, оно налогом не облагается. Но есть законодательные нормы, согласно которым за наследуемое имущество и его оформление нужно уплатить государственную пошлину при регистрации новых прав собственности, а также оплатить все расходы на нотариуса. Эти суммы будут напрямую зависеть от того, во сколько наследуемое имущество было оценено независимым экспертом.

В особом случае стоит отметить, что никакая пошлина не уплачивается на интеллектуальную собственность. В этом случае финансовые траты будут исключительно на нотариальное оформление всех необходимых документов. Без нотариуса в любом случае обойтись нельзя, даже если налог при вступлении в наследство платить нет необходимости, вся процедура должна проходить строго по законодательным требованиям. Кроме того, полезно знать, в каком ещё случае наследство не облагается налогом.

В особом случае стоит отметить, что никакая пошлина не уплачивается на интеллектуальную собственность. В этом случае финансовые траты будут исключительно на нотариальное оформление всех необходимых документов. Без нотариуса в любом случае обойтись нельзя, даже если налог при вступлении в наследство платить нет необходимости, вся процедура должна проходить строго по законодательным требованиям. Кроме того, полезно знать, в каком ещё случае наследство не облагается налогом.

Вкратце, важно знать, что прямой наследник может получить наследуемое имущество, только подав соответствующее заявление с помощью нотариуса. Для этого при себе необходимо будет иметь паспорт заявителя, свидетельство о смерти наследодателя, справку из домовой книги о снятии умершего с регистрации, свидетельство прав собственности на имущество.

Сэкономьте ваше время и нервы. Нажмите сюда и в течение 5 минут получите бесплатную консультацию профессионального юриста.

Лица, которые освобождены от уплаты

Налог на наследство по завещанию. как уже было сказано выше, не возлагается на ближайших родственников. Но помимо них есть ряд лиц, которые также освобождаются от всяких пошлин и не должны платить:

граждане, получающие наследуемое имущество в виде банковского счёта и денег по договору страхования, относительно зароботной платы, авторского права и пенсионных выплат

граждане, получающие наследуемое имущество в виде банковского счёта и денег по договору страхования, относительно зароботной платы, авторского права и пенсионных выплатОсобенности оформления

Встречаются случаи, когда между гражданами заключён договор о пожизненном содержании. а также ренты. Если такой договор есть, наследуемый гражданин, указанный в документе, также не должен платить налог с наследства, даже если этот гражданин не является умершему лицу родственником. Наверняка договор о пожизненном содержании сегодня кажется чем-то диковинным, особенно в случае с одинокими гражданами, у которых нет других наследников и о которых некому позаботиться. Человек, взявший на себя ответственность за заботу о таком наследодателе, зачастую получает после его смерти жилое имущество или прочую собственность, указанную в документе.

Необходимо учитывать, что наследодатель при жизни может расторгнуть такую договорённость в случае недобросовестного отношения к нему со стороны предполагаемого наследника. Разумеется, в этом случае после смерти собственника его имущество перейдёт каким-либо имеющимся родственникам или государству.

Относительно ренты, здесь собственность умершего лица переходит тому, кто её оплачивал. При жизни же наследодателя этот человек не будет иметь права распоряжаться собственностью без согласия прямого владельца.

Как начисляется налог

Налог с наследства по завещанию не начисляется – это первое, что необходимо знать наследникам.

Никакие налоги на наследство по завещанию, кроме государственной пошлины, платить по закону не надо. В случае иных требований наследники имеют право подать иск и разбирать ситуацию в судебном порядке. Путаница может возникнуть из-за того, что ранее налог за вступление в наследство даже при завещании был обязателен, но согласно последним изменениям в законодательстве он отменён.

Сейчас налог на наследство по закону или завещанию часто путают именно с уплатой государственной пошлины, какой он по сути и является. Здесь стоит руководствоваться Гражданским Кодексом Российской Федерации. Согласно тому же российскому законодательству, налог на вступление в наследство, он же государственная пошлина, это ни что иное, как плата за оформление необходимых документов. Она зависит от степени родства с наследодателем, например, для получения свидетельства правонаследования :

Сейчас налог на наследство по закону или завещанию часто путают именно с уплатой государственной пошлины, какой он по сути и является. Здесь стоит руководствоваться Гражданским Кодексом Российской Федерации. Согласно тому же российскому законодательству, налог на вступление в наследство, он же государственная пошлина, это ни что иное, как плата за оформление необходимых документов. Она зависит от степени родства с наследодателем, например, для получения свидетельства правонаследования :

0,3 % относительно оценочной стоимости собственности

Что такое налог на дарение и вступление в наследство частично мы уже рассмотрели в статье:

Что такое налог на дарение и вступление в наследство частично мы уже рассмотрели в статье:

Сегодня продолжим рассмотрение данного вопроса и в данном материале уточним:

наследство облагается налогом на доходы или нет и

какой налог необходимо заплатить при продаже унаследованного имущества.

При получении наследства довольно часто возникает вопрос, является ли наследство доходом и нужно ли платить с него подоходный налог (НДФЛ) ?

В данной статье мы еще раз остановимся на вопросе налогообложения наследства.

Наследство не облагается налогом на доходы

Стоит запомнить, что при получении наследства в любой форме, денежной или в виде имущества, нет необходимости платить налог на доходы физического лица (НДФЛ) в размере 13%.

(п. 18 ст. 217 «Доходы, не подлежащие налогообложению (освобождаемые от налогообложения)» Налогового кодекса РФ).

Пример 1. Гражданин К. получил в наследство от сестры квартиру.

Согласно п. 18 ст. 217 Налогового кодекса РФ доходы в натуральной форме, которые получены в порядке наследования, не подлежат налогообложению, поэтому гражданину К. не нужно декларировать доход от наследства и платить налог с дохода.

Внимание. При этом в отличие от налога при дарении, степень родства с наследодателем при наследовании не имеет никакого значения.

Пример 2. Гражданин К. получил в наследство от знакомого деньги в сумме 3 млн. рублей.

Так как степень родства с наследодателем значения не имеет и согласно п. 18 ст. 217 Налогового кодекса РФ доходы в денежной форме, полученные в порядке наследования, не облагаются налогом, то гражданин К. освобожден от подачи в налоговую инспекцию налоговой декларации по форме 3-НДФЛ и уплаты подоходного налога (НДФЛ).

Единственным исключением, когда нужно платить налог на доходы при получении наследства, является получение вознаграждения, выплачиваемого наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также открытий, изобретений и промышленных образцов.

(п. 18 ст. 217 Налогового кодекса РФ).

Пример 3. В 2015 году гражданин К. после смерти отца получил в наследство вознаграждение 80 000 руб. за написанное им произведение литературы.

Согласно п. 18 ст. 217 Налогового кодекса РФ при получении вознаграждения, выплачиваемого наследникам авторов произведений литературы, доход от наследства облагается подоходным налогом (НДФЛ).

Поэтому по окончании 2015 года (до 30 апреля 2016 года) гражданин К. должен подать налоговую декларацию по форме 3-НДФЛ в налоговую инспекцию и заплатить подоходный налог в размере 80 000 х 13% = 10 400 руб. до 15 июля 2016 года.

Налог при продаже полученного по наследству имущества

Как мы отметили выше, при получении наследства не нужно платить подоходный налог (НДФЛ). При этом важно понимать, что в случае продажи полученного по наследству имущества, собственником которого вы являлись менее 3 лет, придется заплатить подоходный налог.

Пример 4. В 2014 году гражданин К. получил в наследство от дяди квартиру. В 2015 году ему пришлось продать эту квартиру.

Так как срок владения квартирой составил менее 3 лет, гражданин К. по окончании 2015 года, до 30 апреля 2016 года, должен будет подать налоговую декларацию по форме 3- НДФЛ в налоговую инспекцию и до 15 июля 2016 года заплатить подоходный налог по ставке 13% (НДФЛ).

При владении полученным по наследству имуществом более 3 лет, налог на доходы (НДФЛ) платить не придется .

(п. 17.1 ст. 217 Налогового кодекса РФ).

Пример 5. Гражданин К. получил в наследство от сестры квартиру в 2011 году. В 2015 году он продал эту квартиру.

Так как квартира находилась в его собственности более 3 лет, то он не должен подавать в налоговую инспекцию налоговую декларацию по форме 3-НДФЛ и платить налог на доходы (НДФЛ) от продажи квартиры.

Важно. 3 года владения наследством считается со дня открытия наследства - дня смерти наследодателя, а не с момента фактического принятия наследства или момента государственной регистрации права на имущество.

Пример 6. Гражданин К. получил в наследство квартиру бабушки, умершей в 2011 году. Свидетельство о праве собственности на квартиру он получил в 2013 году, а в 2015 года он продал эту квартиру.

Принятое наследство признается принадлежащим наследнику со дня смерти наследодателя.

Поэтому при продаже квартиры в 2015 году гражданин К. не должен платить налог на доходы (НДФЛ), так как срок владения квартирой составил более 3 лет - с 2011 до 2015 года.

Внимание. Налоговая инспекция может письменно уведомить, что вы получили доход от продажи недвижимости и должны подать налоговую декларацию по форме 3-НДФЛ.

Это происходит потому, что налоговой инспекции известно о дате регистрации свидетельства о праве собственности на недвижимость, но не о фактическом нахождении его в собственности.

В этом случае достаточно написать в налоговую объяснительную записку с описанием ситуации и приложить к письму документы, подтверждающие срок владения недвижимостью (копия свидетельства о смерти наследодателя).

Если вы не смогли найти здесь нужной вам информации, задайте свой вопрос мне лично в комментариях или в разделе «Контакты».

Колесов Г.Б.,

независимый пенсионный консультант,

эксперт по пенсионному и финансовому планированию жизни

kolesovgb.ru

# Когда был отменен налог на наследство - Геннадий Борисович 01.03.2016 08:26

Илья, это действительно так. Налоговым законодательством установлено, что с 1 января 2006 г. вся собственность, получаемая в наследство от завещателя или в результате акта дарения, облагается не налогом на наследство, а НДФЛ или налогом на доходы физического лица по нормам в соответствии с установленными законодательными нормами:

п. 18 ст. 217 НК РФ - по собственности, переходящей в порядке завещания от наследодателя или по закону наследования

п. 18.1 и абз. 2 п. 28 ст. 217 НК РФ - переходящей по дарственной на имущество.

# Налог на наследство - Виктория 01.03.2016 08:38

Подскажите, пожалуйста, существует ли сейчас налог на наследство? Спасибо!

Источники:

, , , ,

Следующие:

Комментариев пока нет!

Поделитесь своим мнением