Берется ли налог с наследства денежных средств

Какой налог на наследство близких родственников и по завещанию?

Если человек унаследовал что-либо из имущества, у наследника возникает масса вопросов. Одним из них является: существует ли налоговый сбор на имущество? С того времени, как он был отменен прошло уже 10 лет, но в настоящее время осталась государственная пошлина.

Сбор на наследство по закону в России в 2017

В случае, когда наследник занимается оформлением необходимых документов, у него возникнет вопрос: нужно ли платить налог при получении наследства?

В связи с упразднением сбора на имущество в 2006, пошлина на самые распространенные формы наследования не взимается: квартиры, машины, дома. Но 13 % от подоходной суммы заплатить придется в случае наследования дохода от результатов умственной или изобретательской деятельности.

После того, как налоговый кодекс РФ изменили, вместо выплаты сбора за наследуемое имущество теперь необходимо оплачивать специальные услуги, чтобы нотариус выдал на руки право на имущество.

Согласно пп.2 п.1 ст.333.24 Налогового кодекса РФ размер нотариального тарифа составляет:

Когда существует не один наследник, а много, сумму оплачивает каждый из них.Пошлину по завещанию платить не нужно.

Но в нескольких случаях закон четко прописывает необходимость оплаты:

- Тогда, когда имеется доход от написания труда в области литературы.

- Тогда, когда за труд в науке дали вознаграждение.

- В случае если человек что-то изобрел.

- Тогда, когда человек смог создать предмет искусства.

Сбор уплачивается тогда, когда получена прибыль при интеллектуальной или изобретательной деятельности.

Налог на наследство прямой или косвенный

С 2006 прямой сбор отменен, наследник теперь не платит на наследование имущества.Косвенным налогом, согласно законодательству РФ, облагается нотариальная контора, которая выдает право на наследование.

Если проще, то косвенный сбор – это госпошлина, которую необходимо оплатить каждому из наследников. Но нотариальные конторы сами не могут устанавливать размер услуг. В России тарифы устанавливает государство, причем для всех контор одинаковы.

Возникла проблема? Позвоните юристу:

+7 (499) 350-88-72 - Москва, Московская область

+7 (812) 309-46-73 - Санкт-Петербург, Ленинградская область

Налог на наследство близких родственников в 2017

В случае, когда передается какое-либо имущество от близкого родственника, госпошлина составит 0.3 % от стоимости жилья. Но следует учитывать, что данная сумма строго индивидуальна и не превышает 100 тысяч рублей.

Налог на наследство по завещанию в России в 2017 - новый закон

Сам налог с наследства по завещанию в 2017 не берется. Существует такое понятие как госпошлина. Для того чтобы высчитать общую сумму на квартиры, машины или дома, надо вызвать специалиста-оценщика. Единственной причиной обложения служит доход, полученный в результате интеллектуальной деятельности.

Налог на наследство квартиры

В связи с изменением законодательства в России налог на наследство квартиры не взимается. Но надо знать, что, в случае, когда наследство открыто до 2006, пошлина взимается по закону прошлых лет. Это означает, что если стоимость имущества превышает 850 тысяч рублей, то придется заплатить сбор по закону того времени.

В связи с тем, что госпошлина составляет определенный процент от стоимости квартиры, необходимо ее оценить. Выбрать специалиста-оценщика наследник может самостоятельно. Нотариус не имеет права указывать, какие именно документы наследник должен предоставить. В случае, когда приемниками будут предоставлены справки из разных контор, за основу берется наименьшая оценка.

Налог при продаже квартиры полученной по наследству 2017

При продаже унаследованной квартиры придется заплатить госпошлину с продажи квартиры, если вы ее получили в 2017. Зависит размер такой пошлины от степени родства и стоимости квартиры.

Надо помнить, что при экстренной продаже (в течение трех лет после смерти хозяина) уплачивается 13 %. Потом можно будет получить налоговый вычет.

Налоги с наследства автомобиля

При получении автомобиля у многих возникает вопрос: нужно ли платить налог при получении в наследство автомобиля? Автомобиль сбором не облагается. Но существует госпошлина, которая зависит от стоимости автомобиля и степени родства унаследовавшего имущество.В связи с чем, необходимо обязательно оценить автомобиль у специалиста.

Вступление в наследование всегда тяжелый и длительный процесс. Необходимо найти хорошего нотариуса, который быстро подготовит необходимые документы.Многие документы можно сделать самостоятельно, при этом сэкономив массу денежных средств. Самое главное, уметь различать налог и государственную пошлину.

Коллегия адвокатов "Правовая Защита"

Налогообложение наследства

В настоящее время еще свежи в памяти те времена, когда наследственное имущество являлось самостоятельным предметом налогообложения.

В настоящее время еще свежи в памяти те времена, когда наследственное имущество являлось самостоятельным предметом налогообложения.

Адвокаты Правовой защиты помогут Вам отстоять Ваши права в суде. Если Вам нужна квалифицированная юридическая помощь, звоните нам по телефонам: (495) 790-54-47.

Лишь начиная с 1 января 2006 г. был отменен федеральный налог на наследование. В то же время, это не означает полный отказ государства от налогообложения наследства. Государство, в первую очередь, рассматривает наследственное имущество и наследование сквозь призму имущественных отношений, в которых каждый собственник несет бремя государственной повинности - своевременной уплаты налогов. Зачастую, пользуясь достаточно низким уровнем налоговой культуры подавляющей части населения страны, а также достаточно динамичным развитием и постоянными изменениями налогового законодательства, сотрудники налоговых органов пытаются начислить налоговые сборы в отношении отдельно наследуемого имущества, так и в целом на всю наследственную массу.

Действующее налоговое законодательство относительно налогообложения наследства содержит небольшое число оговорок, прямо допускающих налогообложение наследства. В частности, налогообложению подлежат доходы в денежной и натуральной формах, получаемые от физических лиц в порядке наследования, за исключением вознаграждения, выплачиваемого наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также открытий, изобретений и промышленных образцов. В остальном, полученное в результате наследования отдельные виды имущества (например, имущество или имущественные права в виде вклада (взноса) в уставной капитал хозяйственного общества или товарищества) высвобождаются из общей налогооблагаемой имущественной массы или от налогообложения, полученного за счет него дохода.

Действующее налоговое законодательство относительно налогообложения наследства содержит небольшое число оговорок, прямо допускающих налогообложение наследства. В частности, налогообложению подлежат доходы в денежной и натуральной формах, получаемые от физических лиц в порядке наследования, за исключением вознаграждения, выплачиваемого наследникам (правопреемникам) авторов произведений науки, литературы, искусства, а также открытий, изобретений и промышленных образцов. В остальном, полученное в результате наследования отдельные виды имущества (например, имущество или имущественные права в виде вклада (взноса) в уставной капитал хозяйственного общества или товарищества) высвобождаются из общей налогооблагаемой имущественной массы или от налогообложения, полученного за счет него дохода.

Учитывая данные особенности действующего налогового законодательства, в то же время не стоит забывать, что наследование предполагает возникновение отношений собственности у нового лица, который обязан платить налоги, как со своего имущества, так и с доходов, полученных от его использования. Соответствующее бремя ложиться на них с момента принятия наследства. Следовательно, налогообложение наследства имеет место пусть и косвенное.

С принятием наследства, наследники в пределах доставшейся им доли, становится обязанным уплачивать налог на доходы с физических лиц, при условии его получения и транспортный налог, в случае получения автомобиля.

С принятием наследства, наследники в пределах доставшейся им доли, становится обязанным уплачивать налог на доходы с физических лиц, при условии его получения и транспортный налог, в случае получения автомобиля.

Зачастую на практике возникает вопрос с уплатой налогов с продажи полученного по наследству недвижимого имущества (жилых домов, квартир, комнат, включая приватизированные жилые помещения, дач, садовых домиков или земельных участков и долей в указанном имуществе). На этот счет налоговое законодательство предполагает освобождения лица от уплаты налогов. Однако освобождение наследников от налогообложения наследства в подобных случаях имеет место при условии, что срок владения названным имуществом, перешедшим по наследству, составляет более трех лет со дня открытия наследства. Таким образом, в случае его реализации сразу после вступления в наследство ил по прошествии незначительного времени, менее трех лет, наследники обязаны уплатить налог соразмерно полученному доходу. Физические лица, получившие доходы от продажи имущества, принадлежащего им на праве собственности, исчисление и уплату налога производят самостоятельно.

Иного рода доходы, полученные наследником, как в денежной, так и в натуральной формах, освобождаются от обложения налогом на доходы физических лиц. Указанные положения применяются вне зависимости от места нахождения имущества, полученного в порядке наследования.

Вам нужен хороший адвокат? Наши адвокаты помогут Вам отстоять Ваши интересы в суде. Звоните по телефонам: (495) 790-54-47.

Петров Михаил Игоревич МОО Правовая защита

адвокат Ежов Антон Валентинович, МОКА "Правовая защита", запись на приём по телефону (495) 790-54-47, адрес: 119019, Москва, ул. Новый Арбат, д. 21, офис 904

адвокат Ежов Антон Валентинович, МОКА "Правовая защита", запись на приём по телефону (495) 790-54-47, адрес: 119019, Москва, ул. Новый Арбат, д. 21, офис 904Новости

На Рублёвском шоссе люди вынуждены проживать в панельной 16-этажке, которая находится в процессе деформации и в любой момент может сложиться словно карточный домик. Читать полностью

Верховным Судом РФ отказано ФГУП "Спецстройинжиниринг при Спецстрое России" в передаче кассационной жалобы решение о выплате многомилионной неустойки в пользу Минобороны в судебную коллегию высшей инстанции по экономическим спорам. Читать полностью

Изменения в Воздушный кодекс, который одобрила Государственная Дума, призваны снизить цену авиабилетов, которые будут куплены по безбагажному тарифу. Читать полностью

Новости коллегии

Государственная Дума РФ рассматривает законопроект о лесной амнистии. На самом деле название у проекта более длинное и менее понятное: закон "О внесении изменений в законодательные акты Российской Федерации в целях устранения противоречий в сведениях государственных реестров". Речь идет о противоречиях между сведениями Государственного лесного реестра и Единого государственного реестра недвижимости, из-за которых тысячи россиян рискуют лишиться собственности. Читать полностью

Адвокат Ежов Антон Валентинович прокоммениторовал ситуацию по плохой работе застройщиков на телеканале Россия 1. Читать полностью

Извечный спор между москвичами, которые находят у себя в подвале крыс, мусор и вынуждены переплачивать за услуги коммунальщиков и представителями управляющих компаний, которые стараются заработать сверх нормы на бедных жителях, продолжается. Адвокат Ежов Антон дал по этой проблеме интервью. Читать полностью

© Коллегия адвокатов "Правовая защита" 119019, Москва, улица Новый Арбат, дом 21, этаж 9, офис 904 Тел. (495) 790-54-47

Нужно ли платить налог с наследства?

Бесплатный телефон Юриста консультация круглосуточно 8 (800) 500-27-29 доб. 562

При вступлении в наследство необходимо помнить о ряде нюансов. Наряду с другими у наследников часто возникает вопрос: должны ли они платить налог с унаследованного имущества?

При вступлении в наследство необходимо помнить о ряде нюансов. Наряду с другими у наследников часто возникает вопрос: должны ли они платить налог с унаследованного имущества?

Отвечает адвокат, президент «Гильдии юристов рынка недвижимости» Олег Сухов:

Вообще-то, налог на имущество, полученное в порядке наследования, был упразднен более 10 лет назад. То есть платить его не надо. Сейчас, когда говорят о налоге на наследство, часто имеют в виду уплату госпошлины, то есть просто путают эти понятия. Однако и госпошлину должны оплачивать не все наследники.

Статья 333.38 Налогового кодекса РФ чётко устанавливает категории лиц, которые освобождаются от такой обязанности:

— лица, которые наследуют недвижимость, в которой они проживали совместно с наследодателем на день его смерти и продолжают проживать после нее

— лица, которые наследуют имущество граждан, погибших в связи с выполнением ими государственных или общественных обязанностей либо с выполнением долга гражданина РФ по спасению человеческой жизни, охране государственной собственности и правопорядка, а также подвергшихся политическим репрессиям

— лица, которые наследуют вклады в банках, денежные средства на банковских счетах физических лиц, страховые суммы по договорам личного и имущественного страхования, суммы оплаты труда, авторских прав, суммы авторского вознаграждения, а также пенсии

— наследники работников, которые были застрахованы за счет организаций на случай смерти и погибли в результате несчастного случая по месту работы.

Также от уплаты госпошлины в любом случае освобождаются наследники, не достигшие совершеннолетия ко дню открытия наследства, а также лица, страдающие психическими расстройствами, при условии, что над ними установлена опека.

Лига Закон.рф - информационно-консультационный не коммерческий онлайн проект, предоставляющий бесплатно онлайн консультации и другие юридические услуги, которые помогут разрешить возникшие у Вас проблемы, с помощью квалифицированных юристов и адвокатов. Если Вы попали в сложную и запутанную ситуацию, которая затрагивает Ваши права, и желаете знать как повести себя юридически грамотно, обратитесь к нам, мы постараемся, основываясь на действующее законодательство и свой профессиональный опыт, помочь справиться Вам с Вашими проблемами, разрешить Ваши споры, защитить права, свободы и интересы, оказав грамотную юридическую помощь.

Любое использование материалов допускается только с активной ссылкой на сайт Лига-Закон.рф

Нужно ли платить налог за наследство?

Получение наследства - обычная юридическая процедура. Ее суть в том, что человек становится собственником какого-либо имущества. Наследники часто спрашивают, должны ли они в таком случае что-то платить. Ведь обычно налогом облагается любое получение имущества в собственность. Так ли это в случае оформления наследства?

Некоторое время в российском законодательстве была путаница по поводу наследования имущества и того, как оно облагается налогом. Немногие знают, что в Российской Федерации налог на наследование отменили несколько лет назад. Но в инструкцию Минюста изменения сразу внесены не были. Поэтому чиновники и продолжали требовать уплаты налога, как будто наследуемое имущество облагается им по всем правилам.

Сегодня получение наследства регулируется статьей 217 Налогового кодекса РФ и Федеральным законом № 78. Этот нормативный акт говорит, что доходы, полученные по наследству, налогом не облагаются. Доходами при этом считается все, в том числе и недвижимое имущество. Не попадает под это правило только вознаграждение, которое получают родственники умерших авторов произведений искусства и литературы. В этом случае прибыль налогами облагается. Но и это не единственное исключение. Кроме прибыли от творчества, облагается налогом и прибыль от открытий, изобретений и промышленных образцов покойного.

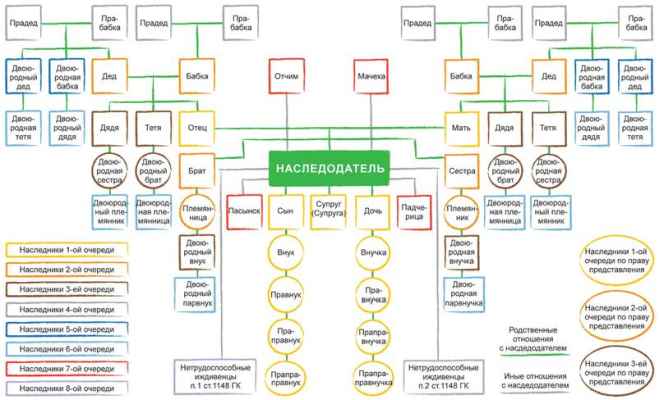

Влияет ли степень родства на уплату налога?

Часто родственники путаются и не знают, как степень родства влияет на необходимость уплачивать налоги, которыми должно облагаться наследство. Закон об этом говорит вполне однозначно. Вне зависимости от степени родства наследники освобождаются от всех выплат.

Наследство налогом не облагается, кто бы его не получил.

При этом не важно, как именно происходит наследование. Иногда оно распределяется в зависимости от степени родства. В других случаях распределение наследства регулирует завещание покойного.

При этом не важно, как именно происходит наследование. Иногда оно распределяется в зависимости от степени родства. В других случаях распределение наследства регулирует завещание покойного.

Что нужно оплачивать?

Тем не менее, кое-какие выплаты осуществить все равно придется. Здесь все зависит от степени родства. Размер пошлины меняется в зависимости от того, кем вам приходился умерший родственник.

0,3% от стоимости имущества (при этом сумма выплаты не бывает больше 100 тысяч рублей) платят наследники первой степени. В эту категорию входят дети, супруги и родители. Столько же платят и наследники второй категории: родные братья и сестры, бабушки и дедушки.

0,6% оплачивают наследники с третьей степенью родства и более. При этом сумма выплаты не может превышать миллион рублей.

Размер пошлины за наследуемое имущество зависит от его стоимости. Поэтому очень важно правильно ее оценить. Справку о стоимости недвижимости (дома, квартиры и прочего) получают в Бюро технической инвентаризации. А вот стоимость автомобиля или любого другого наследуемого транспортного средства должен определить профессиональный независимый оценщик. Услуги по оценке оказывают специальные оценочные компании. Внимательно отнеситесь к выбору человека, который будет оценивать наследуемое имущество. Грамотный подход специалиста поможет вам сберечь деньги и не переплачивать лишнее. К услугам оценщика можно прибегнуть и для выяснения стоимости недвижимости. Это актуально, когда наследников несколько и у каждого есть своя доля в недвижимости, которую и нужно правильно определить. Пошлину должны платить не все. Это правило распространяется на дома и квартиры, в которых можно жить после вступления в право наследства. В такой ситуации пошлину не платят те, кто жил вместе с наследодателем на момент его и смерти и будет жить в этой квартире дальше.

Пошлину должны платить не все. Это правило распространяется на дома и квартиры, в которых можно жить после вступления в право наследства. В такой ситуации пошлину не платят те, кто жил вместе с наследодателем на момент его и смерти и будет жить в этой квартире дальше.

Некоторые категории граждан от уплаты пошлины освобождаются в любом случае. Это Герои Советского Союза, полные кавалеры Ордена Славы, инвалиды и участники Великой Отечественной войны. Кроме того, это граждане, над которыми установлено опекунство из-за их психической недееспособности, несовершеннолетние и малолетние дети.

Если прежний владелец наследуемого имущества погиб, выполняя долг гражданина РФ, например, спасая жизнь человека, в результате выполнения общественных или государственных заданий, наследник также освобождается от уплаты пошлины.

Важно помнить о сроках

Помните, что наследство открывается в день смерти наследодателя. Срок на вступление в наследство составляет полгода. Наследник должен обратиться к нотариусу с письменным заявлением, на основании которого ему выдается свидетельство. Это важный документ. Без него нельзя ни оформить право собственности на имущество, ни получить государственную регистрацию имущества. Если наследник на имущество всего один, вступить в права можно досрочно, то есть не надо будет ждать 6 месяцев.

Помните, что наследство открывается в день смерти наследодателя. Срок на вступление в наследство составляет полгода. Наследник должен обратиться к нотариусу с письменным заявлением, на основании которого ему выдается свидетельство. Это важный документ. Без него нельзя ни оформить право собственности на имущество, ни получить государственную регистрацию имущества. Если наследник на имущество всего один, вступить в права можно досрочно, то есть не надо будет ждать 6 месяцев.

Что делать, если сроки прошли?

В таком случае можно обратиться к другим наследникам. Они письменно подтверждают свое одобрение. Если мирно вопрос не решается, можно обратиться за помощью в суд.

Он имеет право восстановить пропущенный шестимесячный срок. Но это работает только в том случае, когда у наследника была уважительная причина пропуска сроков.

Все ещё остались вопросы?

Облагается ли налогом наследство: принципы расчёта, размер, льготы при оплате

Ещё десятилетие назад получение наследства было сопряжено с вполне законными издержками для наследующих. В 2005 году положение о необходимости производить налоговые выплаты при получении наследства, независимо от формы наследования, было упразднено. Сегодня единственной издержкой, которую должен понести наследополучатель – это государственная пошлина, вносимая за осуществление нотариальных действий. Таким образом, под наследственным налогом принято понимать именно пошлину.

Облагается ли налогом наследство и за что нужно платить?

Несмотря на официально сказанное слово об отмене статей закона о налогообложение наследственного имущества, вопрос о том, платится ли налог с наследства, нередко задаётся гражданами.

Несмотря на официально сказанное слово об отмене статей закона о налогообложение наследственного имущества, вопрос о том, платится ли налог с наследства, нередко задаётся гражданами.

Ряд издержек при получении наследства его получателям все же понести придётся. В их числе уже упоминавшаяся государственная пошлина, а также налог на полученное имущество.

Возникла проблема? Позвоните юристу:

Москва и Московская область: +7 (499) 703-31-45 (звонок бесплатен)

Санкт-Петербург и Лен.область: +7 (812) 309-78-23

Особенности расчёта госпошлины при наследовании по закону и по завещанию

Различие в формах наследования на размере нотариального тарифа или гос. пошлине ни как не отражается. По сути, не имеет значения, наследство по завещанию или получаемое по закону. Неуплата нотариального тарифа делает невозможным проведение наследственных процедур и получение соответствующего свидетельства.

Вопросы определения и расчёта размеров данного тарифа определяются нормами налогового законодательства, в частности его статьей 333.24, п.22. В рамках положений данной статьи определяются ключевые факторы, влияющие на размер нотариального тарифа.

При расчёте госпошлины нотариусом учитывается:

Таким образом, вопрос о том, облагается ли налогом наследство от родителей, имеет положительный утвердительный ответ.

Платится ли пошлина при вступлении в наследство после родителей и других близких родственников?

Принцип расчёта нотариального тарифа заключается в том, что, чем ближе родственная связь между наследниками и завещателем, тем размер госпошлины будет меньше.

Принцип расчёта нотариального тарифа заключается в том, что, чем ближе родственная связь между наследниками и завещателем, тем размер госпошлины будет меньше.

Так, для близких родственников:

То есть, категорий наследующих, относящихся к 1-й и 2-й очереди госпошлина при вступлении в наследство составит 0,3 % от стоимости наследственной массы, при этом она ограничивается суммой до 100 тыс. руб.

Для остальных категорий наследующих – дальних родственников размер пошлины будет исчисляться в 0,6 % от суммы наследственной массы, но не свыше 1 млн. руб. При этом, не имеет значения, облагается ли налогом наследство по закону или по завещанию. Эта же процентная ставка действует и в отношении лиц, указываемых в завещании, но не являющихся близкими родственниками или вообще родственниками завещателя.

Как влияет стоимость имущества на размер пошлины?

Размер нотариального тарифа или госпошлины, уплачиваемой нотариусу, определяется в процентном соотношении, в соответствии с указанными выше тарифами от стоимости имущественной массы.

В силу этого, важна адекватная оценка наследства для нотариуса. в частности, недвижимости, земли, транспортных средств и оценка гаража для наследства. В отношении транспорта рекомендуется прибегать к независимым оценщикам и экспертам, имеющим лицензии на предоставление подобных услуг. В отношении недвижимости и земли, могут быть взяты рыночная или кадастровая стоимость. Если нужно разобраться чём разница между кадастровой и рыночной стоимостью квартиры загляните сюда .

Чем ближе родственная связь с покойным, тем меньше размер пошлины.

Льготы и полное освобождение от уплаты госпошлины

В вопросе о том, облагается ли налогом наследство или нет, можно выделить отдельные категории наследников, которые имеют льготы и освобождение от оплаты госпошлин.

В вопросе о том, облагается ли налогом наследство или нет, можно выделить отдельные категории наследников, которые имеют льготы и освобождение от оплаты госпошлин.

Предусматривается и освобождение для ряда наследователей от уплаты нотариального тарифа. К ним относят:

Наследники, имеющие данные звания, должны предоставить нотариусу, ведущему наследственное дело, копии документов, подтверждающих эти регалии.

Статьей 333,38 налогового законодательства устанавливаются льготы при уплате нотариального тарифа в 50 % от его полной суммы для инвалидов первых двух групп инвалидности. Примечательно, что льгота распространяется на весь спектр нотариальных услуг.

Рассматривая момент того, нужно ли платить налог при вступлении в наследство, в числе имеющих освобождение от оплаты нотариального тарифа, можно перечислить следующие категории наследников:

Последний пункт является ответом на вопрос, берётся ли налог с наследства, поясняя отдельные составляющие наследственной массы, при получении которых нотариальный тариф не взимается.

Уплачивается пошлина непосредственно нотариусу при проведении всех наследственных процедур. Для наследников – не родственников, её размер высчитывается отдельно.

Производить оплату пошлины наследующие могут солидарно по договоренности, за исключением тех наследующих, которых закон от этого освободил.

Помимо нотариальной пошлины, наследнику предстоит оплатить стандартный налог на имущество уже после того, как оно перейдёт в категорию его собственности. При реализации наследственной массы наследополучателям будет необходимо произвести оплату налога на доходы, предусмотренные для всех граждан.

За дополнительной информацией по данному вопросу обращайтесь в рубрику «Налоги и пошлины при наследовании » по ссылке.

Бесплатная юридическая поддержка по телефонам:

Москва и Московская область: +7 (499) 703-31-45 (звонок бесплатен)

Санкт-Петербург и Лен.область: +7 (812) 309-78-23

Внимание! В связи с последними изменениями в законодательстве, юридическая информация в данной статье могла устареть!

Наш юрист бесплатно Вас проконсультирует.

Источники:

, , , ,

Следующие:

- В состав наследства наследственной массы входят

- Восстановление пропущенного срока принятия наследства кто ответчик

Комментариев пока нет!

Поделитесь своим мнением