Налог на оформление наследства у нотариуса

Госпошлина (нотариальный тариф) и налог на наследство

Чтобы процедура вступления в наследство прошла с наименьшими потерями времени и не повлияла на семейный бюджет, стоит узнать больше о возможных нюансах прохождения процедуры и запланировать затраты. Помогут рассчитать расходы компетентные специалисты.

В процессе оформления наследства наследники часто задаются вопросом обязательных платежей и налогов, в случае неуплаты которых они могут лишиться части наследуемого имущества. Действительно, до 2005 года в нашей стране действовал соответствующий налог для всех категорий наследников, однако №78-ФЗ отменил такие выплаты для близких родственников наследодателя или дарителя.

В НК подробно оговорены все моменты, когда выплат избежать все же не удастся. Это вознаграждение для наследников:

Особенности расчета нотариального тарифа

Помимо отмененного налога при оформлении наследства, правопреемникам предстоит уплатить нотариальный тариф за свидетельство о праве на наследство. Исходя из ст. 22 Закона РФ нотариусы вправе взимать специальный тариф в размере, четко определенном главой 25.3 Налогового кодекса.

Для близких родственников, наследников двух первых очередей (супругов, а также для родных и усыновленных детей, родителей, полнородных братьев и сестер) нотариальный тариф составит 0,3% от стоимости наследуемого имущества. При этом законом прописана максимально допустимая сумма в размере 100 тысяч руб.

Вдвое выше — 0,6% от стоимости наследуемого имущества — придется платить другим наследникам, и здесь предел ограничен потолком в 1 млн. Существенный нюанс: нотариальный тариф одинаков для граждан, наследующих как по закону, так и по завещанию. Если наследников несколько, каждый из них в обязательном порядке выплачивает госпошлину в полном размере.

Кто может рассчитывать на льготы?

На несколько категорий граждан, получающих свидетельства о праве на наследство, распространяются льготы. В этих случаях от уплаты госпошлины полностью или частично освобождаются, к примеру, наследники жилья, в котором эти лица проживали совместно с наследодателем до его смерти и не сменившие позже место регистрации.

Если на наследство претендуют наследники работников, которые погибли в результате несчастного случая на производстве и были застрахованы за счет организаций на случай смерти, то они также освобождаются от уплаты нотариального тарифа.

Льготы при оформлении наследства

Для того чтобы оформить на себя наследство, получить имущество, которое полагается по наследству, необходимо заплатить пошлину, а также выплатить деньги нотариусу за его услуги. Без оплаты пошлины наследники не вправе вступать в права владения имуществом наследодателя. Лишь после оплаты пошлины будет выдано свидетельство, что служит документом, подтверждающим права наследников.

Но в некоторых случаях наследство может быть оформлено и без уплаты пошлины. Такая возможность представлена определенной категории граждан.

Госпошлина при оформлении наследства у нотариуса

До 2005 года в России действовал налог, который необходимо было уплатить при получении имущества по наследству. Однако он был отменен Федеральным законом от 01.07.2005 года № 78. Но обязательство по уплате пошлины действует до сих пор.

Согласно законодательным актам, регулирующим деятельность нотариусов, за свои услуги, а также за осуществление нотариальных действий нотариусы вправе брать вознаграждение. Помимо такого вознаграждения предусмотрены обязательные пошлины, которые уплачиваются в пользу государства. Перечень таких сборов, а также их размеры установлены в Налоговом кодексе РФ, в главе 25.3.

Согласно статье 333.24 Налогового кодекса РФ при оформлении наследства предусмотрена следующая пошлина:

Если в первом случае пошлина ограничивается в пределах 100 тысяч рублей, то во втором случае максимальный размер пошлины не может быть больше миллиона.

Вместе с тем в статье 333.38 Налогового кодекса РФ устанавливаются льготы, которые предоставляются при оформлении наследства у нотариуса.

Льготы при обращении за совершением нотариальных действий

Статьями 333.35 и 333.38 Налогового кодекса РФ предусмотрены льготы по уплате пошлины для получения наследства. Однако такие льготы распространяются лишь на пошлину. На плату за услуги нотариуса льготы не предусмотрены.

Физическим лицам льготы при оформлении наследства предоставляются в следующих случаях:

Как подать заявление в суд о признании права на наследство?

Как подать заявление в суд о признании права на наследство?

Как наследуются долги по кредитам, читайте тут.

Во всех указанных случаях наследники освобождаются от уплаты государственной пошлины.

К тому же, частичные льготы применяются в следующих случаях:

Данный перечень льгот является исчерпывающим, иных послаблений в этой сфере не предусматривается.

Оплата госпошлины при оформлении наследства

Пошлина за выдачу свидетельства о праве наследства оплачивается самому нотариусу. Лишь после оплаты полной стоимости пошлины процедура считается завершенной. После этого нотариус выдает наследникам свидетельство, которое уже имеет официальную юридическую силу. С таким свидетельством наследник может переоформить все имущество на свое имя.

Многие граждане ошибочно полагают, что выплачиваемые ими в процессе оформления наследства денежные средства поступают непосредственно в распоряжение нотариуса, думают, что такие выплаты не справедливы.

Однако на самом деле в карман нотариусу попадает лишь небольшая часть этих средств. Так:

Так что существующие ныне цены на рынке нотариальных услуг вполне приемлемые.

По общему правилу нотариусы не вправе отказывать указанным категориям лиц в применении в отношении них предусмотренных законодательством льгот. Однако он вправе потребовать подтверждения факта принадлежности наследников или наследодателя к той или иной категории льготников.

Право на льготу подтверждается документами. Так, факт проживания с наследодателем в одной квартире подтверждается выпиской из отделения миграционной службы. Факт инвалидности подтверждается справкой из ВТЭК и т. д.

Нотариус в свою очередь вправе проверить подлинность указанных документов. Для этого он направляет запросы в уполномоченные органы. Разумеется, проверка документов не может продолжаться дольше установленного законом срока.

В любом случае не стоит надеяться на бесплатное оформление наследства. Льготы распространяются лишь в части пошлин, установленных налоговым законодательством. Кроме данной категории выплат нотариус берет деньги за свои услуги, причем ставки в зависимости от региона могут быть достаточно большими. Нотариус вправе отказать в оказании услуги, если наследник не заплатит за них.

Так что в любом раскладе оформление наследства обойдется наследнику в достаточно крупную сумму, вне зависимости от наличия у него прав на законные льготы.

Была ли Запись полезна? Да Нет 1 из 1 читателей считают Запись полезной.

Контакты

Новости

Вопрос-ответ

Налог на наследство

Как такового налога на наследство в Российской Федерации не существует, зато существует термин государственная пошлина взимаемая нотариусом за совершения нотариального действия. Размер государственной пошлины за открытие наследственного дела составляет 1500 рублей + по 600 рублей с каждого из наследников за заявление о принятии наследства, данные суммы одинаковы у всех нотариусов. После истечения 6 месяцев со дня смерти, наследники подают заявление о выдаче свидетельства о праве на наследство, которое также стоит 600 рублей.

Гораздо, большие суммы нотариус берёт за выдачу свидетельства о праве на наследства, размер которых нотариус рассчитывает в зависимости от стоимости имущества принадлежащего наследодателю на дату смерти. Далее нотариус высчитывает процентную ставку, исходя из того основания по которому наследник наследует имущество. Таких оснований два это: наследование по закону и наследование по завещанию.

При наследовании по закону процентная ставка составляет 0,3% от стоимости всего имущества, которое принадлежало наследодателю + правовая техническая работа (ПТР). На недвижимое имущество, (квартиры, земельные участки, жилые дома, дачи, гаражные боксы, Машино - места) стоимость технических работ составляет 3000 рублей за каждое свидетельство о праве на наследство, на движимое имущество (автомобили, мотоциклы, яхты, вклады, акции и т.д.) стоимость технических работ составляет 500 рублей за каждое свидетельство о праве на наследство.

При наследовании по завещанию процентная ставка составляет 0,6% от стоимости всего имущества, которое принадлежало наследодателю + правовая техническая работа (ПТР). На недвижимое имущество (квартиры, земельные участки, жилые дома, дачи, гаражные боксы, Машино - места) ПТР составляет 3000 рублей за каждое свидетельство о праве на наследство, на движимое имущество (автомобили, мотоциклы, яхты, вклады, акции и т.д.) ПТР составляет 500 рублей за каждое свидетельство о праве на наследство.

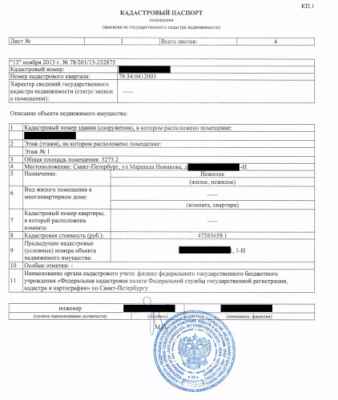

Что касается стоимости объектов наследования, из которой высчитывается процентная ставка (именуемая в народе налог на наследство ), то она оценивается у независимых оценщиков. На недвижимое имущество оценка исходит из инвентаризационной стоимости объектов, данную информацию предоставляет Бюро Технической Инвентаризации в виде справки, или в случае с земельными участками Кадастровая палата (отдел Рос недвижимости) которая указывает кадастровую стоимость в кадастровой выписке на земельный участок. Инвентаризационная стоимость, как правило, всегда ниже рыночной оценки в несколько раз, что позволяет сэкономить хотя бы на этом.

Что касается движимого имущества, то здесь всё немного по-другому, во первых: автомобиль оценивается независимой коллегией оценщиков, которая в коммерческом порядке (на платной основе) предоставляет вам отчет о рыночной стоимости автомобиля. Что касается вкладов и акций, то здесь все намного проще банк предоставляет сведения по счету наследодателя, в котором указываются суммы вкладов, процентов и компенсаций, и соответственно исходя из этой информации, нотариус высчитывает государственную пошлину.

На самом деле, размеры государственной пошлины, взимаемые нотариусами в нашем государстве ненамного уступают налогу на наследство в других странах. Но стоимость наследуемого имущества, как правило, в сотни раз, превышают размеры государственных пошлин. Поэтому, исходя из вопроса, надо ли наследовать - мы четко утверждаем НАДО.

Наши юристы помогут вам в кротчайшие сроки оформить наследственные права и сделать это как можно дешевле, обойдя ненужные траты, которые вас могут подстерегать в процессе оформления наследства.

Налог на полученное наследство

Налог на полученное наследство

Многие, наверно, давно уже уяснили, что при налогообложении наследования для близких родственников работает халява. Однако, если налог с самого наследства отменён, то госпошлина за оформление наследства и зарплата нотариуса за выдачу бесценных бумажек о праве на наследство, всё ещё в силе. И сумма, уверяю вас, набежит не маленькая. Оплата госпошлины за выдачу свидетельства на наследство и нотариального сбора ударит по карману не меньше, чем налог на наследство .

Налог на полученное наследство

Налог на полученное наследство

Итак, ни тем, кто наследует по завещанию, ни всем установленным восьми очередям наследников, и не установленным тоже, если таковые объявятся, не грозит НДФЛ от доходов в денежной и натуральной формах, полученных в наследство от граждан – так называемый налог на наследство . Исключения: вознаграждения наследникам авторов произведений науки, литературы, искусства, открытий, изобретений, промышленных образцов. Поэтому приготовьтесь только к непомерной обдираловке нотариусов.

Идём к нотариусу

Для вступления в наследство одного желания мало. Вам придётся подать заявление нотариусу (форму найдёте в нотариальной конторе) и представить следующие документы:

- свидетельство о смерти (+ копия) наследодателя

- выписка из домовой книги (справку по месту жительства наследодателя о месте проживания его самого и тех, кто жил вместе с ним по день его смерти)

- документы, подтверждающие основание наследования

- документы, подтверждающие наличие имущества, находящегося в собственности наследодателя.

Кто платит госпошлину, а кто нет

Мы уже учились экономить наши налоги и знаем, что за выдачу свидетельства о праве на наследство наследники первой и второй очередей платят 0,3 % от стоимости наследуемого имущества, но не более 100 тыс. рублей, а наследники с другой степенью родства - 0,6%, но не более 1 млн. рублей.

Однако, есть и такие, кто не должен платить ничего:

- те, кто наследуют жилой дом, а также землю, на которой он расположен, другое жильё, либо его часть, в котором они проживали вместе с наследодателем на день его смерти, и продолжают там проживать после

- несовершеннолетние наследники на день открытия наследства

- лица с психическими расстройствами, находящиеся под опекой

- наследники работников, застрахованных за счет организаций на случай смерти и погибших в результате несчастного случая по месту работы (службы), при наследовании страховых сумм

- лица, наследующие банковские вклады, денежные средства на банковских счетах физических лиц, страховые суммы по договорам личного и имущественного страхования, суммы оплаты труда, авторских прав и авторского вознаграждения, а также пенсии

Налог на полученное наследство

- наследники имущества лиц, погибших в связи с выполнением ими государственных или общественных обязанностей либо с выполнением долга гражданина РФ по спасению человеческой жизни, охране государственной собственности и правопорядка, а также имущества лиц, подвергшихся политическим репрессиям. К числу погибших относятся также лица, умершие до истечения одного года вследствие ранения (контузии), заболеваний, полученных в связи с вышеназванными обстоятельствами

- инвалиды I и II группы освобождаются от оплаты госпошлины на 50 процентов при любых нотариальных действиях,

и иные категории граждан и юридических лиц.

Как не платить госпошлину за оформление наследства

Очень модным стало заключение договора пожизненного содержания или ренты. Наличие таких договорных отношений с наследодателем даёт право наследникам, даже если они и не являются близкими родственниками, не платить госпошлину за оформление наследства.

Договор пожизненного содержания обычно заключается между наследодателем и человеком, который обязуется до конца жизни наследодателя ухаживать за ним и обеспечивать его всем необходимым. Взамен всё имущество наследодателя, движимое и недвижимое, должно стать собственностью предполагаемого наследника. В договоре можно предусмотреть, что наследодатель будет проживать в жилом помещении, переходящем по договору предполагаемому наследнику.

Наследодатель вправе расторгнуть договор пожизненного содержания, если предполагаемый наследник будет недобросовестно исполнять свои обязательства по уходу и обеспечению наследодателя. При расторжении договора всё имущество опять перейдёт к наследодателю.

При заключении договора ренты, плательщик ренты сразу же получает недвижимое имущество наследодателя в собственность. Плательщик ренты не может без согласия наследодателя проводить какие-либо операции с недвижимым имуществом, так как наследодатель имеет право залога на это недвижимое имущество.

Как определить стоимость недвижимости для расчётов с нотариусом

Налог на полученное наследство

Любой нотариус скажет вам, что расчёт за оформление наследства производится на основании рыночной оценки, которая в разы превышает оценку БТИ. Соответственно, и гонорар нотариуса возрастает прямо пропорционально.

Однако, налоговый кодекс предусматривает при определении размера платежей использование как рыночной оценки, так и инвентаризационной, кадастровой стоимости имущества. Причём, выбор за вами, а не за нотариусом. От доброты душевной можете конечно заплатить и с рыночной стоимости.

И будьте внимательны: при наследовании доли в праве собственности на недвижимость (например, части квартиры, дома, земли), госпошлина определяется также исходя из стоимости вашей доли.

После расчёта стоимости за свидетельство о праве на наследство вам уже будут не страшны нотариальные сборы за оформление всех бумажек. Теперь вы в курсе, сколько будет стоить вам наследственное имущество.

Если кто-нибудь сталкивался с незаконными манипуляциями нотариусов, поделитесь историями в комментариях.

Удачи, ваш юрист.

Материал основан на нормах Федерального закона № 78-ФЗ от 01.07.2005 г. ст. ст. 217, 333.24, 333.25, 333.38 Налогового кодекса, главы 33 Гражданского кодекса.

Не пропустите!:

Так сколько же на самом деле стоят услуги нотариуса при оформлении наследства? Давайте разбираться

Оформление наследства начинается с визита в нотариальную контору. За оказание услуг нотариусу положено определенное вознаграждение. Сколько стоят услуги нотариуса при оформлении наследства? На данный вопрос невозможно дать однозначный ответ. Все будет зависеть от категории наследников, стоимости наследуемого имущества и региона оформления наследственных прав. В результате цена будет рассчитываться в каждом случае в индивидуальном порядке.

Оформление наследства начинается с визита в нотариальную контору. За оказание услуг нотариусу положено определенное вознаграждение. Сколько стоят услуги нотариуса при оформлении наследства? На данный вопрос невозможно дать однозначный ответ. Все будет зависеть от категории наследников, стоимости наследуемого имущества и региона оформления наследственных прав. В результате цена будет рассчитываться в каждом случае в индивидуальном порядке.

Cтоимость оформления наследства

Плата за работу нотариуса включает две составляющие:

Фиксированная часть стоимости услуг нотариуса едина для всей территории страны и закреплена налоговым законодательством. Налоговый кодекс предусматривает уплату госпошлины за оформление свидетельства о праве на наследство в следующем размере:

Порядок расчета платы за услуги нотариуса при вступлении в наследство не зависит от региона оформления наследственных прав. Наследники из Москвы и Владивостока будут определять плату за оформления свидетельства по единой схеме. Не зависит размер госпошлины и от оснований, по которым наследники заявляют о своих правах: это может быть как наследование по закону, так и по завещанию.

Плата за технически-правовую работу

Размеры платы за технически-правовую нотариусы долгое время нотариусы вправе были устанавливать по своему усмотрению.

Переменная стоимость технически-правовой работы в свое время создавала немало проблем наследникам. Если фиксированная часть госпошлины позволяла клиентам нотариуса в любой момент проверить расчеты на их обоснованность и не допустить завышения стоимости услуг специалиста, то с платой за технически-правовую работу дела обстояли совсем по-другому.

Переменная стоимость технически-правовой работы в свое время создавала немало проблем наследникам. Если фиксированная часть госпошлины позволяла клиентам нотариуса в любой момент проверить расчеты на их обоснованность и не допустить завышения стоимости услуг специалиста, то с платой за технически-правовую работу дела обстояли совсем по-другому.

Нередко плата за технически-правовую работу в разы превышала размер госпошлины, что вызывало немало недовольства у наследников. Например, рассчитанная госпошлина составила 200 р. а плату за дополнительные услуги нотариус установил в 5000 р.

В 2016 году нотариальная палата решила взять вопросы установления платы за технически-правовую работу под свой контроль и утвердила предельную стоимость услуг нотариуса при оформлении наследства для различных регионов. Это должно сделать рынок нотариальных услуг более цивилизованным и прозрачным.

Рассмотрим сколько стоит оформить или вступить в наследство у нотариуса в разных регионах. Сразу стоит уточнить, что здесь приведено максимальное значение платы за технически-правовую работу. Сам нотариус на свое усмотрение вправе устанавливать сниженные тарифы.

Вступление в наследство по завещанию после смерти близкого человека имеет ряд нюансов и подводных камней. Наш портал поможет Вам подготовиться к этому процессу.

Вступление в наследство по завещанию после смерти близкого человека имеет ряд нюансов и подводных камней. Наш портал поможет Вам подготовиться к этому процессу.

При наличии законных оснований оспорить можно любое завещание, в том числе и на квартиру. А вот кто это может сделать, читайте в специальном материале .

Таблица Предельная величина платы за технически-правовую работу в 2017 год, руб.

Выдача свидетельств о праве на наследство на неполученные пенсии и пособия, денежные вклады, средства на банковских счетах обойдется от 500 до 3000 р. в зависимости от суммы. Если наследники решат заключить соглашение о разделе наследства в произвольном порядке, то за его удостоверение нотариус возьмет около 5000 р.

Если наследодатель решит передать свое имущество в доверительное управление, такая услуга обойдется в сумму около 15000 р.

Приведем пример расчета стоимости наследства. Дети наследодателя оформляют в свою собственность квартиру в Москве. Она досталась им по наследству от отца. что позволяет наследникам уплачивать госпошлину, рассчитанную по льготному тарифу. Стоимость квартиры составила 5,8 млн.р. Так как наследование ведется по закону, квартира будет распределена между наследниками в равных долях.

Госпошлина будет рассчитываться следующим образом: (5800000*0,3%)=17400 р. еще 5000 р. нотариус возьмет за услуги технически-правового характера. Общая сумма составит 22400 р. Соответственно, каждый наследник должен будет перечислить за нотариальные услуги по 11200 р.

Госпошлина будет рассчитываться следующим образом: (5800000*0,3%)=17400 р. еще 5000 р. нотариус возьмет за услуги технически-правового характера. Общая сумма составит 22400 р. Соответственно, каждый наследник должен будет перечислить за нотариальные услуги по 11200 р.

Плата за технически-правовую работу и госпошлина взымается с наследников в пределах долей в имуществе, на которые они претендуют. Например, если претендентов 4 и каждому из них принадлежит по 25% в наследуемом имуществе, то каждый из них вносит по ¼ от нотариального тарифа.

Найти однозначную трактовку того, что именно включается в плату за технически-правовую работу нотариусов весьма непросто. Согласно некоторым разъяснениям Минфина можно сделать вывод, что под правовой работой понимается: составление проектов заявлений, договоров, доверенностей, банковских каточек, соглашений по алиментам и пр.

К услугам технического характера относят распечатку документов, ксерокопирование, набор текста и изготовление выписок.

Стоит отметить, что наследники, которые обратились к нотариусу, могут не оплачивать технически-правовую работу. А нотариус, в свою очередь, не вправе им навязывать платные услуги.

Как избежать переплаты при вступлении в наследство? Граждане могут самостоятельно подготовить необходимые заявления, договора и соглашения (главное не подписывать их до прихода к нотариусу), сделать ксерокопии и запросы в соответствующие инстанции.

Какие есть льготы по оплате нотариальных услуг по оформлению наследства?

Налоговое законодательство предусмотрело ряд льготных категорий, которые наделены правом не оплачивать нотариальные услуги. Это участники ВОВ и несовершеннолетние при вступлении в наследство в отношении недвижимости. У инвалидов 1-2 группы есть возможность получить 50%-ную скидку при оплату госпошлины и дополнительных работ.

Представители органов госвласти и местного самоуправления при наследовании выморочного имущества, сообщества инвалидов при оформлении завещания в их пользу. жертвы политрепрессий, наследники лиц, погибших при исполнении долга (военнослужащие, полицейские, сотрудники МЧС и пр.) могут не уплачивать нотариальный тариф в виде госпошлины.

Освобождение от оплаты нотариальных услуг могут получить и родственники наследодателя, которые проживали с покойным на одной жилплощади. Для этого им необходимо принести нотариусу выписку из домовой книги, полученную в паспортном столе.

Какие еще расходы предстоит понести наследникам

При оформлении наследственных прав претендентам на имущество не удастся избежать дополнительных статей затрат. Так, расчет госпошлины должен производиться на основании официального документа, в котором содержится указание на стоимость имущества.

При оформлении наследственных прав претендентам на имущество не удастся избежать дополнительных статей затрат. Так, расчет госпошлины должен производиться на основании официального документа, в котором содержится указание на стоимость имущества.

За выдачу справки или отчета об оценке стоимости наследственной массы наследникам предстоит заплатить из своего кармана. За проведением оценочных мероприятий они могут обратиться к сертифицированной оценочной компании, которая имеет лицензию на оказанию подобного рода услуг.

Отчет частного независимого оценщика обойдется примерно в 5000-10000 р. Но такая работа может стоить гораздо больше. Все зависит от количества имущества, которое подлежит оценке, необходимости выезда специалиста на объект (дистанционная оценка стоимости на основании представленных наследников документов гораздо дешевле), сложности и эксклюзивности объекта. Так, например, оценка произведений искусства требует уникальных знаний и привлечения экспертов. Это весьма кропотливая и дорогостоящая работа. Тогда как для оценки автомобиля или квартиры уже разработаны алгоритмы проведения оценочных мероприятий и за такой отчет специалисты возьмут сумму по стандартным тарифам.

Стоимость услуг оценщиков варьируются и в зависимости от региона. Обычно в крупных городах плата за такую работу на порядок выше.

Как можно сэкономить на данной процедуре? Наследники вправе обратиться к специализированным государственным организациям. Например, справка из БТИ об инвентаризационной стоимости недвижимости обойдется всего в 540 р. А сама инвентаризационная стоимость жилья будет на порядок ниже рыночной, что позволит сэкономить и на оплате госпошлины в пользу нотариуса.

Можно также заказать справку о кадастровой стоимости квартиры, дома, дачи или земельного участка в Росреестре. Кадастровая стоимость будет приближена к рыночной, а за получение такой справки нужно будет заплатить 2000 р.

Если речь идет о наследовании денежных средств и сбережений. то оплаты услуг оценки удастся избежать. Такая наследственная масса не подлежит оценке.

Пережившим супругам наследодателя придется понести дополнительные затраты, связанные с выделением супружеской доли в совместно нажитом имуществе. Непосредственно за заявление о выделении доли нужно заплатить 900 р. Еще 200 р. – это госпошлина за выдачу свидетельства на принадлежащую долю супругу. Помимо этого оплачивается средства в счет технически-правовой работы.

Существует множество причин написать отказ от наследства в пользу другого наследника. мы расскажем как сделать это правильно.

Нередко при оформлении наследства возникают споры между претендентами на имущество покойного. Тогда не удастся избежать расходов на юридическое сопровождение процесса и судебные издержки. Расценки юриста во многом будут зависеть от его стажа и уровня квалификации.

Даже после получения долгожданного свидетельства о наследстве расходы не прекращаются. За перерегистрацию прав собственности в Росреестре, ГИБДД или ФНС придется также оплачивать госпошлину в установленном размере.

Таким образом, сказать однозначно, сколько стоит оформление наследства у нотариуса весьма проблематично. Для каждого случая стоимость будет определять в индивидуальном порядке и учитывать комплекс факторов. Нотариальные тарифы состоят из фиксированной части в виде госпошлины и плату за услуги технически-правового характера, которая отличается в разных российских регионах.

Источники:

, , , ,

Следующие:

Комментариев пока нет!

Поделитесь своим мнением